中小M&Aで頻発する「価格の計算ミス」について具体的に説明したいと思います。

弊社(シェルパ・キャピタル・アドバイザリー株式会社)が「絶対に計算ミスをしない理由」「大手M&A仲介等が”相場”と称する価格の3~5倍程度、つまり高めの公正価値(フェアバリュー)という大成功実績を生み出し続けられる理由」でもあります。

結論はシンプルで、”相場”は、常に、計算ミス。一定の条件を満たす選ばれた会社は「普通の価格(高めの公正価値(フェアバリュー)で売ればよい」だけです。

目次

よくあるM&A現場の風景

まず、中小企業M&Aバリュエーションの2ケース(A社とB社、下表)を比較してみましょう。

売上等が同じ、A社とB社の株式評価額は、大きく異なっています(B社の方が2倍以上高い株式評価額)。

A社の財務状況と売却価格

| 直近決算期 | 1年後 | |

|---|---|---|

| 売上高 | 1,000百万円 | 1,000百万円 |

| 営業利益 | 10百万円 | 10百万円 |

| 非事業用資産 | 0百万円 | |

| 純有利子負債 | 0百万円 | |

| 純資産 | 1億円 |

株式評価額は1億3,000万円と評価されました。

A社の評価方法は、純資産ベースの評価方法(=純資産+営業利益×3)が採用されました。過去の投下資本である純資産に加え、まだ実現していない営業利益3年分を加算してくれた価格です。

B社の財務状況と売却価格

| 直近決算期 | 1年後 | 2年後 | 3年後 | 備考 | |

|---|---|---|---|---|---|

| 売上高 | 1,000百万円 | 1,000百万円 | 1,300百万円 | 1,500百万円 | |

| 調整費用 | 30百万円 | 30百万円 | 10百万円 | 10百万円 | 個人費用/一時費用 |

| 減価償却費 | 5百万円 | 5百万円 | 5百万円 | 5百万円 | |

| 営業利益 | 10百万円 | 10百万円 | 50百万円 | 100百万円 | |

| EBITDA | 15百万円 | 15百万円 | 55百万円 | 105百万円 | 営業利益+減価償却費 |

| 調整EBITDA | 45百万円 | 45百万円 | 65百万円 | 115百万円 | EBITDA+調整費用 |

| 非事業用資産 | 0百万円 | ||||

| 純有利子負債 | 0百万円 | ||||

| 純資産 | 100百万円 |

株式評価額は2億7,000万円と評価されました。

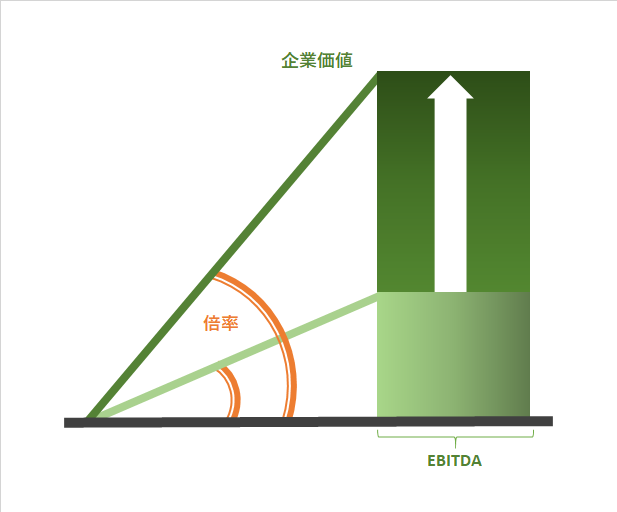

B社の評価方法は、EBITDA倍率(マルチプル)法(=調整EBITDA×倍率)を採用し、調整EBITDAを今期の[45]百万円、倍率を[6]倍(成長可能性を評価、上場類似企業の平均が[6]倍、非上場中小企業なのに同じ倍率を適用してくれた)を採用しました。

A社とB社の価格の比較検証

実は、A社とB社はまったく同じ会社です。

机上の空論ではなく、まったく違う価格計算方法でのM&A取引が混在しているのが「今の日本における中小M&Aの現実」なのです。

公正価値(フェアバリュー)で売買するのが、正しい(フェア)はずですが、なぜか歪みが生まれます(理由は明白ですが)。

1.3億円と2.7億円の株式売却価格の評価方法の違いの原因は2点挙げられます。

・1点目は、そもそも計算方法が全然違う(純資産ベース vs EBITDA倍率法)

・2点目は、今期以降の将来予測(事業計画)があるかないか

※参考記事は下記リンクから

さらに、B社の評価(2億7,000万円)が本当に最高の公正価値(フェアバリュー)かどうかについても大いに疑わしい点を3点挙げられます。

・1点目は、倍率の[6]倍は、本当に妥当かということ、

・2点目は、バイサイド(買い手)とのシナジー効果・改善成長余地等を考慮して最適な価格交渉をしたかどうか

・3点目は、進行中の今期業績の売上[10]億円や調整EBITDA[45]百万円は、本当に限界なのか、もっと早く業績向上する手段を徹底的に探し、実行しているか

予想3期目で業績が大きく上振れすることを「合理的な根拠」をもって予想できているのですから、足元の調整EBITDA[45]百万円を使うなら倍率はもっと高い数字(例えば[10]倍以上※成長期待を反映)を採用すべきですし、経常的な実力EBITDAとしても[115]百万円にもう少し近づけた数字を採用する余地があったはずなのです。

A社のようなラクチン計算×安値売却に陥らずに、B社のような重要情報伝達モレによる安めの公正価値にも陥らず、最高の公正価値(フェアバリュー)で売却するにはどのようにすればよいでしょうか?※公正価値は、唯一絶対の価格ではなく、バイサイド毎に、意欲や能力やリスクテイク姿勢次第でも変わるものです。

もし、もっと高い公正価値(フェアバリュー)を提示できるような状況であるとすれば、A社の評価もB社の評価も「計算ミス」と言え、この「計算ミス」に沿った形で実際にM&Aによる会社売却を実行してしまったら、セルサイド(売り手)にとっては悲劇(本来受け取れたはずの価格よりも圧倒的に低い売却額)であり、バイサイド(実際の買い手)にとっては棚ぼた(価格差が丸々儲け)です。そもそも最適なバイサイドにたどり着いてない可能性も高く、社会的な機会損失は莫大です。

つまり、マッチングの効率性ばかりを追求せず、公正価値(フェアバリュー)の高みへの挑戦を徹底していれば見つかったかもしれないけれど、結局見つけられなかった「本当に適したバイサイド(あるべきバイサイド)」にとっても悲劇(企業価値向上チャンスを喪失)、ターゲット企業(売り手企業)に残る役員・従業員にとっても悲劇(給料アップややりがい増大、スキルアップによる人材価値向上のチャンスを喪失)ですね。A社やB社のようなM&Aを成立させてしまうと社会的にも悲劇と言えます。

最高の公正価値(フェアバリュー)で買収したバイサイドにとっても、公正価値(フェアバリュー)は、常に「出してもよい価格の上限以下」ですので、買収時点で必ず得をします。こういうことが普通に起こるのがM&Aの奥深い所です。

公正価値(フェアバリュー)の概念を正確に知ることが、失敗を避ける最重要ポイントです。公正価値(フェアバリュー)についてはコチラ。

ちなみに、楽な方法でM&A会社売却を成約させて儲かるのは、M&A助言会社(両手タイプなら安値売却でも報酬2倍、安値の方が短期成約率が向上するので売上増、高度人材投資をしないので費用減、リピーターバイサイドとの関係強化による今後の成約率増)だけです。

可能性を追求した場合の正しい売却額

例えば、徹底的に潜在可能性を追求した結果、以下のような今期着地見通しと事業計画になったと仮定しましょう。

| 直近決算期 | 1年後 | 2年後 | 3年後 | 備考 | |

|---|---|---|---|---|---|

| 追加売上 | 50百万円 | 100百万円 | 200百万円 | 限界利益率50% | |

| 売上高 | 1,000百万円 | 1,050百万円 | 1,400百万円 | 1,700百万円 | |

| 調整費用 | 30百万円 | 30百万円 | 10百万円 | 10百万円 | 個人費用/一時費用 |

| 追加調整 | 5百万円 | 10百万円 | 15百万円 | 20百万円 | 精査で判明 |

| 減価償却費 | 5百万円 | 5百万円 | 5百万円 | 5百万円 | |

| 営業利益 | 10百万円 | 35百万円 | 100百万円 | 200百万円 | |

| EBITDA | 15百万円 | 40百万円 | 130百万円 | 235百万円 | 営業利益+減価償却費 |

| 調整EBITDA | 50百万円 | 80百万円 | 130百万円 | 235百万円 | EBITDA+調整費用 |

| 非事業用資産 | 0百万円 | ||||

| 純有利子負債 | 0百万円 | ||||

| 純資産 | 100百万円 |

【前提条件】

採用する調整EBITDA = 80百万円 (今期の着地見通しの調整EBITDAを採用)

採用する倍率 = 8倍 (来期以降の成長性を考慮して6倍よりも高い8倍を採用)

この場合の株式評価額は6億4,000万円(=(80百万円×8倍)-0百万円+0百万円)となります。

A社として評価した安値売却額は、1億3,000万円でした。

B社として評価した最低評価額は、2億7,000万円でした。

最後に評価した最高の公正価値(フェアバリュー)は、6億4,000万円です。A社としての評価の約5倍です。※この程度のギャップは意外とよく観察されます。

①正しくバリュエーションをする能力、②事業改善余地を見極め支援する能力、③M&A交渉の現場で使いこなす能力という3つの能力をM&A助言会社の担当者が身に着けているかどうかで、会社売却時の株式評価額に大きな差が生じるということですよ。

ちなみに、最後の方法は、今期業績改善サポートを除けば、外資系投資銀行などでは当たり前のM&A助言スタイルです。

投資銀行レベルのM&A助言に、今期業績改善サポートを加えて公正価値(フェアバリュー)での会社売却支援(企業価値向上コンサルティング)をするのは、「中堅・中小企業ほど、大きなポテンシャルが眠っている」ことに着眼した弊社オリジナルです。

EBITDAマルチプル計算ワークシート

以下の留意点を意識してワークシートに数字を埋めていくと、EBITDAマルチプル法による株式評価額を計算できます。※実際には、もう少し様々な観点からの精査や高値追求余地を探索する必要があるのですが、できるだけ簡便にご理解いただくために用意したものです。

| 前々々期 | 前々期 | 前期 | 今期 | 来期 | 来々期 | |

|---|---|---|---|---|---|---|

| 実績 | 実績 | 実績 | 見通し | 計画 | 計画 | |

| 売上高 | ||||||

| 調整費用 | ||||||

| 減価償却費 | ||||||

| 営業利益 | ||||||

| EBITDA | ||||||

| 調整EBITDA | ||||||

| 採用調整EBITDA | ||||||

| 採用倍率 | ||||||

| 事業価値 | ||||||

| 非事業用資産 | ||||||

| 企業価値 | ||||||

| 純有利子負債 | ||||||

| 株式価値 |

【留意点】

- 売上等各項目の見通しは今期の着地見通し、計画は事業計画数値

- 調整費用は、過大費用、一時的費用などM&A実行後には発生しない費用

- 減価償却費は、事業資産から発生した減価償却費を使用 ※非事業用資産から発生するものは営業利益・減価償却費双方から除く

- 営業利益は、事業に関連する営業利益 ※非事業用資産から発生したもの、非継続事業から発生したものは除く

- EBITDAは、営業利益+減価償却費 ※営業外収益・費用に本業と関連のある現金移動を伴う収益・費用がある場合は調整

- 調整EBITDAは、EBITDAに調整費用を加算調整等して算定 ※事業外資産から発生する収益・費用がある場合は調整

- 採用する調整EBITDAと採用倍率は、総合的なバランスを考慮(EBITDAマルチプルがDCF法の簡便法である点を意識)

- 採用倍率は、上場類似企業の倍率やM&A取引事例での倍率を取得して、異常値を除き、平均値等を採用

- 事業価値 = 採用調整EBITDA × 採用倍率

- 非事業用資産は、本業と関連性のない資産の時価評価額

- 企業価値 = 事業価値 + 非事業用資産

- 純有利子負債 = 有利子負債 - 余剰現預金等 ※余剰現預金等は必要運転資金としての現預金は除く

- 株式価値 = 企業価値 - 純有利子負債

これでもかなり簡便化してますが、いまだに結構面倒ですよね。こういう面倒な財務的な計算が基本の仕事なので、M&A助言に従事する人を財務アドバイザー(Financial Advisor)と呼び、その中でも特に使えるM&Aバンカーと呼ばれる人たちは、M&A助言の世界に入る前に、例外なく、少なくともMBAやCPAレベルの初歩的専門知識(経営・財務・税務・法務など)を仕入れ、最低でも7年のM&A助言の経験を積んでから一人前の「ディレクター(D)」や「マネージングディレクター(MD)」と呼ばれるのです。※MBA=経営学修士、CPA=公認会計士

やっぱり自分で計算するのは面倒、でも後悔だけはしたくない、具体的な可能性を正確に知っておきたいという方は、弊社までお気軽にお問合せください(下のSCA公式HPバナーをクリックし、公式HPの右上(お問合せ)より)。