M&Aは株式譲渡だけではありません。今回は株式交換について重要ポイントに絞ってご説明します。

株式交換の仕組み

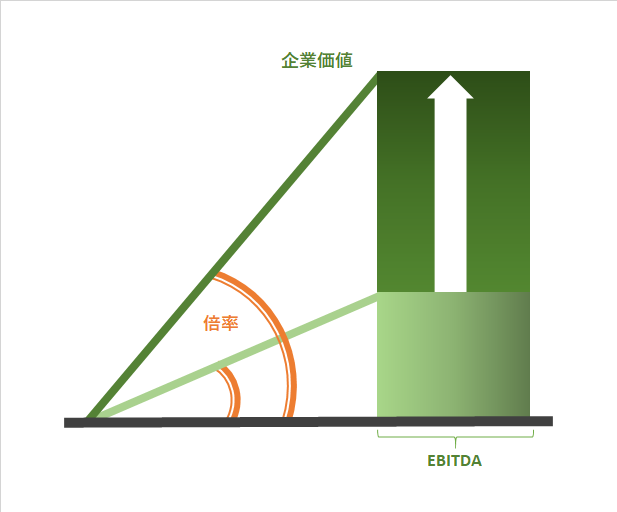

株式交換というスキームは、文字通り、株式を交換することです。株式交換により、バイサイドが、ターゲット企業(売り手企業)の株式のすべて(100%)を取得し、セルサイドは、その対価としてバイサイドの株式を取得します。この時の交換レート(株式交換比率)は、等価交換となるように発行するバイサイド株式数を調整します。

流動性のないバイサイド株式をもらっても、セルサイドが困るので、バイサイドが上場会社の場合がほとんどです。株式交換後、両者間での約束がなければ速やかに、取得した上場株式を市場で売却すれば、キャッシュ化が可能ですし、バイサイド株価が上昇すると予想するなら保有継続してもよいということです。株式交換というスキームにおいては、ターゲット企業の買収対価をキャッシュとして支払う人をバイサイド自体ではなく、バイサイドの不特定の株主に変更したスキームということですね。

株式交換の最大のポイントは、バイサイドは「キャッシュ(現預金)」の代わりに「株式」を発行すればよい、つまり「現預金を減らさずに買収できる」という点です。また、セルサイドから見れば、ターゲット企業を売却したのに、「売却額が未確定」という点です。つまり、キャッシュよりも株式発行の方が負担が小さくて済むため、キャッシュを減らしたくないバイサイドにとって検討しやすくなる効果があり、セルサイドとしても、今後の見通しの明るい上場株式であれば、継続保有し、ターゲット企業とのシナジー効果によって株価が大きく上昇してから売却するという売却代金の拡大機会が手に入るという効果があります。

また、バイサイドが上場会社であれば、ターゲット企業は株式交換後に上場企業グループ入りをすることになります。これも、上場メリットを享受できる状況のターゲット企業、セルサイドであれば、大いにメリットして考えられるでしょう。

株式交換でセルサイドがメリット得られる状況

■ 最適と思われるバイサイドがキャッシュ不足である場合(金なしバイサイド)

■ 最適と思われるバイサイドが、自社株式が市場で過大評価されていると信じており、できるだけ株式で払いたい場合(株高バイサイド)

■ バイサイドが、セルサイド(現オーナー社長)にM&A後もターゲット企業の重要な役割を期待する代わりに、より高い評価を株式で提供したい場合(やる気も売却)

■ セルサイドが、ターゲット企業1社分のキャッシュを即座に貰うより、2社統合後の果実をより選好する場合(勝ち馬戦略)

など、株式交換にした方が条件面で有利になったり選択肢が広がったりというメリットがある場合があります。

事前にバイサイド候補へ、「セルサイドとして株式交換も検討可能」である点を伝えておくと、バイサイドとしても選択肢が広がりますから、好条件を獲得できる可能性が増えやすいでしょう。

株式交換を利用したアレンジ・スキーム

また、株式交換は、株式交換をすることで100%株主(完全親子会社関係)が作成されますが、工夫すると、「一部キャッシュ+一部株式」というハイブリッドな受け取り方も可能となります。欧米で多用されているスキームです。

例えば、ターゲット企業の一部株式のみを先にバイサイドに株式譲渡しておき、その後、株式交換をするという方法であれば、一部をキャッシュとして受け取れます。

また、ターゲット企業の発行済み株式のうち、売却したい分の株式を保有する持ち株会社を作っておき、この持ち株会社を完全子会社、バイサイドを完全親会社とする株式交換をすれば、持株会社の100%親会社はバイサイドとなりますが、ターゲット企業の株式のうち残しておきたい株式は従来通りセルサイドが保有し続けられますので、継続保有するなり、タイミングを見て売却するなりできることになります。

ちなみに、なぜ日本ではこんなに便利な一部株式譲渡+残り株式交換スキームが多く使われないかについてですが、税制が邪魔をしているのです。日本の組織再編税制の基本的な考え方として、「一部でもキャッシュを含むM&A取引は、全体として会社ごと売ったのと同じだから、税金を支払え」というかなり乱暴な仕組みがあるのです。

税制適格要件というものがあり、M&A等の組織再編行為において、一部でもキャッシュの異動がある場合には、税制適格組織再編にのみ許された税務上の取り扱いという便益を受けられないのです。株式交換の場合、税制非適格株式交換と判定されますと、資産の時価評価をしなくてはならず、含み益が税務上の益金として課税されてしまいます。ターゲット企業が、不動産を保有していて、その簿価が僅少額のケース等では、単なる株主変更に過ぎないのに、多額のキャッシュがターゲット企業から流出するという事態を招きます。

また、キャッシュの異動がある場合、株主にも課税関係が及びます。多額の株式譲渡益課税が発生する可能性もあるので、慎重に見極める必要があります。

逆に言えば、状況次第で税務上の金銭的メリットが生じるケースもありうるわけで、そもそも税務以前に大きなメリットがあるケースもありますから、検討しない手はないのです。単純なスキームでは、M&A時のセルサイドの利潤の実現の形、またはM&A後の株式保有関係(今後のリスク・リターンの帰属関係)等が、セルサイドの希望する形にならない場合には、組織再編に関する法務や税務の専門知識を駆使して、バイサイドが許容してくれる範囲で、希望条件を満たすスキームをオーダーメイドで考案し、解決策を模索することになります。

M&A税務に詳しいM&Aバンカーに相談すれば、このようなスキーム活用による好条件狙いの道が開けてくるはずです。

M&Aは許容される範囲で、バイサイド候補とスキームを創造的に絡み合わせ、最高の条件を狙うというとてもエキサイティングな取引なのです。工夫次第であり、株式交換というスキームをうまく利用することで、「セルサイドとしてのM&A戦略」の幅が広がる場合がありますから、M&A戦略を検討する中で、選択肢の1つとして検討されてはいかがでしょうか?