ふつうは、お金を払うお客さんよりも、お金を貰って商品を販売する会社のほうが商品について詳しいですよね。一方で、M&Aでは逆になる事の方が圧倒的に多いという事実は非常に大事なので、M&Aの検討を開始する前にしっかりと頭に刻み込んでください。

M&Aにおいては、かなり明白な「情報の非対称性」が存在しますので、取引条件ギャップ(適正条件から外れ、一方に有利に、もう一方に不利になる状態)が生じやすい取引であると言えます。

つまり、M&A取引は、専門知識を持っていないセルサイドオーナー(売り手)が一方的に損しやすい取引であることを意味します。深刻なのは、専門知識がないために取引条件ギャップが自分に不利に働いていることに気づくこともない点です。さらに困ったことに、このような取引条件ギャップは、通常、市場取引の中で徐々に解消していくはずなのですが、M&Aではなかなか解消しません。というのも、万が一、取引条件ギャップの存在に気づいたとしても、再度、取引参加者になることがないからです。2回以上会社を売却する人は稀ですからね。

目次

- 1 M&A取引に潜む「3つの情報の非対称性」

- 2 ①ターゲット企業(売り手企業)についての情報の非対称性

- 3 ②バイサイド企業(買い手企業)についての情報の非対称性

- 4 ③M&A取引についての情報の非対称性

- 5 【関連記事】M&A売り手の「勘違い・落とし穴」集

- 5.1 M&Aの売り手は注意!社内から「裏切り者」を出さないために

- 5.2 会社売却後、一夜にして「富裕層」になる前に押さえておくべきポイント

- 5.3 M&Aの売り手社長が「優秀」と評価されたら、条件は良くなる?悪くなる?

- 5.4 会社の売却理由として「良い理由」と「悪い理由」

- 5.5 M&Aによる会社売却後、いつ代表取締役から辞任できる(解任させられる)のか?

- 5.6 M&A会社売却でよくある誤解:従業員の将来が心配な売り手こそ、〇〇最大化を目指すべし

- 5.7 「高額な役員報酬や役員退職慰労金」はM&Aによる会社売却の際、どう評価されるのか?

- 5.8 絶対に社内の人間にバレずに、M&A会社売却を検討する方法

- 5.9 M&Aで最高値で売る義務「レブロン基準」とは?

- 5.10 「数十のM&A譲渡先候補」と「たった1社のM&A譲渡先候補」どっちが売り手に有利?

- 5.11 「ヒトと違うこと(差別化)」をしないとM&A会社売却でも成功できない?

- 5.12 「同業他社に売りたくない」はM&A会社売却で不利になる?

- 5.13 「絶対に転売されたくない」はM&A会社売却で不利になる?

M&A取引に潜む「3つの情報の非対称性」

主にM&Aにおいて情報の非対称性が生じやすいのは以下の3箇所でしょう。常にセルサイドオーナーが不利というわけではありませんし、使えるM&Aバンカー(常時片手報酬タイプのFA)を味方につけておけば問題は生じにくくなりますので安心してください。

①ターゲット企業(売り手企業)についての情報の非対称性

②バイサイド企業(買い手企業)についての情報の非対称性

③M&A取引についての情報の非対称性

以下、それぞれについて簡単にご説明します。気づかずに億円単位の損をする側に立たないよう、適切な準備をする際に参考にしてください。「大事な事を知らないまま売ってしまう」わけです。絶対的味方が傍にいないと、一生気づかないでしょう。

【関連記事】M&A売り手の「落とし穴」集もどうぞ。

①ターゲット企業(売り手企業)についての情報の非対称性

当然のことながら、ターゲット企業の中身についてはセルサイドの経営陣が情報をたくさん持っています。一方で、バイサイド企業は、緊密取引先でもない限り、ターゲット企業の内情をまったく知らないケースがほとんどです。この場合の情報の非対称を埋める手続きが、デュー・ディリジェンス(企業精査)をはじめとした情報開示というものです。

ちなみに、新聞でDDのことを資産査定とか企業監査などと誤訳をしていますが、DDは、「バイサイドが買収条件等を検討するために、不足情報を補完するための総合的な企業精査の手続き」であり、貸借対照表の資産の部の精査はごく一部に過ぎません。ビジネスDD、財務DD(資産の存否確認や評価はここに含まれます)、税務DD、法務DDが基本セットで、必要に応じて特殊なDDが実施されるケースもあります。M&Aアドバイザーの大事な仕事の1つに、バイサイドが納得いくまで「ターゲット企業についての情報開示を進めるサポート」をすることが挙げられます。バイサイドにとっては、非常に重要な手続きです。実行するかどうか、条件をどうするかを決めるための材料集めになります。

セルサイドは、情報の非対称を悪い形で利用(つまり重要なマイナス情報を隠蔽)して、自分に有利に誘導するよりも、DD等の情報開示に誠実に協力し、不要な過小評価を避ける方が賢明です。M&A後の余計なイザコザも回避できます。しかも、最終契約書(株式譲渡契約書等)において、意図的な隠蔽が発覚した場合の厳格な調整条項(レプワラ・インデム)が必ず入りますので、そもそも隠蔽する意味もありません。隠蔽するくらいなら、治癒できる欠陥を治癒してしまう方が健全です。

M&A売却交渉の最終局面:表明保証・補償(レプワラ&インデム)の留意事項

むしろ、セルサイドオーナーにとって、DDよりもっと強い関心を向けるべきなのは、「実は、セルサイドの社長が、自分の会社について正しく理解していないことが意外とたくさんあり、それがM&Aの相手探しや交渉方法の選択において、重大な失敗の原因となる」という情報の非対称性リスク(=灯台下暗しリスク)です。

実は、昨今、こういうケースが非常に増えてきています。というのも、この10年のテクノロジーの進展が目覚ましく、業界の垣根が低くなり続けるところ、自分の会社の潜在可能性(新しいテクノロジーの活用、未開拓顧客への販売可能性、横の商品・サービスの展開可能性、展開エリアの拡大可能性等)まで熟知していて初めて、「自分の会社を知っている」と言えるのが、M&Aの世界の「自分の会社を知っている」だからです。営業と売上は熟知しているものの、BSの詳細は経理に丸投げというオーナー社長も多いです。

様々な角度から潜在可能性を評価していなければ、「自分の会社を知っている」ことにならないのが、M&Aの世界の大変なところなのですね。「広範囲の事業環境や新テクノロジーに明るいバイサイドの方が知っている」(逆・情報の非対称性)も、一部においてはありえるということですよ。

創業してから、役員や幹部社員が育っていき、自分の得意分野はよく知っているけれど、他の部分は人任せということが中堅・中小企業の場合はよくあります。

事前に対策をしておけば消滅していたはずの欠陥を放置し、厳しく指摘され、条件を下方修正されることは非常にもったいないことですし、最悪なのは、相手選びに失敗(優良バイサイドへの提案モレや途中辞退)したまま、M&Aプロセス上のDDステージに突入してしまうケースです。

ターゲット企業のポテンシャル(潜在可能性)をあらゆる角度から検討しないと、最適なバイサイドを選ぶことはできませんから、「なんとなく、同業で、大きく有名な会社をバイサイドとして優先してしまう」というよくある失敗パターンに陥るわけです。同業を排除する必要もありませんが、同業以外の異業種や投資ファンドが最適なバイサイドになるケースも非常に多いので、ポテンシャルの評価とセットで柔軟に選ぶべきです。

「同業他社に売りたくない」はM&A会社売却で不利になる?

費用対効果を見極めつつ、事前のセルサイドDD(自分の会社に関する、味方の第三者からの客観的評価)を実施しておけば、このリスクをガクンと減らすことができます(有料ですが簡易セルサイドDDなら少額で実施可能)。成否を分かつ情報開示のクオリティもグンと向上させることができるので一石二鳥です。時間に余裕のあるセルサイド様は是非検討しましょう。

②バイサイド企業(買い手企業)についての情報の非対称性

これも当然のことながら、バイサイド企業についてはバイサイド企業が一番知っています。そして、M&Aのバイサイドになるような優良企業は、通常、内部統制等もしっかりしていて、自分の会社についてかなり正確に把握できているケースがほとんどです。

一方、セルサイドはバイサイドの内情についてほとんど知らないケースが大半でしょう。また、その内情をバイサイドが親切に教えてくれることを期待してはいけません。一定のケースを除き、セルサイドはバイサイドに関するDDを実施できません。つまり、バイサイドについての情報不足を補う別の手段を持っていないと、会社、役員・従業員の将来に関する評価を形成できません。もっと気になるのは、M&A後も経営者として残る場合には、環境がわからないまま決断をしなくてはならないという点です。

すごく不安になると思います。

しかも、バイサイド候補は1社ではありません。できるだけ、交渉の最終局面まで複数社が候補として残る「競争環境」がある状態を維持しながら、あらゆる角度からセルサイド企業の成長可能性を探ってもらうことを通じ、最適条件を引き出すことが、セルサイドにとっては理想的な進め方です。バイサイド候補各社それぞれについての深い知識が足りないと、どの部分を詳細に開示すべきかについてすら判断できない事態に陥ります。

つまり、バイサイドに関する知識が欠けていると、M&Aで一番大事な条件交渉面で不利になるかもしれないのです。

そもそも、バイサイド情報に不足があると最適バイサイド候補がロングリストから漏れてしまうリスクがあるということも意味します。

ここで、セルサイドの会社オーナーが頼りにできるのが、バイサイドについての知識補充を助けてくれる「使えるM&Aバンカー(常時片手報酬タイプのFA)」ということになります。

③M&A取引についての情報の非対称性

M&A取引に付随する専門知識についても、通常、不利になりやすいのはセルサイドです。M&A取引の参加者は、大きく3グループに分けられ、それぞれがポジションを張っています。

- セルサイド (会社とオーナー)

- バイサイド (会社またはファンド)

- M&A業者 (M&Aアドバイザー、バイサイド専門家(DDベンダー)、セルサイド専門家(弁護士等))

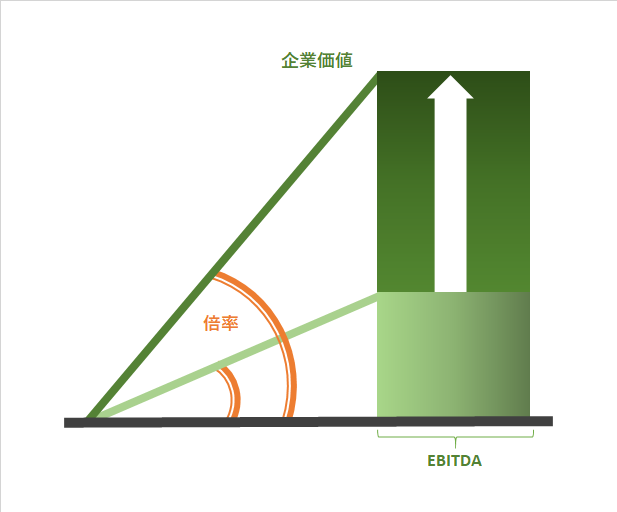

通常、M&A取引に関する知識量は、【セルサイド < バイサイド < M&A業者】の関係になるはずです。M&A業者がM&A取引についてもっとも豊富な情報を持っているのが通常でしょう。一番知っている人がM&A業者ということは、その人の「インセンティブ(経済的動機)」を正確に把握することで、利益相反による損害を防衛する以外にないでしょう。セルサイドと同じ舟に乗るセルサイドの絶対的味方か、バイサイドの味方か、中立か、中立と称して実はバイサイドの味方か、いろんな「ポジション」を持ちうるのがM&Aアドバイザーですので。

意外と多いのが、M&A取引に関する知識量において、【セルサイド = M&A業者 < バイサイド】となるケースです。日本では、資格や経験が一切問われずにM&A助言業務を開始できるので、多くの未経験者がM&A仲介の仕事をしています。「2つの会社をくっつければ簡単に儲かる」、「社長をたくさん知っている」、「不動産の仲介と同じだろう」と勘違いし、訓練不足の未経験者がM&A助言をするケースが非常に多くなっています。M&A素人のアドバイザーに頼んだ結果、公正価値(フェアバリュー)の半額以下で成立させてしまった悲惨な実例は、枚挙に暇がありません。M&A助言は、最低7年、できれば10年以上の専門的な訓練が必要な仕事です(グローバルスタンダードでのディレクター以上の採用条件は最低7年間の実務経験)。ちなみに筆者は、大手金融機関在籍時に、仕事の傍ら公認会計士資格を取りましたが、M&Aの修行に要した努力と比較すると、直感的に5倍はM&A助言の訓練の方が大変と思います。

ときどき、M&A取引に関する知識量において、【セルサイド < M&A業者 < バイサイド】という不思議な関係になるケースもあります。これは、バイサイドがM&Aのプロであり、M&A業者が力不足のケースです。バイサイドが、頻繁にM&Aを繰り返す会社(事業会社だけどM&Aプロ)であったり、投資ファンド(当然M&Aのプロ)のケースで頻繁に発生しています。M&A業者が力不足ですと、バイサイドの言いなりになってしまいますから、このようなプロにも売却の打診をしたいなら、M&Aアドバイザーの腕については入念に事前評価するべきでしょう。プロの方が、M&A後の経営に自信を持ってくれやすいので、適切に情報開示して上手に交渉すれば、最高の評価を得られますから、積極的にプロに提案すべきです。M&A業者選びにおいて、過去に投資ファンドやフリークエント・バイヤー(頻繁に買収する事業会社)との成約実績があるか、どのような交渉により、どのような成果を勝ち取ったかについて確認しましょう。零細規模の会社を、説明が簡単な同業に、安値で売却するのを何度も繰り返すだけなら、極論すると「誰でもできます」が、プロから高評価を得ることは、M&A素人では絶対に不可能ですので。特に、高みを目指せるユニークな会社を売る場合は「件数ではなく成果を誇るM&A助言会社」を選ぶべきです。

当然のことながら、投資ファンドやフリークエント・バイヤーのようなM&Aのプロと同等以上に渡り合えるM&Aのプロを味方として雇いたいですよね。この場合には、【セルサイド < バイサイド(事業会社)< バイサイド(フリークエントバイヤー等)< M&Aアドバイザー】になるということです。

以上の3点について、しっかりと準備することで、『百戦して危うからず』という理想に近づくことでしょう。

今回は「知ることの重要さ、知らないことの怖さ」を説明しました。もっとも知っておくべきことは「公正価値(フェアバリュー)で売る方法」です。次の記事も読んでみてください。

M&A公正価値と現場交渉術 | どんな会社をどう売ると最高値で売れるのか?

【関連記事】M&A売り手の「勘違い・落とし穴」集

M&Aの売り手は注意!社内から「裏切り者」を出さないために

M&Aの売り手は注意!社内から「裏切り者」を出さないために

会社売却後、一夜にして「富裕層」になる前に押さえておくべきポイント

会社売却後、一夜にして「富裕層」になる前に押さえておくべきポイント

M&Aの売り手社長が「優秀」と評価されたら、条件は良くなる?悪くなる?

会社の売却理由として「良い理由」と「悪い理由」

会社の売却理由として「良い理由」と「悪い理由」

M&Aによる会社売却後、いつ代表取締役から辞任できる(解任させられる)のか?

M&Aによる会社売却後、いつ代表取締役から辞任できる(解任させられる)のか?

M&A会社売却でよくある誤解:従業員の将来が心配な売り手こそ、〇〇最大化を目指すべし

M&A会社売却でよくある誤解:従業員の将来が心配な売り手こそ、〇〇最大化を目指すべし

「高額な役員報酬や役員退職慰労金」はM&Aによる会社売却の際、どう評価されるのか?

「高額な役員報酬や役員退職慰労金」はM&Aによる会社売却の際、どう評価されるのか?

絶対に社内の人間にバレずに、M&A会社売却を検討する方法

絶対に社内の人間にバレずに、M&A会社売却を検討する方法

M&Aで最高値で売る義務「レブロン基準」とは?

M&Aで最高値で売る義務「レブロン基準」とは?

「数十のM&A譲渡先候補」と「たった1社のM&A譲渡先候補」どっちが売り手に有利?

「数十のM&A譲渡先候補」と「たった1社のM&A譲渡先候補」どっちが売り手に有利?

「ヒトと違うこと(差別化)」をしないとM&A会社売却でも成功できない?

「ヒトと違うこと(差別化)」をしないとM&A会社売却でも成功できない?

「同業他社に売りたくない」はM&A会社売却で不利になる?

「同業他社に売りたくない」はM&A会社売却で不利になる?

「絶対に転売されたくない」はM&A会社売却で不利になる?

「絶対に転売されたくない」はM&A会社売却で不利になる?