まず、現実の値決め(腹から欲しい度)と理論的なM&Aバリュエーション(完璧なDCF法含む)は同じものではありません。

どんなに精緻なM&Aバリュエーションをバイサイド(買い手)に提示しても、実際の値決め(売却価格)が、そこで決まるとは限りません。しかし、「M&A能力の高いバイサイドに会社の今後を託したい」、「会社売却条件は好条件を実現したい」というニーズを持つセルサイド(売り手)には、値決めの根拠として、事実(ファクト)と理論(ロジック)に裏打ちされた公正価値(フェアバリュー)として、バイサイドが評価できる環境を提供する責任があり、その手間を惜しむことで起きてしまった残念な結果は甘受するしかありませんし、その手間のおかげで想定外の好条件を得られたなら、好条件の売却対価を堂々と受け取る権利があると言えます。

そのため、セルサイドもバイサイドと同等以上に、有意義なM&Aバリュエーション(セルサイドバリュエーション)をしておく必要性があります。

しかし、セルサイドが手間のかかる完璧なDCF法バリュエーションを実施する必要性は高くなく、最低でも必要なのは「①原則法であるDCF法の仕組みをザックリ理解し、②簡便法であるEBITDA倍率法との違いを理解すること」です。

DCF法よりも大事な「公正価値(フェアバリュー)」や「値決め」についてはコチラをご一読ください。

実際にM&Aを経験した売り手と買い手によるアンケートについてはコチラをご一読ください。

目次

DCF法評価の表と裏の目的

DCF法は変数が多く、しかも、僅かに変数を動かしただけでも結果が大きく変わってしまいます。人間の脳が直感で理解できる複雑さを超えているので、客観的証明力を持たせるのは容易ではありません。日本刀の鍛錬のように「何度も何度も数字を叩き、あらゆる角度から仕上り具合を検証し、叩きなおす」という繰返しプロセスが不可欠で、また、評価者自身が事業・ファイナンス・M&Aの知識と経験を有しているM&Aバリュエーションのプロであることも必須条件です。

ところで、バイサイドが実施する専門家バリュエーションは、「値決め」後に第三者からのお墨付き(高値掴みではない事の検証)をもらう目的のものが大半です。

一方で、セルサイドが実施するバリュエーションは、

- バイサイド選びの前の段階で、最適なバイサイド選び・M&A戦略策定に失敗しないため

- セルサイドのニーズが合理的であることをバイサイド候補に証明するため

- インプット(環境変化、競争変化、強み・弱み、収支構造、経営資源過不足等)も鍛錬することで、成長ストーリーをより客観的に、生き生きと語る事ができるようになるため

これがセルサイドバリュエーションの表の目的です。

さらに、

- 今どのような治癒可能な改善点が放置されているかについて「コーポレート・ファイナンス視点の気づき」が得られます。

- 今後どのような成長施策を打つことで潜在能力を発揮できるかについて「コーポレート・ファイナンス視点の気づき」が得られます。

- 成長戦略を実現するために、どのような経営資源が追加的に必要かについて「コーポレート・ファイナンス視点の気づき」が得られます。

こちらがセルサイドバリュエーションの裏の目的です。目の付け所、力の入れ所をまず把握するということですね。

ビジネスの各要素、それらの組み立て方、特に中で働く人の気持ち等、つまり、「リアルな経営要素が具体的にどうなるか、どうしたいか」が最重要です。たとえエクセルで辻褄の整った、高めの評価額を作っても、M&Aの交渉現場ではさほど意味はなく、リアルな迫力が伴った場合にのみ、真のM&Aバリュエーションと呼べるものになって、値決めへの架け橋となるわけです。

弊社SCAの場合、事前の改善サポート(企業価値向上コンサルティング)をご希望に応じご提供していますが、独自プロセスを短期間で数周回し、M&Aプロセス長期化を最小限に抑えつつ、最大限の成果を目指す二兎追いを可能にしています。事業会社の創業・経営経験、投資銀行流コーポレートファイナンス経験、M&A関連の幅広い知識・経験(片手FA方式のM&A助言、バリュエーション、デューディリジェンス、M&A会計・税務・法務)を結集し、セルサイド特化型片手FAとしての蓄積があってはじめて可能となる弊社独自の好条件売却支援システムです。会社売却大成功(Win-Win-Winかつ高値売却の未来志向M&A)の重要な構成要素となっています。

「単なる計算と侮るなかれ」ということですね。ピカリと光るものを秘めたユニークな会社は、たとえ今の事業規模は小さくとも、丁寧に可能性を追求すべきであり、M&Aという経営飛躍ツールはそれを可能たらしめるのです。

M&Aバリュエーションの中でのDCF法の位置づけ

世の中には、さまざまなM&Aバリュエーション手法があり、それぞれ一長一短なのですが、合理的なM&Aバリュエーション手法は、DCF法が基礎となっています。つまり、多くのM&Aバリュエーション手法は、DCF法の簡便法という位置づけであり、「DCF法がM&Aバリュエーションの最高峰」と位置付けても大半のケースで問題がないでしょう。

しかし、DCF法も、①完全にターゲット企業(売り手企業)の市場・競争変化、成長や改善等を反映した期待キャッシュフローの今後の推移や、②完全にターゲット企業のリスクを反映した割引率を推計することが困難である等、一定の限界がありますので、DCF法よりも更に精緻化したM&Aバリュエーション手法(モンテカルロシミュレーション等を用いたリアル・オプション法や1ファクターモデルCAPMの限界をカバーしたマルチファクターモデルによる割引率の推定等)も存在します。また、通常の事業会社と異なる金融機関等のバリュエーションでは、エクイティ・キャッシュフロー法というDCF法の変則形で評価するなど、DCF法の限界に配慮した個々のターゲット企業の実情に合致した最適な評価方法を採用することが非常に重要であり、バイサイドへの証明力を高水準に保つために必要です。

ちなみに、非合理的M&Aバリュエーションの代表格である純資産ベースの評価手法は、公正価値(フェアバリュー)より遥かに安くなりやすく(「良い会社」ほど安くなってしまう、また「オーナー系企業」も安くなりやすい)、セルサイドにとって好ましいM&Aバリュエーション手法とは言えません。

①計算が簡単でM&Aバリュエーションの素人でも簡単に扱える、②公正価値(フェアバリュー)未満であるためバイサイドの失敗リスクを抑制できる、という2点を理由に、純資産法が、M&A会社売却価格の計算で多用されているようですが、もともと純資産法は「倒産企業向けのバラ売り価格の計算方法」ですから、継続企業(今後も事業を継続できる見込みの会社)の価値と本来無関係です。継続企業のバリュエーションは、DCF法を基礎とした合理的な評価手法(十分に練った調整EBITDA倍率法でも可)を採用すべきです。M&A業者の効率性とセルサイドオーナーの利益を天秤に乗せ、M&A業者の効率性に配慮すべき規模のM&A案件、つまり、零細企業以下の会社のバリュエーションでのみ、継続企業でも純資産法の使用を認める、というのが妥協の限界でしょう。

これから自社を売ろうか考えているセルサイドオーナーが、セルサイドFAと協力して実施すべきセルサイドバリュエーションは、「現実の世界で事業運営しているバイサイドに、M&A実行の可否と実行の条件を決断してもらうため、喧々諤々とターゲット企業の将来性、想定されるリスクの管理方法、シナジーの実現可能性、取引スキーム、会社売却額、実施時期、組織構造、経営チーム、モチベーション、表明保証、その他諸々について、徹底的に検討して、ともに最適な会社発展の物語を創り上げていく」というM&Aプロセスの中で、関係者全員が拠り所となるべきものです。

そのためM&Aバリュエーションの準備として、まずは十二分に練り上げられ合理的な事業計画を準備することが大事です。その際、PL計画だけでは足りません。必ず、BS計画とCF計画も準備する必要があります。そもそも事業環境分析や合理的な中期事業戦略の存在も不可欠です。M&Aアドバイザーは、別名ファイナンシャル・アドバイザー(FA: Financial Adviser)と呼ばれています。財務や資金調達に関する助言のプロという意味ですね。必要に応じて事業計画策定段階から相談するべきでしょう。弊社SCAは、外部提出用の事業計画策定に不慣れな中堅・中小企業様向けに、M&A用事業計画策定サポートも通常サービスの範囲としてご提供しています。

DCF法の3つのメイン要素

計画期間

まず、DCF法の枠組みを固めましょう。事業計画を策定する期間を設定します。この計画期間において下記のFCFを計算し、割引率で割引計算することで現在価値を算出、各将来年度分の現在価値を合算し、企業価値(EV: Enterprise Value)のメイン要素となる事業価値(BV: Business Value)を算定します。 計画期間は、長ければよいというわけではなく。理想的には「安定成長となるまで、一定のアップダウンが想定される期間」を計画期間とすべきですが、実務的には最低3年・基本5年と考えていただき、特殊事情がある場合にはそれを反映すると考えてください。後述の継続価値(TV: Terminal Value)と強い関係があり、最終的な算定結果に大きな影響を及ぼします。

フリーキャッシュフロー(FCF: Free Cash Flow)

FCFは、簡単に言うと、取引先や政府等の優先的債権者への支払いを済ましたあとで、株主や銀行等の資金提供者に分配できる各計算期間1年間のキャッシュベースの稼ぎ額のうち主要事業に関連するもののことです。

細かく説明しますと、税引前事業関連利益(≒税前利益から金融損益等を除く)からみなし法人税等(事業関連利益と実効税率で算定)を控除した税引後事業関連利益(NOPAT: Net Operating Profit After Tax)に、減価償却費・のれん償却費(D&A: Depreciation and Amortization)を加算し、運転資本増加額(WC: Working Capital)と資本的支出(CAPEX: Capital Expenditure)を控除して計算します。ポイントは、事業と非事業を、PLとBSの両面からキッチリと区分し事業に関連するもののみで税引き後事業関連キャッシュローを計算することです。最終的に全ての要素を「過不足なく」価値評価に反映することができるようになります。

FCF = 【1】. – 【2】. + 【3】. – 【6】. – 【7】. = 税引前利益 + 減価償却費 – 運転資本増減 – 資本的支出

【1】. (非事業用資産や有利子負債に関係する損益を除いた、純粋な主要事業に関係する)税引前事業関連利益 【2】. 法人税等の実効税率に【1】を乗じて算定したみなし法人税等 【3】. 減価償却費等の非現金支出費用(過去に買収し、のれんを償却している場合、のれん償却費を含む) 【4】. 余剰現預金を除いた流動資産等(売掛金や在庫や前払金等の事業上の将来キャッシュ収入になる事業関連のもの) 【5】. 流動負債等(買掛金や未払金等の将来キャッシュの支出となる事業に関係するもの) 【6】. 運転資本増加額 = 計算期間の今期末運転資本(3.- 4. ) – 計算期間の前期末運転資本(3.- 4. ) 【7】. 資本的支出 = 償却性資産(減価償却費が発生する固定資産)への投資・追加投資に伴う生じた支出(販管費の修繕費は対象外)から除却・売却に伴い生じた収入を控除した純額

注1. あとで非事業用資産の売却可能額(時価)として企業価値の算定上加えるので、非事業用資産に関係する収益・費用は無視します。 注2. 非事業用資産や有利子負債等の事業価値算定上の対象外損益が関係するため、実際の法人税等の金額は使用しません。 注6. 現金商売なら即入金で株主分配可能、掛売なら株主分配可能になるまで待つ必要があるので、運転資本が増える=FCFが減るという効果。 注7. 今株主分配することができない固定資産に資金が固定化されてしまうので、資本的支出は支出期のFCF計算上マイナス効果、将来FCFにおいて見込むプラス効果と関係。

割引率(DR: Discount rate)

「DCF法の算定結果はDRでほとんど決まってしまう」と言えわれるほど重要な計算要素です。

DCF法では「市場の価格調整機能によって、リターンとリスクはバランスする」という考え方に貫かれています。FCFが安定的なら割引率は小さく、FCFが大きく動くなら割引率も大きくということです。

さて、DRは、資金提供者にとっての期待リターンであるFCFとバランスする事業リスクを意味しています。リスクとは、統計学上の分散(標準偏差)でもありますから、「上にも下にも、平均からどれだけブレやすいか」を表しています。一般用語のリスク(危険:下方向限定)という意味ではありません。「通常、大きな成長のためには大きな賭けをして成功しなければならない」という現実と照らし、概ね違和感がないかと思います。

しかし、ココが大事なのですが、ローリスク・ハイリターンが実現可能な状況にある場合には、その実現可能性を合理的に証明することで、高い期待リターンと低い割引率による評価(=高額評価)が受け入れられる可能性が高まるということも意味します。ブルーオーシャン企業や隠れたチャンピオン等のユニークな企業等はローリスク・ハイリターン企業と言えます。セルサイドにプラスとなる市場の失敗は実は数多く存在します。このようなケースでは、DCF法が最も適したM&Aバリュエーション手法と言えるでしょう。M&A売却準備&会社売却の究極目標とも言えます。また、ハイリスク・超ハイリターンが実現可能な企業(最先端独占技術で巨大市場等)もDCF法が適しています。FCFの伸びを表現するには複数の計算期間が不可欠ですので。

DRは、割引計算で使用し、FCFを分子に、DRを分母に入れて割り算する際に使用しますから、分母が大きいと計算結果(事業価値)は小さくなります。つまり、「リスクが大きいと価値が低くなる、逆にリスクが小さいなら価値は大きくなる」という関係にあります。

逆の見方として、投資商品(=M&Aの場合にはターゲット企業の過半数株主権)を売る側がセルサイド、投資商品を買う側がバイサイドとしますと、リスクとは「投資家バイサイドの要求利回り」という見方もできます。例えば、ほぼ100%回収できる日本の銀行預金商品に投資する投資家(預金者)は、ほぼゼロ%の利回りでも喜んでお金を投じます。財務が健全な優良企業が発行する社債は1%とか2%でも喜んで投資します。では、空室の危険を負う大家として収益性不動産に投資する際の投資利回りはどれくらい、上場株式という一定の成長を実現した後の株式への投資利回りとしてどのくらい、では、非上場株式ではどのくらい、という「投資家の要求利回り」として考えることで、腹落ちしやすくなるのが「割引率(DR)」というものです。このバランス感覚は、最終チェックする際にとても大事です。バイサイドの側に立って「(厳密にはレバレッジがない前提で)年間利回りが〇%以上あると、オーナーになる気が起きるか」がDCF法の割引率の腹落ち所です。

国債利回りと比較する機関投資家や預金金利と比較する個人投資家向けの上場株式のDRが6-8%だからといって、一定の流動性と一定の安定性が見込めるマンション投資より低いDRで、未上場株式に投資してくれる投資家が存在するかという視点を持つことがDRの水準確認のスタートラインです。一般的に「未上場中小企業のM&A市場でのDRは10%~20%(ハイリスクなスタートアップなら50%程度に上昇)として、それと釣り合うFCFをどのように見積もるか」が非上場中小企業のノーマルなリスク・リターン関係を考慮したM&A実務でしょう。DRが高くFCFの伸びも高い会社(ハイリスク・ハイリターン)の会社は、安定志向の強い日本人バイサイドに不人気なので、どちらかと言えばDRを抑えるアプローチの方が高額売却に繋がりやすい面も重要です。PEファンド(Private Equity Fund)多くが目標投資利回りを15~20%程度に設定しているのと符号しています。

割引率 = 無リスク資産の利回り + ターゲット企業の事業リスクの上乗せ分

として計算します。

割引率の算定方法にも実は色々な亜流があるのですが、かなり細かい論点になりますので、ご興味のある方は、500ページくらいのM&Aバリュエーションの本を2-3冊(欧米原書+日本人テイスト加味が尚可)読んで比較していただくと正確に理解できると思います。この際、著者がM&A条件交渉の実務経験がある人かどうか、最低でも投資銀行もしくはグローバル会計事務所でのM&Aバリュエーション経験者かどうかをチェックしましょう。現実重視のセルサイドにとって、過度なアカデミック系や日本ガラパゴス系は、時間とお金の無駄になりやすいので。

リスクフリーレート(RFR: Risk Free Rate)

割引計算では、5年後の期待FCFなら5年分割引計算<{(1+割引率)の5乗}を分母として割り算>しますが、DRは、「今お金を使えない我慢に対する対価(時間価値)」と「個別事業のリスクプレミアム」に分解して、それぞれを求めて合算するというアプローチが主流です。前者の時間価値の部分が、RFRと呼ばれるものとなります。議論を始めると大変なので、アッサリ結論を出しますと、徴税権を背景にデフォルトリスク(債務不履行リスク)が最小である国が発行する長期国債の利回りを使用します。日本ではデータが豊富な10年国債利回りを使用するケースが多いでしょう。日本では、非常に小さな利回り(RFRがゼロ近辺)で長期間推移していますが、仮に新興国で経営している会社の評価のケースですと、RFRが7%とかもザラです。カントリーリスクや物価上昇率が反映されているためです。つまり、日本でのM&Aバリュエーション上も、厳密には、名目ベースと実質ベースという物価変動リスクの有無も考慮しなければなりませんから、名目利回りに織り込まれている期待インフレ率についても推計し、FCFにも、期待インフレ率を適切に反映させる必要があります。

エクイティ・リスクプレミアム(ERP: Equity Risk Premium)

多くのターゲット企業は、株式市場で株価が直接評価されませんから、事業リスクを直接計測することは非常に困難です。

そこで、CAPM(Capital Asset Pricing Model:資本資産評価モデル)という理論に基づき、複数社の類似上場会社のリスク上乗せ分をまず計測し、その平均値等をもってターゲット企業のリスク上乗せ分と「みなす」というアプローチを採用します。ここでβ(ベータ)という「株式市場全体指標との相関度合い」を表す統計指標を利用します。βとは、株式市場全体を表すTOPIX等の指標をα(アルファ)とし、αと各類似上場企業の相関度合いを表したものです。βは、通常、類似上場企業の株価の動きが、市場と全く同じ動きなら1.0となり、リスク高めなら1.0より大きな数字、リスク低めなら1.0よりも小さな数字となります。

推計した類似企業βに、株式市場平均の株式というリスク性資産のリスク上乗せ分(ERP)を掛け算し、ターゲット企業のリスク上乗せ分とみなすわけです。ERPは、通常、5~7%程度と覚えておきましょう(本記事執筆時点)。

レバードβ(Levered Beta)

コーポレートファイナンスの鉄則として、EV(企業価値) = IBD(有利子負債) + EQ(株式)という恒等式が成り立ちます。EQが今計算したい株式価値そのものです。

上記のβを推計した際の類似上場企業の株価は、当然、EQ部分しか考慮していません。レバレッジ(≒銀行借入)を利用すれば、EQとしてのリスクは高まりますが、成功すればより高いリターンが得られます。

実際に欲しいのは、事業に対するリスクであり、レバレッジされて膨らんだ類似企業の株式リスクではありません。そこで、レバレッジ効果を調整したアンレバードβというものを使用します。

アンレバードβ(Unlevered Beta)とリレバードβ(Relevered Beta)

レバードβを、レバレッジしていない(無借金)状態に調整し、アンレバードβを求めます。各類似上場企業の有利子負債と株式時価総額の比率と、有利子負債の平均利子率、法人税等実効税率があれば調整できます。

WACC法(Weighted Average Cost of Capital Method:加重平均資本コスト法)という最もポピュラーな手法の場合、類似上場企業の資本構成(IBDとEQの比率)の影響を除外するためアンレバード化した後、さらに、ターゲット企業の資本構成を反映するためにリレバード化します。そしてIBD部分の割引率(平均借入利子率)とEQ部分の割引率(リレバードβベースの株式資本コスト)を加重平均(IBDとEQの比率)して、割引率を算定します。

ところで、リレバード化することが不適切なケース(有利子負債比率が安定推移しないケース等)では、APV法(Adjusted Present Value Method:調整現在価値法)という手法を採用します。アンレバードβベースの割引率とFCFによって事業価値をいきなり算定し、有利子負債を負担することで享受できる節税効果を加算して求めます。また、WACC法の矛盾(EQを計算するための変数として、IBDとEQの比率が必要、つまりEQが必要)は根本問題ということで、WACC法ではなくAPV法を常に採用する株式算定機関も存在します。弊社SCAも基本的にAPV法の考えを基礎に、セルサイドFAとしての目的達成のため、最小限の手間で必要十分な品質が実現できる手法を採用しています。

DCF法の中に、WACC法とAPV法という方法があるということです。理屈上、どちらの手法でも同じ状況なら同じ結果になるはずです。

DRリスクプレミアム(RP: Risk Premium)・価格ディスカウント・価格プレミアム

今までのDR計算では、上場類似企業と同質のリスク特性である投資先の評価を前提としています。

しかし、多くの未上場企業は、上場企業と比較すると、事業が未完成で伸びしろがある(規模面)、株式市場で即売却してキャッシュに変えられない(流動性面)といった面で、相対的にリスクが高いと言わざるを得ません。一方、上場株式の株価は少数株主権の価格に過ぎませんが、M&Aでは過半数株主権(支配権、経営権)の価格なので、プレミアム(コントロール面)があると言えます。

そのため、DR計算上、規模リスクプレミアム(Size Risk Premium)をDRに上乗せする必要性が生じます。厳密には、第三者評価機関による統計調査を基礎にして、類似上場企業とターゲット企業の規模の差に近いケースのDRの差を規模リスクプレミアムとしてDRに上乗せするべきです。実務上は5~10%程度は覚悟しておくべきと思います。

非流動性ディスカウントについては、バイサイドが転売を想定しないとみなせるならゼロが論理的です。コントロールプレミアムは、過去のTOB事例等での統計結果を参考にもできますが、実際に実現可能な改善やシナジーの未実現価値を上限として、セルサイドが納得でき、バイサイドに旨味が残る水準が現実的でしょう。これらはDRに上乗せするのが困難なので、最後に+30%とか-25%とかの反映方法で登場します。

また、リスク性資産へのマネー供給サイドからの検証も重要です。流動性の高いリスク性資産の価格は、評価時点での金融緩和状況(中央銀行の緩和姿勢)も大きく左右します。流動性の高い市場に緩和マネーが流れ込んでくるためです。したがって、「上場会社の株価は金融バブルの影響を受ける」一方で「非上場会社の株価は金融バブルの影響を受けにくい」ということになります。逆に言えば、このようなバブルの効果を得たい(非上場株式のDR15%ではなく、上場会社の通常DR8-10%⇒バブルでDR5-7%等のバブル効果を受けたい)なら、金融緩和を見越し、最適タイミングを図り、上場(IPO)するしかありません。上場(IPO)によりリスク不透明で低流動性の非上場株式から、一般個人投資家のキャッシュにまで手に届くお墨付き運用商品にランクアップされるということです。先ほどの規模リスクプレミアム5~10%の内実は、このような投資商品としてのランクの差とも言い換えられるわけです。

結局、厳密なDRの推計をするには、膨大な手間がかかるのに、全員納得できるDRは存在しないという、ややもすると徒労になりがちな領域です。

セルサイドが実施すべき現実派DCF法でのDRは、「ターゲット企業の個別リスクを反映し、想定バイサイドが許容できそうなDR」として、「説得力のあるキリの良いレートを中央に仮置きし1%刻みでレンジ表示する」という形が通常の妥協策かと思います。

DCF法の4つのサブ要素

継続価値(TV: Terminal Value)の計算方法

「計画期間の後の期間の価値」についてどうするのかですが、TVとして一気に計算してしまいます。TVは、計画期間の翌期以降の経常的FCF/(DR – PGR)という簡単な計算式で計算し(年金現価式)、計画期間終了時点に発生した1つのFCFのように扱い、現在価値に割引計算して事業価値に加算します。

「無限に事業が継続し、永久に安定成長する」という無茶な前提を置いていますが、DRが一定水準以上の場合、20年とか30年後の現在価値はゼロ近辺になるので(例: 15%の割引率のケースでは、20年後のFCF100の現在価値は6.1、30年後は1.5、20%の割引率のケースでは、20年後のFCF100の現在価値は2.6、30年後は0.4)あまり気にする必要がありません。(※FCF100で、DR15%ならBV667、DR20%ならBV500です。) しかし、問題は、TVがBV全体に占める割合が大きくなりやすく、経常的FCFとDRとPGRがわずかに変化しただけで、最終的な株式価値に重大な変化をもたらすことです。また、FCFには、運転資本増減や資本的支出というBS項目の増減も反映されますので、計画期間後にも重要な資本的支出等が発生する場合には、上記の簡単な計算式では表現しきれず、ここでも別の方法(ROIC法、マルチプル法等)を検討しなければならなくなります。

永久成長率(PGR: Perpetual Growth Rate)の推定

PGRは、ターゲット企業が落ち着いた安定成長にある期間において、FCFがどの程度の年間の伸びを示すかという成長率です。通常、国全体のGDP成長率程度の伸びは期待できるだろう等の大雑把な前提を置きます。より適した指標があればそちらを、特殊事情がある場合にはそれを反映すべきでしょう。

事業外資産(Non-operating Asset)

事業に直接関係しない資産の時価を加算します。例えば、投資用金融商品、投資用不動産、節税保険の解約返戻金、実質個人利用の自動車等が挙げられます。FCFで除外された事業外CFは、事業外資産の時価に織り込まれるのでここでも無視してよいということです。

純有利子負債(Net IBD: Net Interest Bearing Debt)

有利子負債である借入金や自社発行社債等から、余剰現預金(運転資本として考慮すべき事業用現預金は除く)を控除して計算します。例えば、レジに常時必要な現金等は銀行への返済資金として使えませんから運転資本として扱うべきです。

DCF法の限界

計算が煩雑

本格的なDCF法バリュエーションを大手グローバル会計事務所に依頼すると数百万円から数千万円のコストがかかります。簡易DCF法を零細会計事務所に依頼しても数十万円はかかります。つまり、かなりの手間がかかるということであり、ましてや中堅・中小企業のセルサイドは、実際に売れるかどうかの保証もない計算のためだけにアップフロントフィーを負担したくないでしょう。そのため、中堅・中小企業のセルサイドが実施するDCF法は、ポイントを押さえた省力的な範囲に収めるべきという結論になります。しかし、計算を簡便にする以上、評価者の腕次第で、意味のない計算結果を参考にしたズレたM&A戦略に基づいて大事な会社売却を進めるリスクを負うことを意味します。

客観性に欠ける

上記の計算について、どのように感じられたでしょうか?「評価者の主観(恣意性)が入りやすい」というのが普通の感想だと思います。オーナー社長が策定し、外部専門家が検証した中期事業計画があれば、計画期間のFCFは一定の客観性が担保されていると言えるでしょう。しかしTV、DR、PGR等、少し変化させただけで結果が大きく変わってくる構造を考慮すると、バイサイドが検証もなしに受け入れてくれる可能性は低いと言わざるを得ません。

そもそもCAPMという理論自体が雑なもの(市場株価インデックスと個別企業株価の動きを回帰分析し、一次関数として表せば、個別株式のリスク量を推計できるという前提が雑すぎる)であり、実際に算定してみると、評価タイミングや事業種類次第では、違和感満載の評価結果しか出しようがないケースもあります。

そのため、弊社SCAが、多くの会社売却のケースで、建設的な目的のためのモノサシ(冒頭の表と裏の目的を強く意識し、事業の理解、事業の改善方法や事業の成長方法を考案する)としてDCF法の利用を参考程度に抑える事を推奨しているのは、こういう限界があるからです。

DCF法の限界を考慮した対策

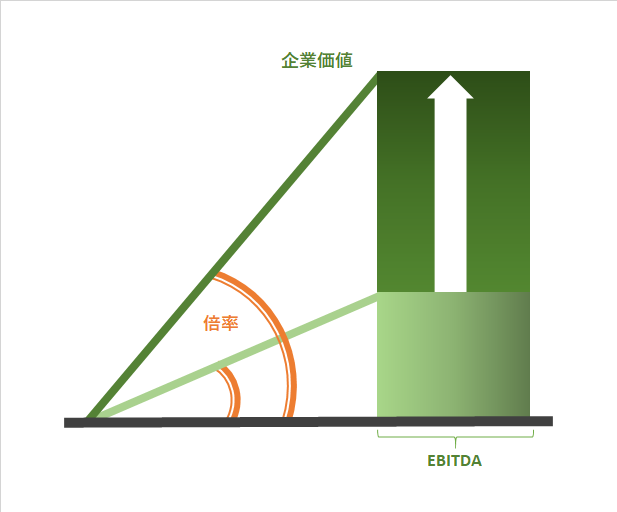

結果として、中堅・中小企業のセルサイドは、DCF法を完全に理解しているセルサイドFAに、EBITDA倍率法で自社の評価をしてもらい、バイサイド候補へ提示する希望売却価格を設定するのが、通常のベストという結論になります。EBITDA倍率法はDCF法の簡便法であり、調整EBITDAと倍率というたった2つの数字で大勢が決まってしまう方法ですが、十分に練られたEBITDA倍率法は、時にDCF法を凌ぐ説得力を持ちます。バイサイドからセルサイドに不都合な主張をされた場合に合理的に跳ね返せるよう、原則法であるDCF法とEBITDA倍率法の異同点を完璧に把握しておくと安心です。

ところで、今のまま売却してしまうと非常にもったいない場合など、会社売却前の企業価値改善活動を検討されるのであれば、一定品質以上のDCF法評価が可能な精緻なフィナンシャル・モデルを用意することを強くお勧めします。なぜなら、改善インパクト(会社売却額の増加額)を具体的な数字で把握でき、合理的に優先順位を付けられるからです。経験を積んだ片手FAであれば、基礎数字が入手できれば2-3日で準備してくれるはずですよ。

また、DCF法の優れた利用方法として、事業計画を複数シナリオ化でき、それぞれのシナリオの成功のための制約条件と成功した場合のインパクト等を具体的にバイサイドに示す事ができる点が挙げられます。このように具体的な数字としてターゲット企業の隠れた価値を管理することで、M&A会社売却の成否を分かつバイサイド選びにおいて制約条件を最も確実にクリアできそうな経営資源を持つバイサイド候補を優先して選ぶことが可能となり、また、バイサイド候補に成功時のインパクトを理解してもらいやすくなるという利点もあります。

この発展形がリアル・オプション法による株式価値評価であり、膨大なシナリオをパラメータ分岐させることで客観的に表現でき、特に、複雑条件下で成否の結果が大きく異なってくるような事業等で、実利を導いてくれる評価手法です。パラメータとモデルを全当事者が共有しておけば、最も納得感のある評価手法にもなります。VBA等の初歩的なプログラミング技術で十分に対応可能です。

原則法DCF法と簡便法EBITDA倍率法の違いを理解しましょう

前述のとおり、DCF法を原則法とすると、M&A交渉の現場でもっとも使用されているEBITDA倍率法は、DCF法の簡便法としての位置づけです。EBITDA倍率法がDCF法の「どの部分を簡便化したのか」だけでも、概要を理解しておくことで理解が深まり、適正評価での会社売却への早道になると思います。

DCF法のメイン3要素ごとに違いを整理しておけば十分でしょう。

- 計画期間:DCF法では計画期間を設け、その間の詳細なFCFの動きをシミュレーションできますが、EBITDA倍率法では(経常水準としての)単一の調整EBITDAを使用して計算します。

- FCF: DCF法のFCFでは法人税等を考慮しますが、EBITDAは法人税等を考慮してません。また、EBITDAはPL項目だけで計算しており、BS項目は反映されません。つまり、税金は必須、運転資本増減と資本的支出に重要性がある場合にも特別な考慮をして比較する必要があります。

- 割引率: DCF法における割引率に対応するのは、EBITDA倍率法の倍率です。(1/倍率)が割引率の従妹のような関係と言えますが、上記計画期間とFCFの差異を特別に考慮して比較する必要があります。

EBITDAとFCFの違いは整数の足し引きなので直感的に理解しやすいと思いますが、割引率と倍率の関係は割り算の世界なので直感的に理解するのは難しいかもしれません。EBITDA倍率法の倍率の逆数である(1/倍率)と、DCF法の割引率で何が違うかを考えてみましょう。この知識は、実際のM&A条件交渉の現場において役に立ちます。

「倍率はDCF法の割引率の逆数だ」はどういう意味か?

いきなり「あなたの会社の場合、EBITDAの5倍が妥当でしょうね。」と言われてもピンとこない方が普通だと思います。しかし、「あなたの会社への投資には15%の投資利回りで評価させてもらいます。」と言われれば、他のリスク性資産との対比でなんとなくイメージが沸きやすいと思います。

| ケース1 | ケース2 | ケース3 | |

|---|---|---|---|

| 割引率(DR) | 10% | 15% | 20% |

| FCF | 70 | 70 | 70 |

| 事業価値(BV) | 700.00 | 466.67 | 350.00 |

| EBITDA | 100 | 100 | 100 |

| 倍率 | 7.00 | 4.67 | 3.50 |

まず、EBITDAとFCFの違いが最小なケース(法人税率が30%、運転資本も資本的支出もなく成長率がゼロの会社)で考えてみましょう。この場合、割引率と倍率の差は、税率が考慮されているかどうかだけとなります。つまり、10%の割引率が妥当な会社のEBITDAに適用すべき倍率は7.0倍、15%の割引率が妥当な会社のEBITDAに適用すべき倍率は4.67倍、20%の割引率が妥当な会社のEBITDAに適用すべき倍率は3.5倍となります。事業リスクが低く割引率が低い場合には倍率が高く、事業リスクが高く割引率が高めの場合には倍率が低くなるという関係を確認できます。

| ケース2-0 | ケース2-1 | ケース2-2 | ケース2-3 | |

|---|---|---|---|---|

| 割引率(DR) | 15% | 15% | 15% | 15% |

| 資本的支出(CAPEX) | 0 | 10 | 20 | 30 |

| FCF | 70 | 60 | 50 | 40 |

| 事業価値(BV) | 466.67 | 400.00 | 333.33 | 266.67 |

| EBITDA | 100 | 100 | 100 | 100 |

| 倍率 | 4.67 | 4.00 | 3.33 | 2.67 |

次に検討すべきなのは、運転資本と資本的支出が与えるインパクトです。15%割引率・倍率4.67倍のケース2を基本として、資本的支出がある場合にどう影響するかのシミュレーション結果を見てみましょう。EBITDAに反映されていない資本的支出が10のケース、20のケース、30のケースで比較します。10のケースではFCFが60(=100 * (1-0.3) – 10)、20のケースではFCFが50、30のケースではFCFが40となりますね。事業リスクを反映する割引率が15%のままとしますと、価値は400、333、267となりますね。そうなると、倍率は4.0倍、3.33倍、2.67倍となります。ここで重要なのは、資本的支出がFCFに占める割合が大きい場合、倍率は天と地の違いになるという事です。

運転資本増減も同じ構造です。同じ事業で同じEBITDA規模の会社でも、現金売上が多く、支払いを先送りにしている会社の方がM&Aバリュエーション上は高い評価を得やすいということです。

上記ケース(倍率が2.67~4.67倍)は、EBITDA100に対して資本的支出が0~30のケースです。資本的支出と運転資本増減の合計が50なら、70なら、倍率はどこまで下がるでしょう?

会社を好条件で売却したいなら、事前に準備をしておいた方が良いという結論に到達すると思います。

- FCFを大きく見てもらえるように、収入の成長(具体的な成長施策の策定・実行)と支出の効率性(無駄な費用・運転資本・資本的支出は抑制)が反映された実績や事業計画を用意してから会社売却すべき

- リスクは低く見てもらえるように、事業キャッシュフローの安定性を証明できる実績作りや具体的な安定向上施策を含めた事業計画を用意してから会社売却すべき

結局のところ、中堅中小企業M&A会社売却での最強のバリュエーション方法は?

手間や費用の負担を考慮すると、中堅・中小企業の会社売却において、セルサイドが実施するバリュエーション手法としては、EBITDA倍率法+M&Aプロの検証がベストであるケースが大半でしょう。

しかし、DCF法も兼用すべき重要な例外があります。

ユニークな強みがある成長企業の場合には、単一年度の調整EBITDAで潜在価値を表現することは困難であり、折角の成長可能性は、計画数値としてバイサイド候補に見せるべきですから、DCF法の方が妥当でしょう。

また、景気の急速かつ大幅な変動や金融ショックが起きた場合には、類似上場会社の業績や株価が異常値を示しているはずですから、EBITDA倍率法を単純に適用すると過大または過小評価になりやすいと言えます。DCF法の出番でしょう。

また、DCF法の評価結果をインフォメーションメモランダム(IM: Information Memorandum)等の開示資料に記載し、全てのバイサイド候補に開示しておくことで、バイサイド候補に一種の緊張感を与えられる効果も見逃せません。つまり、理想的なバイサイド候補に「ぜひ、この会社欲しい。他社に取られたくない。IMに記載されているDCF法の評価額も無視できないな。」という思考をしてもらえれば、可能性が高まります。競争環境を使うというのは、競争入札だけではありません。色々な局面での工夫次第なのです。