M&Aで会社を適正評価で売却するためには、どれだけの価値があるのかをバイサイド(買い手)に理解してもらう必要があります。そのためには直近3期分程度の財務諸表や事業内容がわかる資料を開示するのが一般的です。これに加えて、手間はかかるけれども準備したほうがよいのが中期事業計画です。

目次

中期事業計画を準備すべき会社の条件

「M&Aで好条件を獲得する目的」の中期事業計画を策定するためには、かなりの手間がかかるので、まず、M&A用事業計画を特別に準備する必要性を会社のタイプ別に分けて考察してみましょう。M&Aで売却される会社は、大きく4種類に分けることができます。ご自身がM&Aを検討しているターゲット企業がどこに属するのかを客観的に見極めてください。

- 市場が縮小していて、ターゲット企業(売り手企業)に特別な強みがなくジリ貧状態のケース

- 市場は安定しており現状維持できる状況(ビジネスモデル上の強みがない)ケース

- 市場の状態はさておき、ユニークなビジネスモデル上の強みがあり単独成長可能なケース

- 市場が成長しており波に乗っていれば成長できるケース

1の会社は、そもそもM&Aで会社を売ること自体が簡単ではありません。売れたとしても高評価は得られにくいのが現実です。着手金無料のM&A仲介等に相談し、まずM&A市場でどのように評価されるのかを試してみることをオススメします。数社の同業に簡便な情報開示であたってみると感触が得られるはずです。

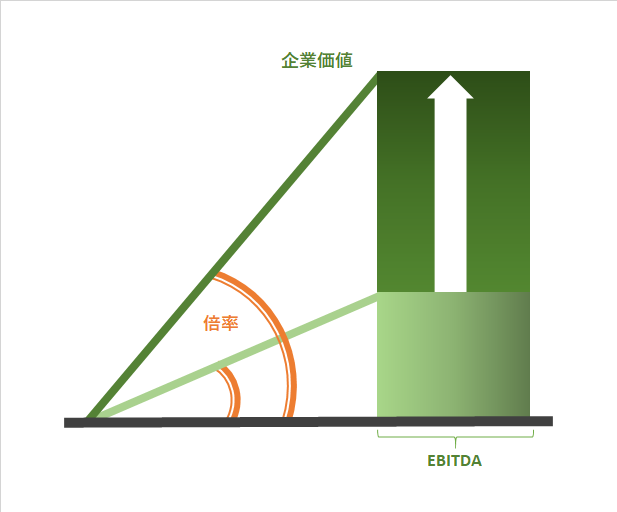

2の会社は、一定以上の規模がある場合には高評価を得られるチャンスがあります。EBITDA(償却前営業利益)が2億円以上の場合には、特別の扱いをしてもらえる規模の会社です。2億円以下の場合にはM&A助言会社の腕次第かと思います。

3の会社は、M&Aのやり方次第で大きな差が生じやすいタイプの会社です。M&A助言会社の腕次第で、倍以上、時には10倍以上という大きな価格差が生じやすいタイプの会社です。一方で情報漏洩リスクが大きいため、下手な鉄砲=企業価値棄損という相手選びや提案方法を繊細にする必要がある難しいケースでもあります。緻密な戦略が大きな果実につながるためM&A助言会社を慎重に選びましょう。

4の会社は、M&Aで比較的簡単に高評価が得られるタイプの会社です。毎日の新聞で市場が拡大していることが万人に伝わっているからです。お目当てのバイサイド候補の最大権力者に熱意をもって魅力的に提案できるかにかかっています。売りやすいけれど、差が生じやすいのがこのタイプの会社です。

結論として、M&A用中長期事業計画を準備してバイサイド候補に開示しないと大損をしかねないのは「2番目の会社でEBITDA2億円以上の会社」と「3番目の会社」ということになります。

2番目(EBITDA2億円以上の会社)の会社が、事業計画をしっかりと作るべき理由

2番目の会社は安定しているので、売上や利益を積み上げたいというニーズのある同業や周辺業種の事業会社に買収ニーズがある可能性があるでしょう。EBITDA(償却前営業利益)が2億円以上ある会社の場合には、さらに投資ファンドも前向きに検討してくれる可能性が高まってきます。投資ファンドのうちプライベート・エクイティ・ファンドというタイプの投資ファンドは、安定成長ステージの事業承継案件を好む傾向にあります。なぜかと言うと、LBO(レバレッジド・バイアウト)という特殊なローンを活用することでターゲット企業を大きく成長させなくとも、しっかりとした投資リターンが得られるためです。LBOはローンですが、通常の融資に比べて格段に手間がかかるので、通常10億円以上の融資規模(アマウント)が必要です。仮に2億円のEBITDAがあれば、LBO資金も活用できる可能性が高まるので、高め倍率10倍以上という評価も夢ではありません(投資ファンド市場内での案件渇望度等による)。このような場合、企業価値評価の半分をLBOにできるとすると、残りの5倍分(10億円)を投資ファンドが準備すればよい(投資ファンドとしては5倍で投資して、事業キャッシュフローでLBOを返済すれば、投資リターンをほぼ確実に確保できる)ということです。このような場合、同業にEBITDAの5倍程度の市場相場で売却するよりも、もしくは純資産ベースの評価で安値売却するよりも、圧倒的に好条件での売却が可能になる可能性があるということを意味します。ただしココが重要なのですが、投資ファンドや銀行という、いわゆる金融系の人(=業界外の人)に今後の成長性、安定性、健全性などを理解してもらわねばなりませんから、将来に関してコンパクトにまとめた事業計画が非常に重要になるわけです。EBITDA2億円の会社を10倍の20億円で売るのか、純資産ベースの数億円で売るのか、という決定的違いが生まれる1つのパターンですね。

3番目(ユニークなビジネスモデル上の強みがある)会社が、事業計画をしっかりと作るべき理由

会社を高く売るコツの1つに、バイサイド(買い手)候補の業種を絞らないことが挙げられます。ユニークな強みがあるということは、同業からすると異端児扱いされ統合リスクが高いと評価される可能性がある一方で、買収による新規参入によってメリットがある異業種・周辺業種・関係業種の会社からすると、逆に一気に市場内での地位を築けるので望ましいと映るかもしれません。投資ファンドや海外企業等をバイサイド候補として検討しやすいのもユニーク系企業の場合でしょう。当然のことながら、バイサイド候補が同業の場合は、ターゲット企業の説明が圧倒的に容易です。M&A助言業者は楽に仕事ができます。このような場合、M&A用に事業計画を策定するだけの手間は必要ないかもしれません。しかし、異業種、投資ファンド、海外企業等は、具体的なわくわくするチャンスを獲得することができるわけですから、同業よりも高額の条件で買収してくれる可能性があります。ただし、業界経験者ではないのですから、ターゲット企業の業界常識はまず通じません。セルサイドが当然と思うことでもバイサイドからすると初耳かもしれないのです。だからこそ未知との遭遇で新たな価値が生まれるということでしょう。しかし、販売商品(ターゲット企業)に関する充実した取扱説明(中期事業計画)がないままでは売れるものも売れません。非常にもったいないことになるわけです。しっかりと事業計画を練りこみ、M&A用に的確にアレンジして、業界外の人にもターゲット企業の魅力をしっかりと伝える必要があるのです。

それ以外の会社が事業計画をしっかりと作らなくてもよい理由

上記の通り、2番(一定規模以上)、3番、4番のタイプの会社は、片手業者のFA(ファイナンシャル・アドバイザー)、腕があり信頼できるM&AバンカーがM&A助言業務を引き受けてくれる可能性があるので、狙いを定めた狙撃(スナイプ)のようなM&A交渉によって、大満足条件で売却できる可能性があります。

ただし、4は、適切な相手選びさえでき、「競争環境」を作りながら交渉すれば(4は「競争環境」がない相対交渉は絶対禁物、できるだけ「競争入札(オークション)」を採用すべき)、誰がやってもM&Aで高評価が得られるタイプの会社ですので、敢えて時間をかけてM&A用の事業計画を練りこむ必要性は低い(しかし、外部に分かりにくい部分があれば詳細なInformation memorandumで説明すべき)でしょう。

その他の会社(1番、2番(一定規模未満)も手間のかかる事業計画作りの前に、事業を根本的に改善してからM&Aに改めて挑戦したほうがよいかもしれません。まずは客観的な評価を得て、正確に現状を把握するべきです。