M&A会社売却において、「売る商品」って何ですか?

”学者等に聞くとこう答えると思います。「会社の支配権」を外部第三者に移転する行為をM&Aと呼ぶのだ。”

もちろん正解なのですが、実際のところ、セルサイド(売り手)にとって、役に立ちません。

ユニークな中堅中小企業を、少しでも魅力的な条件で売却したいオーナーにとっては、抽象的すぎて、何も対策を立てられないからです。

この場合の正解は、”「開示情報」が売る商品である” です。

このように捉えれば、具体的な対策を立てやすくなり、実に役に立ちます。

目次

バイサイドにとっての開示情報の意味

バイサイドは、セルサイドからの開示情報以外に、あなたの会社の本質を知るすべがありません。

M&Aで買収する立場からすると、売却対象会社の本質がわからないことには、怖くて手が出せません。

つまり、こういうことです。

・バイサイドがM&A対象会社の評価額を決めるには、セルサイドからの「開示情報」を基礎とするしかない。

・バイサイドがM&A対象会社の改善余地や成長可能性を評価するには、セルサイドからの「開示情報」を基礎とするしかない。

・バイサイドがM&A対象会社とのシナジー効果を評価するには、セルサイドからの「開示情報」を基礎とするしかない。

・バイサイドがM&A対象会社に潜む各種リスクを評価するには、セルサイドからの「開示情報」を基礎とするしかない。

非上場会社には情報開示義務がないので、M&A用に特別拵えの開示情報しか参考になるものがないからです。

なぜ中堅中小M&Aの開示情報はピント外れになりやすいのか?

中堅中小M&Aにおいても、大企業M&Aと同様に、開示情報の準備には多くの手間がかかります。

- 市場環境

- 競争環境

- 事業内容

- 組織や設備

- 過去業績

- 将来の計画

- 改善余地

- シナジーの可能性

- 資金繰り

- ファイナンス

- ストラクチャー

- 手続き

- 法務

- 税務

- 会計

- 労務

- 環境

- 社会

などなど、バイサイドがM&A時に検討しなければならない論点は山積みです。

その割に、M&A業者が得る報酬は、案件規模に左右されますから、どうしても小さい会社のM&Aの場合、開示情報の準備に「手抜き」したくなります。

昔は、徹夜が当たり前のM&A助言業界でしたが、「働き方改革」が影響し、従業員の残業・休日出勤はどんどん縮小していて、労基署に保護されない人(=会社役員)しか、昔ながらの完璧仕事ができない状況になっています。

つまり、M&A助言をしているサラリーマン担当者の気持ちとしては、できれば、2-3回会って、50個くらい質問をして、財務諸表データとセットにした、数ページの「企業概要書」で済ましたいのです。

とにかく多くのバイサイド候補に、複数の売却案件を携えながら打診しまくり、どれかがヒットすれば、成功報酬をもらえます。

「バイサイドが後で専門家を雇ってデュー・ディリジェンス(企業精査)をしますから、その時に細かいことはチェックしてね」、ということです。

売却対象会社をM&Aで売却する際に必要な知識が全然不足している状態で、ペラペラの開示資料を用意するだけで良いとなれば、ピント外れが生まれやすいということです。

開示情報の重要性1(売却額に重大な影響がある)

開示情報の準備が疎かになると、結果として、伝えるべき情報が伝わりません。

よくわからない会社を買うとき、オマケで金額を高くしてくれるでしょうか?

そんなバイサイドは絶対にいません。

相手の立場と入れ替えて考えてみれば当然です。

よくわからないなら、「念のためやめておく」「すごく安く買えるなら買う」、これが合理的な帰結です。

そのため、楽をしたいM&A業者は、より確実に報酬が手に入る方法(自覚なき安売り)を選びたがり、実はセルサイド以外(バイサイド)のために働いて、別の収入源(情報提供料など)を得る道を探りたがります。

その方が経済合理的だからです。

これなら高度M&A専門人材を雇う必要もありません。数千万円の人材ではなく、月給30万円+成果連動賞与のM&A未経験者で回るビジネスになります。

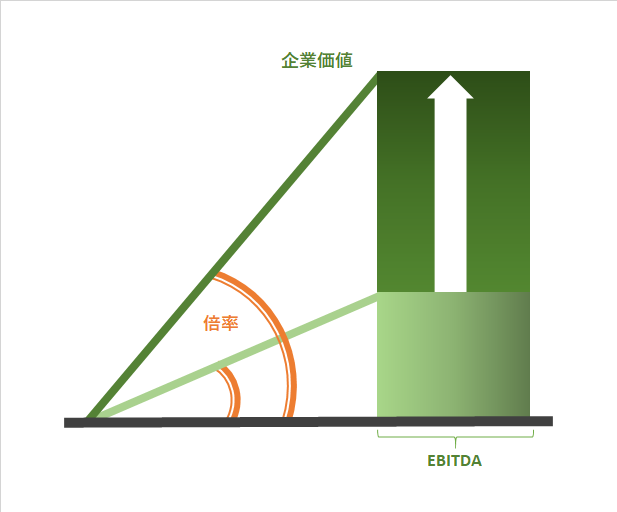

「M&Aは百物百価」が教科書的ですが、実は、相手次第・M&A業者の腕次第でもあるので、本当は「M&Aは百物千価」です。

過去の純資産とか営業利益等の「停止情報」で一律に売却価格を決めようとするのは、「M&Aは百物一価、簡単ですよ!」にすれば自分が楽になるという、M&A業者の大量効率処理ニーズに他なりません。

「そのバイサイドに、その提案だからこその評価」になるのですから。

開示情報の重要性2(相手選びに重大な影響がある)

M&A用に準備する開示情報は、「M&A業者の頭の中身」を正確に反映します。

これは非常に重要なポイントです。

ビジネスや専門的な関連制度、ファイナンスやM&A市場について、よくわかってない人が開示情報を作ると、間違いだらけ、伝えるポイントが漏れまくり、都合のよいこと書きまくって後でトラブル原因になりまくり、です。

全然わかってくれていない仲介業者に、大事な大事な虎の子資産の売却を丸投げできますか?

税務知識に欠けた担当者に丸投げした結果、ビックリするような税金を後から徴収されるなんて悲惨な目に遭いたくないはずです。

特に困るのは「安ければなんでも買う」というバイサイドに売られることです。

これなら、M&A業者にとっては、自分の太客を喜ばせられ、報酬も得られ、結果オーライ、オールオーケーです。

しかし、セルサイドはそうはいきませんね。虎の子を誰に売るのか、は極めて重要です。

しかし、「安いのか、高いのか」ほぼ全てのセルサイドオーナーは自分で評価できないのが現実です。これがいつまでたっても問題解決しない背景でしょう。

適切なバイサイド選びって、売却対象会社の業種、規模、特色、売却するタイミング、セルサイドオーナーの希望等が重なるので、意外と難しいケースも多いわけですが、M&A業者としては確実に売れる相手に話を持っていきたい誘惑がありますから、ここに、全M&A案件に内在するセルサイドオーナーとM&A業者間の利益相反構造があるわけです。

特に、ユニークな中堅中小企業の場合、ユニークさが、相手によっては魅力の塊、相手によっては危険な異端児と映る、「諸刃の剣」の性質を持っています。

相手選びは、ことさらに重要なのが、ユニークな強みを持つ会社を売る場合です。

開示資料の重要性3(絶対的味方がいるかいないか)

「まず第一に、M&A業者に、正確に売却対象会社の本質を理解してもらう」ことの重要性をご理解いただけたでしょうか?

この理解を深める過程こそ、開示資料の準備作業に他なりません。

しかも、これを手抜きしないという姿勢が確認できたら、セルサイドオーナーとしても大きな安心を得られます。

なぜかというと、「委託したM&A業者が同じ舟に乗ってくれていること」「自分の絶対的味方が全面サポートしてくれること」を具体的な形で確認できるからです。

「なぜ、数百、数千時間もかけて、このM&A案件でしか使い道のない資料を必死に作ってくれるのか?」

「少しでも魅力的な条件で売却することで、セルサイドに良い結果を導き、結果としてM&A業者も潤うから」の他に解釈しようがありません。

「どんな開示資料を準備してくれるのですか?どれくらい準備が大変なのでしょうか?」と初回面談時に聞いてみるとよいでしょう。

「簡単ですよ。全部うちがやりますから、いくつか資料を準備してくださいね。」

これが実は危険シグナルなのです。

楽な道、皆が歩む道、険しい道。色々ありますが、「人の行く裏に道あり、花の山」です。

開示資料にまつわる悪魔の誘惑

「開示情報を意図的に、自分に都合よく改ざんしてもよいの?」

という悪魔の囁きが聞こえてくるかもしれません。

「改ざんは絶対にやめましょう、でもルールの範囲内、許容範囲内であれば遠慮は無用。」

これが正解です。

どうせバレますし、バレたときのペナルティーが重いからです。

でも、あなたの会社の魅力は、伝えなければ、ないのと同じことだからです。

経験上、遠慮がちな日本人セルサイドオーナーは、面倒くささも手伝って、自分の会社の魅力を伝えきる気持ちが足りないケースが多いです。

「勝手に魅力をわかってもらえる」の可能性はゼロ、「勝手にありもしないリスクに身構えられる」の可能性はほぼ100が、現実です。

この前提で、遠慮せずに、あなたの会社の魅力を余すところなく「見える化」してから売りましょう!

本質的な対策とは?

事前準備に決まってます。

開示情報をしっかりと準備することが成功の第一歩です。

正直に申し上げますが、多くのセルサイドオーナー様は、開示資料作成のための基礎資料の準備でヘトヘトになります。特に弊社の場合、ほぼすべてのケースでそうなります。

例えば、基礎資料の準備という超地味な作業に100時間かけていただく、とします(聞くだけでウンザリすると思います)。

しかし、結局、あとでデューディリジェンスが楽になりますし、その準備作業が時給換算するととてつもない金額になるわけです。

弊社の場合、準備作業の時給換算価値が100万円を超えるケースなんて、本当にザラです。

準備をしっかりしたので、3億円売却額を増やせたとし、そのための準備作業が100時間としますと、時給いくらでしょうか?計算してみてください。

弊社の経験上、多くのケースで、準備作業の途中に「うちの会社って、こんなに魅力が埋まってたんだ!知らなかった。」「少しでも売却前に業績を改善しておきたくなってきた!」というお声をいただきます。

開示資料の準備も大事ですが、開示資料に記載する中身も大事(むしろコッチの方が大事)です。

ゴールを共有した経営チームがあって、売上が伸び、利益率も高まり、従業員がいきいきと働き、お客さんも満足している、、。

こういう状態の会社なら、高いお金を払ってでも買収したくなるバイサイドが必ずいるはずです。

そして、その好循環メカニズムを外部第三者、しかも懐疑的な姿勢でチェックする義務を持つバイサイド担当者に、正確に理解してもらい、適切に評価してもらえばよいのです。

体が健康体で、見た目も美しい、これが望ましいM&A開示情報の在り方です。