いきなり結論ですが、悪い情報ほどM&A開示情報にしっかり書くべきです。その方が高く売れるからです。もちろん余計な疑念や誤解を生まないよう書き方には細心の注意が必要ですが。

目次

- 1 (危険)日本の中堅中小M&Aは諸々レベル劣化中!

- 2 なぜ大量のM&Aが成約しているのか?

- 3 会社の良い面すら書いてない??

- 4 Hope for the best, Prepare for the worst.

- 5 なぜ悪い情報まで隠さず書くべきか?

- 6 相手の立場に立つと世界が広がる、勝ち筋が見えてくる

- 7 思いを巡らすべき相手は買主本人の他にもいる

- 8 M&A助言会社の姿勢をチェックすべし!!!

- 9 ネガティブ情報に接した買主の心理

- 10 ポジティブ情報ばかりだと賢者は逆に疑う

- 11 最適なネガティブ情報対策はコレだ!

- 12 報酬貰い逃げ?

- 13 M&A売主にとって悪い情報とは具体的にどういうもの?

- 14 M&Aアドバイザーの即応力

- 15 M&Aアドバイザーの誠実さと問題解決力

- 16 実際に良い情報の書き方で大失敗している例も少なくない

(危険)日本の中堅中小M&Aは諸々レベル劣化中!

残念なことに、10年前20年前のM&Aの世界では考えられないほど、M&Aサービスの品質劣化が進んでいるようです。政府もクレームが多発する事態を問題視し、中小M&Aガイドラインという最低限の業界ルールを定め、業界の浄化に挑みましたが、その浄化の成果は今のところ全く見えてきません(超悪質業者でなければ補助金貰える仕組みにとどまってしまった(骨抜き)感なので当然といえば当然なのですが)。もちろん品質を維持向上させる努力を続けるM&A助言のエキスパートは今でも(わずかに)残っていますが、最近数年内にM&Aビジネスを始めた人はそもそも本物のM&Aのエキスパートの下で修行する機会がほぼゼロ近辺になっています。「投資銀行、(ちゃんとした)M&Aブティックハウス(当然片手報酬のFAのみ)、事業経営(実際にビジネスを回す立場・実際にリスクを負う立場、最低でも経営コンサル)、専門家事務所(法律・会計・税務・労務、できれば自分で会計・税務申告・納税)等での厳しい修行を経てからM&Aアドバイザーになる」という昔ながらの基本ルートを無視し、いきなり未経験者歓迎・ほぼ歩合制のM&A仲介の会社でロープレやテレアポを始めるケースが増えていようですので、成熟まで時間もコストもかかるM&A助言の本当のエキスパートは、割合的にみると絶望的に小さくなってますし、このトレンドは当分続き、耳を疑うような稚拙なトラブルも増え続けると予想されます。

こんな状況ですから、売主オーナーさんは、自分の目的を達成させてくれる能力を持つThe oneのM&Aアドバイザーを見つけるのが大変になっているわけです。

そもそもM&A助言(片手報酬のFAの場合)は、利害がどうしても対立する売主サイドと買主サイドの双方に、M&A専門家としてのFAが、クライアントの代理人のような立場で就き、売主サイドFAは、「対象会社に係る情報の精製と伝達」により、「クライアント(売主)の利益を最大化」することを目的に膨大な作業や助言をします。かたや買主サイドFAは、買主が対象会社を買収等するにあたり「過大なリスクを負うことなく公正な条件内で取引成就させる又は取引中止させる」ことで「クライアント(買主)の利益(リスク)を最大化(最小化)」することを目的に膨大な作業や助言をします。

欧米でM&Aといえば、片手FAしかありえません。当然ですね。百歩譲って日本の両手仲介のようなポジションが欧米でも認められるのは、M&AではなくBB(Business Brokerage)と呼ばれる零細・個人事業の売買市場(概ね1億円未満)だけで、5億円、10億円という大きなサイズになってくれば自分の利益を守るため両手仲介のような利益相反が前提となる危険なサービスは使いません。

なぜ大量のM&Aが成約しているのか?

スカスカ提案でもM&A案件が大量に成約しているのはなぜでしょうか?

その理由は、主に3つあります。

1つめは、価格が安いからです。多くのM&A会社は、本格的な調査分析とバリュエーションの労力を嫌い、簡単至極な計算式(年買法など)を適用したがります。「相場」という言葉を多用するのは、歪んだ市場を利用すると自分が儲かるからに決まっています。本来意味のないただの数字である以上、公正価値に比べ高すぎるケースも、安すぎるケースも生じます。高すぎるのは倒産しそうな会社、安すぎるのは健全で未来のある会社です。後者だけ買収対象になるので、基本的に安すぎる価格が提示され、買主にとってはノーリスクハイリターンのチャンスがころがっているのです。

2つめは、情報が乏しくとも対象会社の社名さえ分かってしまえば、同業の買主企業であればという条件付きですが、ある程度の情報を独自入手でき、M&Aアドバイザーからの情報に頼る必要がないからです。対象会社が良いものを持っていること、価格がバーゲン価格であることを確証できるからです。簡単に提案できる買主候補は同業ですから、M&A会社が同業を好むことにより、スカスカ提案でも案件がまとまりやすくなっているのです。

最後に、売主が思考停止になっているからです。なんとなく安心、大手なら大丈夫といった思い込みが、上記のような問題のある交渉を許容させているわけですが、これが自分にとっていかにモッタイナイことなのか、気づくチャンスも乏しいわけです。

会社の良い面すら書いてない??

つまり、本来的な(主にセルサイドFAが作成する)M&A開示資料とは、セルサイドFAと売主・対象会社が協力し、対象会社の良い面をアピールし、取引価格を高めることが主な目的となります。買主は、買った後で大変な問題が潜伏していたら困りますから、その不安を払拭してあげることも高く売るためには必須の手続きです。

要するに、買主の期待を高め不安を解消することで売主の目的(高く売りたい)を達成させる、これがセルサイドFAの仕事となるわけです。

しかし、今のM&Aアドバイザーと呼ばれる人の圧倒的多数が、両手報酬、つまり買主からも報酬を貰うため、リピーター・お得意様になってくれる可能性のある買主の利益への忖度が最優先しがちな両手M&A仲介に所属しています。テレアポ等のロープレ営業に明け暮れ、サービスの品質を左右する事業・金融・制度等の知識・経験に関しては空っぽの人が増えてきたことが原因かもしれませんが、悪い情報への対処方法どころか、そもそも対象会社の良い面についてもアピールしてくれないケースが非常に多くなったようです。

本来M&A交渉プロセスの要ともいえるDDや最終契約も極力軽量化して、効率重視・件数重視で高速回転させたいM&A仲介の中には、M&A保険でリスク担保できる等と嘯いて、スカスカ仕事をするそうで、買主の方々も嘆いています。「中身のないこの開示情報でどうやって評価しろというんだ?」となるわけです。

同業が安く買えた成約件数が多いということは、売主から見れば事実上の失敗件数が多いことを意味します。成約数という指標には落とし穴があると思って、しっかりとサービス品質も一緒に確かめる慎重さが必要不可欠です。

Hope for the best, Prepare for the worst.

Hope for the best, Prepare for the worst.という英国の格言がありますが、まさにその通りで、高みを目指すなら絶対良い情報のみならず、悪い情報も、その対処結果や対処方法等も含め、しっかり書くべきです。

悪い情報が買主候補の目にどう映るかが心配、できれば隠し通して売り逃げできたらラッキー、という発想は完全NGです。目先の痛みから逃げれば、低いゴールに甘んじる以外にありません。最終的に喜ぶのは悪質M&A業者だけ、となるのが目に見えていますので。一方、十分に準備し、伝え方を熟慮してあらゆる事態に備えれば、遥かな高みに手が届く可能性が俄然高まります。

なぜ悪い情報まで隠さず書くべきか?

通常、会社を売りたい売主は、できれば良い条件で売りたいわけです。なのに、なぜ、悪い情報を隠さず伝える方が得なのでしょうか?

普通に考えると、悪い情報が伝われば、買主が買うことを躊躇う、もしくは評価額が小さくなる、と思われるのではないでしょうか?

M&A取引を早く成立させたい、ネガティブ情報をM&A交渉・引継ぎ・引退後数年間、完璧に隠し通したい、そして高く売りたい、逃げ切りたい、これはM&A取引の仕組み上、土台無理な話なのです。

DDをすれば、普通の問題点はどうせバレますし、最初(ティーザやIM等の初期開示資料で)説明を受けていなかった問題点が、ボロボロとバイサイド弁護士やバイサイド会計士によって暴かれたら、買主はどう考えるかを想像してみましょう。

しかし悲観しすぎる必要はありません。日々刻々と状況が変化する事業(いきもの)を売るわけですので、今は悪い情報に見えても永久に悪いままとは限りませんし、正しい対処をすれば、転じて良い情報として伝えることができる、転じて成長改善の切り口が見つかるケースも多々あります。

全ての事実・情報は二面性(表と裏、LightとDark)があるわけです。使い方、工夫の仕方次第ということですね。100%完全ネガティブな情報というものは逆に言えばなかなかお目にかかることはありません。

要するに、売却前の自己分析(セルサイドDD)にて社長自ら自分の会社の「真の姿」を正確に理解しつつ、発見できた弱点は事前に治癒するなり、災い転じて福となす可能性を模索すればよいのです。

一見マイナスでも裏から見るとプラスになることは往々にしてありますから。

相手の立場に立つと世界が広がる、勝ち筋が見えてくる

会社を好条件で売りたいなら、真剣に、買主側の立場に立って注意深く考えてみるべきです。

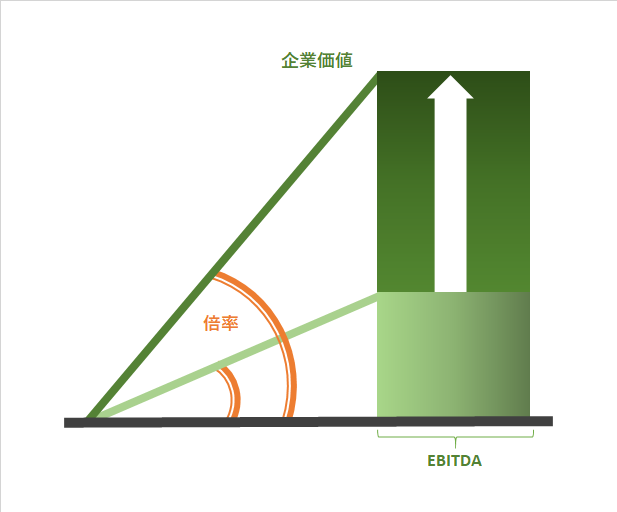

買主は、当然のことながら、払った以上の成果を求めます。だからこそ、非常に手間がかかり、多額の投資となるM&Aを実行するわけですから。

将来期待できる成果の範囲まで(時間コストと事業リスクを考慮後)が、払ってもよい上限となります。

そして、買主は、売主よりも圧倒的に、売却対象企業の詳細や歴史を知りません。また、多くの買主の意思決定者はサラリーマンですから、通常、個人としての出世や人事評価が最大に気になるはずです。仮に買主の意思決定者がオーナーレベルの地位にあっても、結果失敗になりそうなM&Aをしたくないのは当たり前です。

悪い情報に接した場合、どのようなことを買主が考えるかは、立場を逆にして考える習慣さえ身に着ければ、簡単に想像できるはずです。

敵を知り、己を知れば、百戦して危うからず

格言が永く生き残る理由は、人間が自然にできないことだからこそでしょう。

信じたいものを信じ、見たくないものは見ない、これではM&A会社売却で成功できません。両方の立場から事実を客観的に捉え、合理的に対策すればよいだけなのに、これができないのです。言うは易し、行うは難しなのでしょう。

思いを巡らすべき相手は買主本人の他にもいる

DDでは、買主本人、経営コンサル、会計士・税理士・弁護士等の専門家が、売却対象企業について、隅から隅までチェックしにきます。

M&Aの最終契約で通常定められるレプワラ・インデム(表明保証と補償、瑕疵担保責任みたいなもの)によって、売主が故意に虚偽(粉飾)を伝えた場合だけでなく、重要なネガティブ事項を過失で伝えなかった場合も含め、後から「金を返せ」と言われかねません。

引継ぎ期間は、通常1年とか2年とか、短くても半年はかかります。その間にDDで発見されなかった不思議な事象が見つかれば、買主は正々堂々と裏を取ることができる立場になってますし、売主も引継ぎ期間中ですので質問攻めから逃げ難くなっているでしょう。

悪い情報を隠してM&Aプロセスを進めたいと思っても、高確率でバレてしまい、その隠蔽行為が想像以上のダメージとなって売主を襲ってくると考えておくべきなのです。

M&A助言会社の姿勢をチェックすべし!!!

これらの基本メカニズムを頭に入れていただければ、悪い情報を隠して会社を売ることが、売主にとって得なのか損なのか、そもそも隠しきれるのか、隠蔽がバレた場合のデメリットはどんなものなのか、について考えていただくと、冒頭の結論にたどり着くと思います。

ここで問題になりやすいのがM&A助言会社の姿勢です。非常に根深い問題です。

行き過ぎた効率重視・件数重視の姿勢がノーマル化している昨今の中堅中小M&A業界では、ネガティブ情報は見て見ぬふりをする、そもそも調査分析もしないのでネガティブ情報の存在にすら気づかないまま売却活動を進めてしまう、つまり売主のリスクが高まりやすい構造にあります。

レプワラ・インデムは売主の負担です。売るものの欠陥は現保有者が責任を持つ、これは当然です。

売却価格が安いのにインデム喰らう、泣きっ面に蜂ですね。

しかし、品質重視・価格重視のM&A助言会社は違います。

ネガティブ情報がないか契約前に慎重に質問等をしますし、業務受託後もネガティブ情報の存在に慎重に目を配らせます。なぜなら、案件受託すると膨大な準備作業をするため、ネガティブ情報によって努力が水泡に帰すリスクを冒したくない上、さらに言えば、DDや最終契約交渉というM&Aプロセスの後半戦でネガティブ情報が発見されたら、時すでに遅しで、治癒等の対策を打つ時間は残ってませんし、売却価格が大幅に引き下げられたり、場合によってはブレイク(破談)となり、苦労が水の泡だけではなく、多くの関係者に迷惑がかかり、M&A助言会社としての信用問題になりかねないからです。

そのため、ネガティブ情報に全然関心を示さないなら、そのM&A助言会社は無能無責任、役にも立たない可能性が高いでしょう。

また、もし早めに発見できれば、なぜこのネガティブ情報が存在しているのかを分析する中で有益な新情報が見つかったり、新たな施策が生まれるチャンスかもしれません。弊社の場合、これを非常に重要視しているわけです。Dark sideの裏にはLight sideがあるはず、と決めつけて分析・検討を重ねると、思いもかけない新事実の発見や新たな成長アイデアが生まれてくるものです。

短絡的に良い情報だけを伝える方法で高い価格を目指すと、結果として損することが多い、悪い情報を隠したつもりでも、最終的には暴露され、手痛い反撃が売主に襲い掛かると思っておいた方が無難なのです。

ネガティブ情報に接した買主の心理

M&Aプロセス中に隠蔽された悪い情報がDD等によって発覚したら、買主はどう考えるでしょうか?

「もしかすると、他にも悪い情報が隠されているのではないか?」

「隠蔽体質のトップがいる会社だから、その部下にも隠蔽体質が浸透しているのではないか?」

「最悪、払った金額以上の損害が後で発覚したら、インデムで回復できない損失を蒙ることになる」

こんなことを考えるはずです。

M&A実行後に隠蔽された悪い情報が発覚したら、買主はどう考えるでしょうか?

「あの野郎!嘘ついて金を騙しとったな!」

「こういう時のために弁護士にしっかり契約書を作ってもらってるんだ」

「徹底的に回収してやる」

また、よくある話なのが、オーナー社長(売主)が自分の会社の枝葉を熟知しておらず、従業員不正等が売主の知らぬ所で発生していて、これを買主がDDで発見した場合です。買主はどう考えるでしょうか?

「知らないと言っているが、本当か?」

「実は知らないふりをしているだけなら、他にも隠された欠陥が山積しているのでは?」

こんな誤解をされても仕方がない立場にいるのがM&A売主という立場です。情報が億円単位の金を動かすのがM&Aですから。

こんな疑心暗鬼や不要な怒りを誘発するリスク、多大な労力が無駄になるリスクを負うべきではないのです。多くのケースで問題を解決する対策は存在するのですから。

ポジティブ情報ばかりだと賢者は逆に疑う

上場企業のCEOが作成した株主向けレターにおけるポジティブワードとネガティブワードの登場回数と、企業不正の関連性を分析したという興味深い調査結果があります。

その調査結果では、不正をしている企業はポジティブワードばかり羅列され、健全な会社はポジティブワードとネガティブワードがバランスよく登場していたそうです。

なんとなく、不正を隠したいCEOの内心が想像できますね。

やけにネガティブワードが少ないと「実は何か隠されているのでは?」と賢者は気づいてしまうものです。

そして優れた買主は通常賢者であり、優れた買主であるからこそ、ディスカウント価格で買わなくても、自分の経営手腕で結果を出せる自信があるので、公正な価格で取引してくれやすいのです。

最適なネガティブ情報対策はコレだ!

むしろ、公明正大に、悪い情報こそ明瞭詳細に書いておく、なぜそうなったのか、再発リスクはどうなっていて、再発防止の仕組みはどうなっているのか、までしっかり書いておくべきです。

上場企業の少数株主(マイノリティ)向けの情報開示(有価証券報告書)でも「事業等のリスク」の開示が義務付けられています。たかが0.01%であろうが0.1%であろうが株主に自己責任を負わせるためには判断材料を提供する義務があるということです。声高に言いたくないことでも、ちゃんと対策まで書いておけば、外部のアナリストが過剰に保守的な見通し変更をするのを止めることができるからでしょう。

M&Aの情報開示は、過半株主(マジョリティ)に対する情報開示です。ある意味、上場会社の情報開示よりも質的に重いのです。

過半株主(マジョリティ)向けの情報開示(IM:インフォメーション・メモランダム等)では、もっとしっかり悪い情報について説明し、買主の「安心」を積極的に獲得しておくべきではないでしょうか?

意向表明書受領前・DD開始前に開示する資料(IM等)にちゃんと記載しておけば、売主は、過大な被害を未然に防ぐことができるでしょう。DD後に大幅なディスカウントを買主が要請できてしまう「合理的根拠」を消滅させることができるのですから。

IM等の初期的開示資料の情報を基礎に、意向表明書等で価格等条件を合意した上で、ようやくDDプロセスに進んでもらうわけです。合意価格に織り込み済みであって、DD中に専門家等が発見した新事実が存在しない以上、当初の条件を悪化させる「根拠」たる合理的理由は存在しえないのです。もし、完全に治癒できる問題なら、治癒してしまうべきでしょう。そうすれば、意向表明書に記載される価格等の重要条件も、さしてダメージのない好条件が提示される可能性もありますし、内部統制やガバナンスがしっかりとした良好な経営管理体制であると逆に高評価を得られる可能性すらあります。

しかし、やろうと思えば治癒できる問題が残っている場合、多くの売主はこう考えます。「面倒くさい。どうせ売るのだから、買った人が頑張ってなんとかすればよい。なぜ、売る気になっている、つまり事業意欲の低下した私が、こんな面倒なことをしなくてはならないのだ?」いままでの説明を理解されていれば、経済合理性の観点から見れば、この考え方は完全に間違ったものであると言えるでしょう。面倒くさいことを買主に押し付けることで、その対策コストの数倍(もしくはそれ以上)のディスカウントをくらってしまうのですから。

売主は自分が育てた会社を熟知していますから、問題を正確に把握して、正しい対策を相対的に少ない労力で実行できるでしょう。しかし、買主は、対象会社について当然にして熟知してませんから、どれだけのコストがかかるのか不明な状態で値段を決めて買うわけです。だから「念のため、ありうる最大の対策コストに相当するディスカウントを飲んでくれないなら、買わないよ」という判断に傾きがちなのです。これは、ある意味、仕方のない、売主とM&Aアドバイザーの誤判断や怠慢が招いた自業自得とも言えるでしょう。

本来、M&Aアドバイザーは、こういう事まで助言できなければ、売主から報酬をもらってはいけないと思うのです。

報酬貰い逃げ?

ところで、ここで売主にとって怖いのが、短絡的に良い情報だけ買主に伝えることで「報酬貰い逃げ」ができてしまうのが、M&Aアドバイザーである、という事実です。どういうことでしょうか?インデム(補償:売主が買主に損害賠償)が生じても、その原因について完全に知り得る立場にない外部者であるM&Aアドバイザーに責任が及ぶことはないでしょう。売主が、隠蔽等の反撃のダメージを一手に引き受けます。

だから、利己的で不誠実なM&Aアドバイザー(自分の利益のことだけ考えるM&Aアドバイザー)であれば、「知らんぷりで成約逃げ」つまり「報酬貰い逃げ」が合理的となります。不誠実なM&Aアドバイザーとしては、悪い情報を積極的に知りたくないので、浅薄な分析しかせず、事前に状況を正確に把握するための質問や調査もせず、案件を受託してからすぐ買主候補探しに奔走します。

売主は、通常、M&A初心者ですから、まったく悪気なしに、どうでもよい情報と思って伝えなかっただけかもしれませんし、意図的に隠ぺいしても問題はないと軽く考えていたかもしれません。それが、後で大問題となり、ディールブレイク(買主が検討終了)やDDを経て最終契約で大幅ディスカウント、といった売主にとって極めて厳しい状況になる可能性が高いのです。

M&AのプロであるはずのM&Aアドバイザーは、それを予測して、クライアントである売主に適切に助言すべきなのではないでしょうか。

「問題の大きな成約」よりも「問題のない成約(=成功)」を目指すのが、クライアントの利益に忠実な本物のプロだと思います。M&Aアドバイザーは、深い分析をして、売主と同等、もしくはM&Aに関連する重要パートに限っては売主よりも、対象会社について詳しくなってから、買主に提案すべきなのです。

つまり、事業、金融、財務・税務・法務・労務・IT、そしてM&Aに関する専門家でないと本来は仕事ができないはずなのがM&Aアドバイザーです。

問題が見つかれば、対策を一緒に練って、対策できることは実行し、「こんな問題はありましたが、こうやって解決しておきました。」と買主に説明できる状態にしておくのがベストと思います。過去に問題があった、の一点張りで多額ディスカウントを強要してくるような買主候補は、真に優れた買主ではありませんので、別の買主候補に切り替えて売ればよいだけです。そういう意味で、買主候補を早期に1社に絞りたがる両手仲介より、同時に多数の買主候補と交渉が可能な片手FAの方が望ましいパートナーと言えます。

M&A売主にとって悪い情報とは具体的にどういうもの?

ここまでは一般論です。個別論点へと展開してみるとと、千差万別となるのが悪い情報への対処方法です。

そもそも悪い情報とはどんな情報なのでしょうか?

・本M&Aで退任予定の社長等が抜けると売上が急減する見込み

・本M&Aで退任予定の社長の後継者が社内に不在

・重要な得意先が契約打ち切り

・大手競合が主要商品の模倣を開始

・競合が値下げ競争を開始

・必要不可欠な材料が入手困難に

・重要な仕入コストが上昇

・採用コストや人件費の上昇

・重要な幹部人材の退職

・サイバー攻撃で顧客情報が流出

・従業員不正

・従業員のミスによる重要な損害

・重要な経費(広告費や運賃等)の値上げ

・金融機関との関係悪化

・重要な賃借物件の契約更改不能

・土地から問題の大きな化学物質検出

・労務問題(時間外労働賃金等)

・税務上の追徴リスク

・法改正等で所属業界に逆風

・厳密には違法(グレー)な取引を黙認

などなど、色々あります。

また、あらゆる「情報」と呼ばれるものは、通常、完全なものではありません。

情報は、受け取った人次第で、評価も大きく変わりうるものです。悪い情報であっても、能力が高い人が受領すれば瞬時に問題の小ささを見抜き、逆に能力が低い人は大騒ぎするかもしれません。

同様に、情報受領者の立場(ポジション)次第でも評価が変り得るでしょう。

悪い情報が関係する領域が一部であって、その一部が情報受領者にとって関心の薄い領域であれば軽視してくれるでしょうが、重要領域であれば大変な扱いをされるかもしれません。

M&Aアドバイザーの即応力

そのため、M&Aアドバイザーは、買主候補ごとに伝える内容を検討して臨機応変に調整すべきであり、実際に会って協議している、まさにその瞬間瞬間で適切な情報提供をする力が求められます。買主候補の関心内容に考えを巡らせず、同一内容を杓子定規に伝達するのでは、結果は知れています。

そんな面倒なことは不要と思う方は筆者に言わせればギャンブラーです。

1つのM&A案件で重要論点が10個あるとすれば、50%の10乗(0.1%)の幸運に賭ける、勝ち目の薄いギャンブルのようなものです。実際には、ユニークなビジネスで高く売れそうな会社であるほど、印象次第でプラスにもマイナスにもなりやすい重要論点は増えます。20個、30個ある場合、合理的な戦略なしにはゴールに到達できる可能性はゼロになります。与えられた短い提案時間の中で、買主候補の興味や心配の場所を窺いつつ、メリハリをつけて、重要な情報をしっかりと伝えきる能力がM&Aアドバイザーに求められるということですね。

M&Aアドバイザーの誠実さと問題解決力

ときに悪い情報の発生に関係なく、なんらかの理由で会社を売ろうと決意した方もいるでしょう。ときに悪い情報の発生こそが、経営意欲の減退スピードに拍車をかけ、そのため会社を売りたくなった方もいるでしょう。

いずれにせよ、まず、悪い情報がM&Aの現場でどのように映るのか、どのように評価されるのか、を早めにM&Aのプロに相談してみるのが良いと思います。誠実なM&Aアドバイザーであれば、納得のいく助言をしてくれるはずです。

容易に解決可能な問題であれば、解決してから売るのが正解の可能性が高いわけですが、問題は、容易に解決できそうにない悪い情報の場合です。

現実的な制約条件の下で、問題を解決することが不可能又は著しく困難な問題を抱えたまま、会社を売るべきか否か、無理に売るならどこまで条件を妥協できるか、の意思決定が求められます。

しかし、一見解決困難な悪い情報もある程度の対策は可能な問題である可能性が残っています。誠実で能力の高いM&Aアドバイザーと相談してみると良いでしょう。

内容次第ですが、M&Aスキーム等を工夫することで解決できる場合もありますし、売るのは中断して腰を据えて一緒に問題解決してから売るべき場合もあるでしょう。

とにかく納得できる助言を貰ってから決断すべきです。M&A初心者の売主が「思い込み」によって間違った判断を下し、最悪の結果を招く事例は枚挙に暇がありません。

そのためには、とにかくいろいろなM&Aアドバイザーに接触して、その中から誠実で能力の高そうなM&Aアドバイザー複数を仮に選び、誠心誠意、正しく情報を伝え、それに対する助言内容が本当に腹落ちするかで最終的に選ぶことを推奨します。

都合の悪い事実を隠して相談する売主さんは少なくないようです。後ろめたさや金銭面の欲望があるのは当然ですので気持ちは痛いほどわかります。ある程度事前調査を進めると、次々と問題が発見され、結果としてスピード面や金額面で売主が損をするケースはよくありますから、誠心誠意、正しい情報を伝えてもよさそうな誠実そうなM&Aアドバイザー候補を見つけることが、勝利への第一歩です。

実際に良い情報の書き方で大失敗している例も少なくない

さて、ここまでは悪い情報の扱いがM&A会社売却の成否を左右することについて書いてきました。実は、悪い情報の扱い方も大事なのですが、良い情報の扱い方の方が、今の日本の中堅中小M&A市場では重要になっているかもしれません。良い情報が自動的に買主候補に正しくもれなく伝わると勘違いしている売主さんは多いですが、完全に誤解であり、良い情報を正しく伝えるのも実は簡単な話ではないのです。

まず、良い情報を売主が全て把握できていないケースが意外なほど多いという点が挙げられます。日本のオーナー社長は謙虚な方も多く、自分の会社の強みを小さく見積もっているケースも散見されます。

また、社長本人にとっては日々の習慣レベルなので、外部の人も当然一瞬で理解してくれるはずと思い込んでいる方も非常に多い印象を受けます。しかし、会社の強み等の良い情報は、外部の人間はしっかりとアピールしてもらえなければ、正しく評価することができません。

買主の基本的な立場(良い会社を安く買いたい)からすると、特別アピールされない良い情報は「無いものと見做す」可能性が高いです。というか、売主サイドからアピールされなければ、わざわざ買主の不利益になるプラス評価をしてくれる奇特な人は稀でしょう。

また、買主候補との情報授受の多くは、M&Aアドバイザー経由で行われます。M&Aアドバイザーが正しく理解できなければ買主に伝わらない(プラス評価されない)と考えておくべきです。

ここでも問題になるのは、M&Aアドバイザーの能力や資質の問題です。

そもそも基本的な能力が決定的に不足しているM&Aアドバイザーが増加し続けていますし、所属するM&A助言会社の経営方針が効率主義・件数主義の場合には、時間のかかる質問・調査・分析のための時間を与えて貰えません。能力も低いので情報に接しても事実認識して正当に評価する能力がないケースも多いはずです。

M&Aアドバイザー選びに失敗すると、悪い情報が時限爆弾となりかねず、良い情報も埋もれて宝の持ち腐れになる、というリスクがある、しかも、そのリスクの存在に気付くこともなく「短期間で売れてよかったですね」と労われ、半年くらいしてインデムで大ダメージを受けるわけです。

最悪の悲惨なケースでは、売却対価の多くが最低成功報酬で消滅し、さらに、その後インデムで残りも全部消滅、というケースもありえるのが、M&Aアドバイザー選びで失敗した場合の怖いシナリオです。数十年の苦労がゼロ、水泡に帰すリスクがあるということです。

果たして〇〇無料等の謳い文句のM&A助言会社が、売主の利益に忠実になれるのか、本当に役に立つ助言をする能力を磨いているのか、はどうしても疑問が残ります。経済行為である以上、原理原則から外れていては持続できるわけもありません。おかしい仕組みにはちゃんとそれに見合った背景(無料の方が儲かる等)があるはずです。

「売らないで自分で事業を継続した方が良い」と助言してくれるM&Aアドバイザーや、「売るなら〇〇を□□してから売りましょう」と助言してくれるM&Aアドバイザーを選べていたら、数億円は手元に残ったのにM&Aアドバイザー選びで失敗したせいで、なんと一文無し、という悲惨なケースは少なくない、質が下がり続ける日本のM&A業者という背景を考慮すると、これからもっと増えるのでは?と考えてしまう今日この頃です。