会社を高く売りたい売主にとって意外と大事なのに、ついないがしろにされがちなのが、会社の経理体制のクオリティです。

その重要性の一部を理解いただきたいと思います。

今回は、M&Aで買主候補に提示するのが不可欠なEBITDA等の業績指標の「計測期間」についてご説明したいと思います。

目次

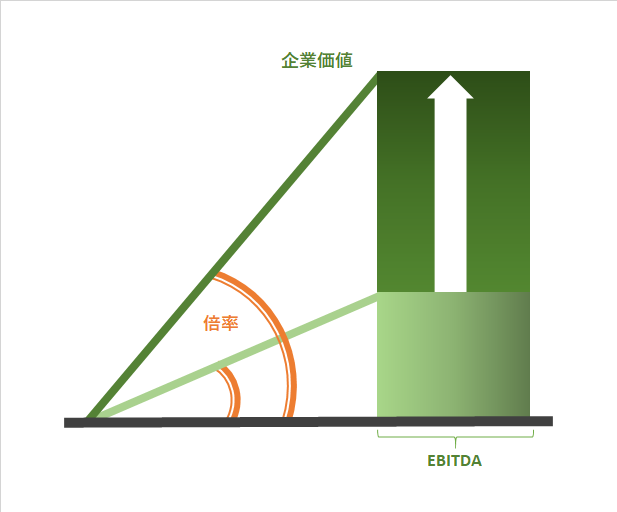

バリュエーション手法のおさらい

M&A会社売却において、もっとも理論的なバリュエーション(価値評価)の方法は、将来の計画数値を、時間経過と事業リスクを反映した割引率で割り引くことで現在価値化して事業価値を求め、これに事業外資産の時価評価額や有利子負債の金額を反映して株式価値を求めるというDCF法であるという点に疑いの余地はありません。

特に、次のような状況にある会社の場合、DCF法でしか公正な評価は不可能と言えます。

・急成長中の会社

・(経営者の事業意欲減退等により)大きな潜在価値が眠る会社

・大きなCAPEX(資本的支出)を予定している会社

・運転資本の動きが大きい会社

・調達資本(借入や資本金・新株予約権等)の構成が大きく変動する予定の会社

・リスク・リターン特性の異なる複数の事業が混在している会社

しかし、DCF法には、事業計画数値に策定者(売主・買主それぞれ)の恣意性がどうしても入り込み易い点、計算が複雑で業務負荷がかかり客観的な評価を得るためには会計事務所に費用を支払って評価してもらう必要がある点、割引率の設定次第で評価額が大きく変わり割引率の設定に売主サイド・買主サイドで意見が分かれ易いという課題もあります。

そこで、公正なバリュエーションを実務的に効率的に実施するため、DCF法の代替手段が必要となります。ここでは、継続企業・成長企業等にとって無意味かつ有害な「純資産を基礎にした簡便性重視の評価方法」ではなく、「EBITDA倍率法(類似会社比準法の一種)」を用いて評価するケースが多くなります。

本記事において、中小・零細案件で多用される年買法等の「純資産を基礎にした簡便性重視の評価方法」は無視しています(本来、意味がない評価法で、長期間事業継続が期待できる優良企業や今後の成長が期待される優良企業にとっては安すぎ、倒産間際の企業にとっては高すぎる評価になるためです)。

EBITDA倍率法は、EBITDA(減価償却費加算調整後の営業利益)に一定の調整(主にオーナー経費等の過大費用や臨時異常な事由で生じた一時費用等を加減算)した上で、これに「DCF法の割引率の逆数に一定の補正を加えた概念」である「倍率(マルチプル)」を乗じて事業価値を求めます。

「計測期間」の重要性

この調整EBITDAをどのように正確に把握するのか、今回は「計測期間」についてスポットライトを当て、M&A会社売却の際、売主が不利な交渉に陥らないための事前準備の内容の一部についてご説明したいと思います。

常に年度決算のみが「計測期間」として利用されるなら問題はないのですが、実際のM&A交渉実務の中では、実績期間についても将来期間についても、年度決算以外の色々な「計測期間」が必要となります。

例えば、商品の仕入れをする事業の場合で考えてみましょう。決算期末だけ実地棚卸している会社は非常に多いと思いますが、税務申告上はそれでもなんの問題もありません。事業年度という「計測期間」しか税務申告の世界では要求されないからです。しかし、M&Aでは、事業年度以外の計測期間の業績の開示が要求されることが頻繁にあります。つまり、貸借対照表に計上する棚卸資産を、買主候補が重要な判断を間違えない程度の正確さをもって、基本的に「月次」で評価計上しないといけないことになります。そうしないと、月次の「計測期間」や四半期の「計測期間」、一番重要な直近12か月(LTM:Last Twelve Months)の「計測期間」の売上原価、粗利益を正確に表示できませんから、買主候補が適正に売却対象会社の価値を評価することすらできなくなってしまいます。

原価率や粗利率等の超重要な経営管理上の重要情報も、月ごとに異常な動きを示すことになり、原価率が改善してるのか悪化してるのか、場合によっては業績を粉飾(業績を良く見せることを目的に売上原価を小さくするため棚卸資産を過大計上しているのか、逆に、脱税するため売上原価を大きくするため棚卸資産を過少計上)しているのか、という疑いの目で見られてしまうリスクもあります。こうなってしまうと、余計なDD対応の負担が生じ、条件交渉にマイナスにしかなりません。

そこまで疑われなくて済んだとしても、別の形の問題が頻繁に発生します。一定規模以上の優良企業を売却するM&Aの場合、その買主候補は必ずと言っていいほど上場会社や投資ファンドが登場します。つまり、スポンサー(一般投資家、機関投資家、LP出資スポンサー等)に対してディスクロージャーの義務を負う買主候補から見られたとき、月次決算や四半期決算といった最低限の経営管理の土台が全然できていない会社、バックオフィスに重大な欠陥、改善余地がある会社と評価されてしまえば、想定外の株式価値のディスカウント(数千万円単位、時に億円単位)を受け入れざるをえなくなるリスクが高まります。決して「計測期間」を単なる事務、経営レベルでは関係ないと甘く見てはいけないのは、こういう理由があるからです。

棚卸資産だけ月次にすればよいというわけではありませんから、会社毎に、経営管理上、外部報告上、支障のないレベルまで経理体制を改善しておかないと、色々な面で売主が不利な状況に追い込まれてしまうのです。

EBITDA倍率法の倍率と計測期間の関係

EBITDA倍率法は、その名の通り、売却対象会社の「EBITDA」に上場類似会社の「EBITDA倍率」を掛け算して算定し、一定の調整を加えるバリュエーション手法です。簡単なようで、意外と奥が深いため、何十何百とDCF法とEBITDA倍率法を両方使って評価した経験のない人が使うと、ミスリード(高すぎる、安すぎるため意味のない)のリスクがある評価手法です。

「EBITDA倍率」は、上場類似会社の事業価値をEBITDAで割り算して得られる個別の類似会社の倍率を複数用意し、異常な株価・業績の類似会社を除外するなどの調整を施したのち、算術平均や中央値等の統計処理をした数値です。

倍率に掛ける売却対象会社のEBITDAは、大きく2つのケース(過去実績を使うケースと、翌期計画値を使うケース)があります。それぞれのケース毎に、上場類似会社のEBITDA倍率も期間対応しておかないと、意味のない単なる掛け算になってしまいます。

過去実績のケースでは、上場会社の「過去実績EBITDA」と「今の時価総額」から求められる事業価値との関係を「倍率」として採用し、翌期計画値のケースでは、上場会社の「翌期計画EBITDA」と「今の時価総額」から求められる事業価値との関係を「倍率」として採用することで、期間対応を実現するわけです。

基本的に上場会社は、四半期毎に翌期計画値をアップデートして情報公開してますので、この数値を利用することで、売却対象会社の翌期計画値に掛け算する「倍率」も容易に取得できるわけです。

この「倍率」には、例外的な事象がある場合は使いにくいケースもあるのですが、安定的で例外的な事象がない場合においては、DCF法のエッセンスが詰まっているので、DCF法評価に習熟している評価者が使う限り、正しい評価を容易にできる便利な評価手法と言えるでしょう。

ここで、過去実績の計測期間が、決算期間だけを指すわけではない、という点が今回の「計測期間」のテーマの最重要ポイントとなります。

EBITDA倍率法で使用するEBITDAの計測期間

過去実績でも将来計画値でも、EBITDA倍率法で使用することが可能なので、EBITDAの計測期間としては、

1.過去実績

1-1.決算期間

1-2.実績LTM

2.将来予測

2-1.翌決算期間

2-2.評価基準月末までの実績+評価基準月末後で実績開始から12か月経過するまでの予測期間の実績

という4パターンが理論上存在します。

このうち、2.将来予測のEBITDAは、DCF法の課題と同じ課題を含みます。評価者の恣意性が入り、評価を受領する取引相手方にから見て客観性に問題があるとみなされるリスクがあるわけです。

そのため、特に例外的な状況(過去実績ではどうしても公正な評価ができない特殊事情がある場合)には、やはり将来予測を利用するしかないため、恣意性のない評価をしている事を取引相手方に理解してもらえるよう、丁寧な情報開示や説明をするしかないわけです。

例外的な状況としてはこのようなケースが考えられます。

1.業績が急成長中で、EBITDAが急激に伸びているケース

例えば、過去実績とその翌期の予測を比較し2倍にEBITDAが伸びる予測が実に合理的である場合、過去実績に上場類似会社の倍率(平均すると落ち着いた伸びしか見込まない倍率)を掛けると、結果として公正な評価の半額(50%)の評価になってしまいます。評価手法の選択ミスだけで50%もディスカウントされるのと同じです。

2.現オーナー社長が頭の中では構想があるものの、意欲の問題、資金の問題等で手を付けていない重要な成長施策があるケース

例えば、もし成長施策を実行したら、翌期にEBITDAが2倍になると合理的に予測できるなら、同様に、そのまま過去実績を使用すると半額(50%)の評価になってしまいます。

このような極端な例外ケースの場合、やはりDCF法による評価しか公正な価値を評価する方法はありません。しかし、そこまで極端でない場合、過去実績ではなく翌期予測を使用すれば、公正と言える範囲に収まる可能性は高いと言えます。

以上より、多くのケースで、過去実績の調整EBITDAを用いて評価するわけです。

過去実績の計測期間のうち、決算期間については問題は生じにくいと言えるでしょう。いくら何でも(税務会計しかしていない多くの非上場オーナー系企業であっても)、決算の数字はそれなりにしっかりと固めているはずだからです。

ちなみに、調整額を正確に把握する事が困難な状況にある会社もしばしば存在しますが、今回は「調整額」の話(費用額に含まれるオーナー経費等の問題)ではなく、「計測期間」の話(時間軸の変化に伴う業績レベルの変化の問題)です。「調整額」に関する説明は別の記事で詳細に説明してますので、そちらをご参照いただければと思います。

評価基準時点から見て、つい最近に決算が締まった場合は、決算期間の実績EBITDAを用いてもなんの問題もありません。しかし、決算が締まるまでのタイムラグは通常1-2か月はありますし、評価基準時点が前決算日から半年以上1年近く経過しているケースも非常によくある話です。そこで、M&Aの世界でよく利用されるのが、LTM(Last Twelve Months)という直近12か月の過去実績という計測期間になります。

例えば、直近決算期が2023/3末の会社で、M&Aの株式価値の評価基準日が2023/9末となる売却対象会社の場合、直近決算期ですと半年以上の時間のズレが生じています。掛け算する倍率は、9月までの12か月の期間に対応したEBEITDA倍率を用いますので、半年ズレたEBITDAに倍率を掛け算することになってしまうと、理論上、説明が難しい数字が算出されてしまうわけです。

そこでLTMの登場となります。

この場合、評価基準時点が2023/9末ですので、2022/10から2023/9までの12か月をLTM期間とし、当該期間内の月次決算数値を合計する等してLTMの実績数値を求めます。

つまり、LTMのEBITDAを把握するには、月次決算が、年度決算レベルとまではいかなくとも、公正な評価と言える範囲の正確性を伴って実施されている必要がある事を意味します。

正確なLTMのEBITDAを把握できる体制になっていない会社は多い

LTMのEBITDAを買主サイドに情報開示できる体制にあるか否かという論点は、実は、株式価値評価で使う数字が把握できるというだけではなく、バックオフィスの整備状況の評価を通じた株式価値評価のディスカウントにも影響します。

これを甘く見てはいけません。

例えば、上場会社や上場を見込む未上場会社もしくは投資ファンド等の優良な買主候補は、業績管理を軸として経営管理を精緻に行う義務を負っています。

月次決算がまともにできていない会社を買収する場合は非常に多く、この場合、買収してから急いでバックオフィスを整備するわけですが、これには新たに経理人材や経営管理人材を雇用して、システム対応等も含め、多くの労力を割き、コストを負担することになるでしょう。

この手間が不透明だったりすると、ますますディスカウント幅が広がってしまいます。5000万円から1-2億円程度の評価減の原因になる事も決して珍しくありません。数年分のCFOや経理担当者の増強コストはあっという間に千万円で膨らんでいきますので。

月次決算は、PLだけ整備すればよいわけではない点も重要です。

仕入、棚卸資産等、BSを正確に評価しないとPLも正確に測定できない事業形態は非常に多いですし、BSの売掛金等の売上債権や事業関連の負債なども発生主義で正確に評価計上していないとディスカウントの対象になっても仕方ありません。なぜなら、そのM&Aで上場会社の倍率を利用した評価をしてもらう以上、上場会社並みとは言わないまでも、圧倒的に劣るバックオフィスの状況からなんとか我慢できるレベルまで一気にレベルアップさせるための作業は、買主がコストを負担して実行するからです。

しかし、安心してください。ちゃんと対策すれば問題ありません。

SCAは売却前準備の一環としてバックオフィスのレベルアップを全面サポートします

「ユニークな会社を高く売る」のキャッチコピーを謳う弊社は、このような明らかにディスカウントされてしまいがちな原因を消滅させるべく、事前準備を全面的にサポートしています。

SCAの売却前の事前準備のメニューは非常に広範囲に及びますが、経理体制という観点に絞ってどのようなメニューが典型的なものかというと、

1.発生主義会計への移行

2.月次決算への移行

3.税務会計のみの最低レベルから財務会計・管理会計までカバーした経理体制

4.極力省力化するため、容易に扱える範囲のシステム化(VBAで手間のかかる仕訳をシステム的に出力し、会計ソフトに一括入力することで、経理業務の負担を従来の半分以下に軽量化)

等を含みます。

残念ながら、そこまでやっておいても安く買える事に慣れた一部の買主候補から、根拠のないディスカウント要請が来るケースもあります。

しかし、有能な買主候補であればあるほど、ちゃんと評価していただき、不合理なディスカウントを避け、公正な評価をしてもらえます。

そのため、不合理なディスカウント要請をしてくる買主候補は、売主サイドから強気でこう言うことができるようになっておくことが重要です。

「残念ですが今回は見送りで結構です。公正な評価をしていただける買主さんに売りますので。」

一見面倒でしょうが、ちゃんとサポートしてくれるM&Aアドバイザーに依頼すれば、こういう問題を超低コストで解決してくれるわけです。マッチングしかしないタイプの効率重視・件数重視のM&A会社の場合は、マッチング以外の作業をお願いすると「アドバイザーを別途付けてください」と言われてしまいますので、最初のM&Aアドバイザー選びが肝心です。

顧問税理士はM&Aの専門家ではない

圧倒的多数の未上場オーナー系企業は、顧問税理に記帳代行や決算処理を委託しているので、会計はバッチリと思い込んでいますが、とんでもない誤解です。

顧問税理士は、そもそも税務の専門家ではありますが、財務会計や管理会計は専門外ですし、そもそも「税金を安く済ましてあげる」という業務目標を持っている多くの税理士は、「M&Aで高く売る」という遥かに大きな目標の妨げになってしまうケースも多いのです。

オーナー経費の計上に甘い顧問税理士の場合は特に、EBITDAの調整額が膨らみ、調整額の合理性を説明して買主に納得してもらう手続きが難航することがしばしばです。

税務署の調査をクリアできればよい、という目標にとどまる税務会計では、月次の業績は公正な会計処理がなされてなくとも問題ないため、いつまでもレベルの低いバックオフィスが放置され続けてしまいます。

税務会計も重要ですが、実はもっと遥かに重要なのが管理会計(経営管理に資する財務データ、業務データと連動した生きた数字)です。しかし、管理会計等は、未上場会社の経営者からも顧問税理士からも、無用の長物とみなされがちです。しかし、買主から見れば、今後、最適な経営をしていくために一番価値のあるデータの宝庫となります。

こういう財務会計・管理会計・税務会計の3つの会計が整っていて、月次決算も十分に状況を正確に把握できる範囲で正確に実行されていれば、さまざまな経営管理レポートを上にあげないといけない買主からも高い評価をしてもらえるでしょう。

LTMのEBITDAがパっと出てくる体制になっている会社は、バックオフィスの不備を理由としてディスカウントされる可能性が非常に低くなります。

もちろん、バックオフィスには、経理・税務以外の論点もありますので、業種・事業内容に鑑みて、問題の早期発見、予防、発生時の対処、もしくは、詳細な業務データから違和感を感じ取って、ライバルに先んじた成長施策を立案・実行、このような競争優位性を生み出してくれるのが、バックオフィスの機能です。