セルサイド(売り手)は、オーナー社長しかも創業社長であるケースが多く、よほどの大成功でもしていない限り、役員報酬は800~2,000万円程度であり、所謂富裕層と呼べるような贅沢暮らしは縁遠い、むしろ苦労人の方が多いと思います。

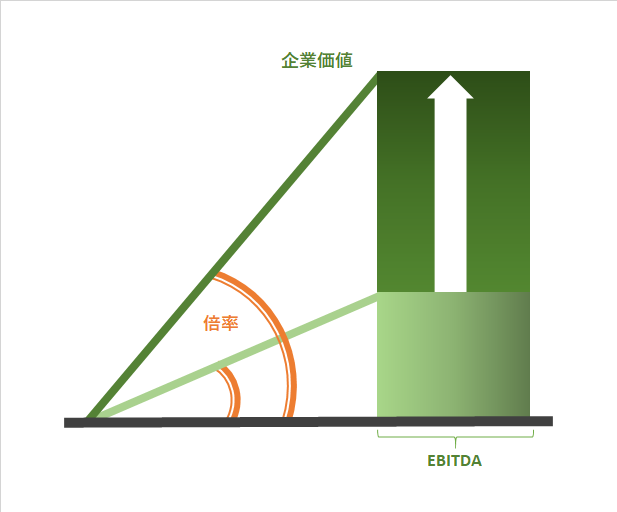

セルサイドがM&Aをする目的として、役員報酬をコツコツ会社から受け取るよりも早く創業者利潤を受け取ることであることも多いです。ご存知の通り、お手盛りを防止し債権者保護を図るため、また期中の役員報酬を増額することを脱税行為とみなすことによる税源確保のため、原則として事前に決めた金額でしか役員報酬を払えませんからかなり不自由ですし、金額が大きくなると半分以上を税金等で持って言っていかれるという面からは、かなり非効率な報酬の受取り方法と言えます。

この点、M&A(株式譲渡)であれば、将来の数十年分の報酬以上を一気に受け取ることも可能なうえ、さらに税率も大幅に低く抑えられるため、創業利潤の実現のために非常に効率的な方法と言えるでしょう。しかし、会社のトップという以前に、オーナーはそもそも1人の『個人』であり、お金に関する様々なニーズや悩みや制約があるはずです。

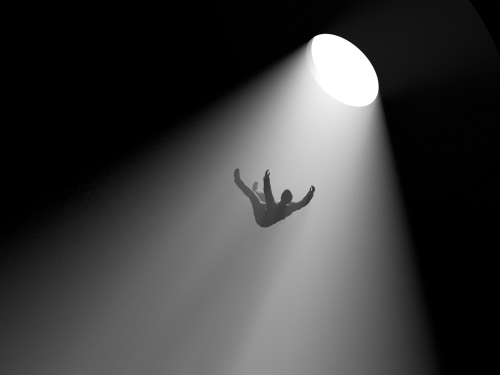

M&Aで会社を売却すると、年間数百万円の手取り収入だった人が、いきなり億万長者の富裕層になるわけです。

個人としてのステージアップ時に備え、事前に知っておくべきこと、事前に準備しておくべきことを整理してみました(実際には100%株式譲渡という単純なスキームではオーナー様のニーズを充足できないケースも多く、スキームに工夫を加える必要がある場合もありますので、あくまで一番単純な参考例として読んでください。)。

自分1人の手取り額を最大化したいオーナー

財産を残すべき家族がいない、または、家族はいるけれど人生は自分で切り拓かせたいので残す財産は最小限にとどめたい、というオーナー様も少なくないようです。

このような場合、会社売却の1年前には、オーナーが100%保有している状態に、株主構造を整理しておくとよいと思います。その際に使用する株価は、税制上問題のない価格であれば、低めにして問題ないでしょう。買取代金を用意する必要がありますが、リスク負担や経営への貢献が乏しい株主には、相応の対価で手仕舞いしてもらうことが公平と思います。個人で買い取る方法以外にも自己株式(金庫株)として会社に取得させる方法もありますので、少し早めに手を打っておくと安心してM&Aの検討に集中できると思います。オーナー個人としての手取りを最大化しやすいような準備をしておくとよいと思います。M&Aの実施時期とあまりにも近い時期に準備をすると問題が生じる可能性がありますので、早めにM&Aと税金の両方に詳しい専門家に相談して、無理・無駄のないM&Aをオススメします。

自分が他界した後の家族に残す財産を最大化したいオーナー

逆に、できるだけ家族に経済面での苦労や心配をさせたくないというオーナー様も少なくありません。

株式譲渡によって株式という資産を現金(キャッシュ)に変えてしまうと将来オーナー様が他界された場合に、多額の相続税負担が発生してしまいます。また、所謂「争族問題」の火種にもなりかねません。家族を第一に思うオーナー様からすると本意ではないでしょう。

このような場合、事前に株式を将来の相続人である配偶者・子供に株式を分散して保有させておき、相続税問題や争族問題が起こりにくくするという方法もあります。個人として保有している不動産等の資産等も含めて総合的に検討すべき問題ですし、M&Aという結果が不透明な取引の「前」にしておかねばならないことでもありますから、この場合も、早めにM&Aと税金の両方に詳しい専門家に相談して、無理・無駄のないM&Aをオススメします。

弊社は、個人の相続税問題に特化した税理士事務所とも提携しておりますので、お気軽にご相談ください。

富裕層になってはじめて生じる問題

一番単純なケース(個人の株主が株式譲渡)では、株式譲渡代金が、クロージング日に、オーナー個人の預金口座に、振り込まれます。そこからM&A助言会社への成功報酬を払う個人負担の場合は、即座に支払います。また、所得税の期限に合わせ、株式譲渡益にかかる所得税分を加算して確定申告・納税する必要がありますので、その分は必ず残しておくとして、これら以外のお金が「会社を売却した結果として手に入れた手取り額(自由に使ってもよい金額)」になります。

ところで、富裕層は、様々な業種の営業ターゲットになります。まず銀行が把握し、銀行グループ内の証券会社等から投資の案内等がくるかもしれません。押しの強い提案営業に辟易するタイプの方は、「大金を手に入れたこと」を内密にしておくとよいかと思います。自慢すると後で面倒が待っているのが世の常です。

話は変わりますが、M&A助言という職業は、本来、「単なる金儲けの手段」、「単なるスペシャリスト」ではなく、社会的責任を自覚すべき「プロフェッション」であるべきです。プロフェッションである必要性が高い医者、弁護士、教師という仕事は、短期利益に左右されずにクライアント・ファーストを徹底しなければならない立場なので、短期業績に一喜一憂しやすくなってしまう上場はせず、広告等も節度ある範囲で止めることが求められます。「会社売却代金を受け取るとすぐに浪費し始め、数年で全部使ってしまう会社売却オーナーが毎年必ず数%いる。だから買い手が即断しやすい価格に売り手を誘導しても妥協させても問題なんてない。どうせ浪費してしまうのだから。その方が楽に儲かるし売り手よりも大事な買い手との関係を良好に保てるからね。」と某M&A仲介会社の社長が言っていた事が記憶に残っています。数%の例外的な人がいるからと言って、会社の売却代金を低め誘導するのは問題があります。こういうM&A業者は、プロフェッションではありません。とはいえ、彼が安値誘導の言い訳として使用していた「浪費」には気をつけましょう。ミクロ経済学的にも、人間は、資産が増えると財布の紐が緩み(資産効果)、一度緩むと戻すのが大変(ラチェット効果)ということが立証されています。10億円あったとしても使おうと思えばあっという間に使えるのがお金です。

家族・親戚との人間関係にも気を使いましょう。いわゆる「宝くじに当選した人の苦悩」に近い側面があるようです。大金を持つと親戚が増えたり、連帯保証人になってほしい等の申し出が増える可能性があります。また、家族が知ることで家族による浪費が始まる可能性もあります。大金管理と対人関係管理を両立するため、資金使途等を十分に練り、不必要に広めず、付き合う人を絞ることが大事でしょう。