せっかくの ユニークな会社なのに、チャンスを台無しにしてしまう局面があります。それが、Q&Aやインタビューです。

M&AでのQ&Aは、少なくても200~300問くらい、多い場合は1,000問以上の質問が浴びせられます。

重要な意図が隠された質問であることを見抜けず、たった1問への回答ミスのせいで、買収後の戦略をあらぬ方向へ曲げてしまい、ポテンシャルの大半が発揮されない残念な結末(安値売却)を迎えやすいのが、ユニークな会社を売却する際の難しいところです。

逆に言えば、ユニークな会社は、多少の工夫を加えながら、正しい方法で進めさえすれば、最適バイサイド候補にたどり着き、最適成長戦略を形成してもらい、高めの公正価値(特定のバイサイドからみて、将来の改善・成長・シナジー可能性を合理的に反映した価格)で買収されるチャンスがあるタイプの会社とも言えます。

目次

ユニークな会社を売る際のQ&Aやインタビューの重要性

特徴の少ない会社を、同業バイサイドに、安値で妥協して売却する際のQ&A等は、特別に神経を使う必要はないでしょう。バイサイドも容易に理解できるし、リスクは限定されているので厳しくする必要がないからです。一方で、ユニークな会社を、M&A能力の高い最高の相手に高めの公正価値(潜在可能性含む)で売却する際には、神経をすり減らすくらいの慎重さが必要となります。

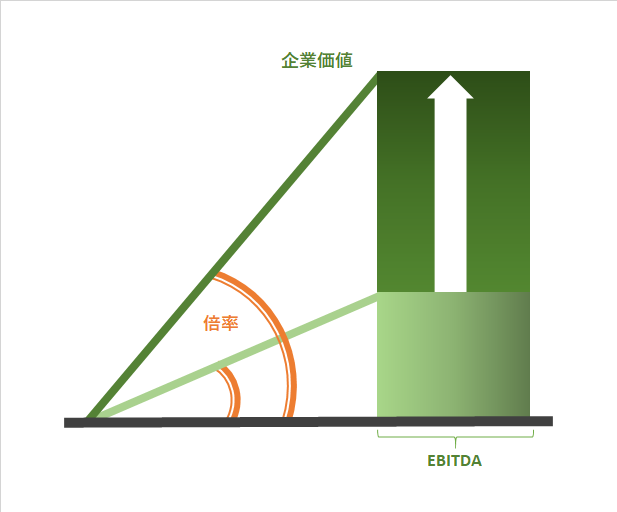

「ユニークな会社が高く売れた」は、「ユニークな強みとの結合効果が最も高そうなバイサイド候補保有の経営資源を探し、そのバイサイド候補に、企業価値最大化の可能性を理解してもらい、意欲高く目指してもらう気持ちになってもらうことに成功した」と同義です。

そのためにまず、「似て非なる、一見遠いからこそ統合効果が多く見込める経営資源」を持つバイサイド候補、つまり、企業価値向上の能力が最大と見込めるバイサイド候補を選ぶことが最初の関門です。

ところで、ユニークさを構築したオーナー社長であれば、すでにご存じだと思います。人間1人でも全然異なる領域の専門性が重なると思わぬ価値を生み出します。組織でも全然異なるタイプの人間が集まると思わぬ価値を生み出します。会社も全く同じことです。むしろ、一番期待できるのが会社同士の結合です。そのため、M&A能力の高いバイサイド候補を優先するのはもちろんですが、同業ではない異業種・周辺業種や、別の投資先とのシナジーが見込める投資ファンド(投資ファンドの投資先事業会社)、場合によっては海外企業等も広範囲に検討すべきです。なぜなら、それが企業価値の最大化につながり、もって、セルサイドの手取り最大化に資するからです。その方が、会社の特色が残りやすいため、セルサイドオーナーも気分よく引退できるはずです。

ここで、バイサイド候補が同業ではない場合の問題が生じます。ターゲット企業(売り手企業)について、阿吽の呼吸で理解してもらえないという点です。バイサイド候補にユニークなターゲット企業の可能性等を正しく評価してもらうためには、丁寧に情報開示し、重要ポイントを漏れなく理解してもらう努力が重要となります。同時に、ユニークな企業であるゆえ、機密情報の漏洩に細心の注意を払うことも極めて重要です。

そのため、ユニークな会社を売る場合、広範囲のバイサイド候補から厳選に厳選した複数のバイサイド候補を選び、狙い撃ち提案、つまり、絞り込んだ相手に、深く提案するスタイル(第一ラウンドで決まらなければ徐々に条件を緩和していく段階的提案スタイル)が望ましい提案方法となります。間違っても、広く、浅く提案してはいけません。バイサイド候補に「俺ならできる」「もっといける」「この会社が欲しい」「十分に値打ちがある」という結論を形成してもらう可能性を高め、万が一破談してもダメージを最小化できるような提案方法を選びましょう。

提案の深さを決めるのは情報開示の質と量です。重要なものが、詳細情報を盛り込むインフォメーション・メモランダム(IM)と、本記事で説明するQ&A・インタビューセッションです。特にQ&A等は、誰よりもターゲット企業の歴史や内情を理解している現経営者から直接得られる情報なので、質的にも重要性が高いわけです。

ところで、バイサイド候補の買収担当者は非常に優秀なビジネスマンばかりです。聞いたこと、読んだり聞いたりしたことをそのまま鵜呑みにすることはありません。裏付けをとったり、理論・経験的に納得がいく説明かを慎重に評価し、個別ポイントの評価を形成し、総合判断(買収するかしないか、するなら条件をどうするか)のための材料として使います。Q&A等での回答は、その質が問われます。

Q&Aやインタビューでの回答がいかに重要か、特に、ユニークな会社を売却する際のQ&A等の重要性について、しっかりと理解しましょう。

Q&Aやインタビューでの典型的失敗パターン

ほとんどのセルサイドオーナーはM&A初心者なので、バイサイドが何を確認するために質問をしてきたのか理解していないまま、聞かれたことに思いつくまま回答してしまうという回答姿勢ミスが多い点は要注意です。

バイサイドに理解してもらいたい重要事項のうち、バイサイド候補がすでに気づいていて質問してくれた事項については、絶対に嘘はつかず、正確に、客観的に、分かりやすく回答することは当然です。一方で、バイサイドがまだ気づいていないけれど重要なポイントについては、積極的にセルサイドから、漏れなくアピールする姿勢も重要です。

回答内容が過度に楽観的、もしくは悲観的、回答不十分な場合、最悪ケースでは破談、通常は保守的評価に傾きます。

また、アピールすべきポイントが漏れていると、意向表明書(LOI)記載額から大きく引き下げられた価格を許容せざるを得なくなる事態に陥ることもあります。

企業価値の最大化という共通目的から外れ、外部者からの批判をかわしたい等の目的に焦点を合わせてしまうと「ズレ回答」、アピールすれば良いのに忘れる等のもったいない回答が「モレ回答」です。

Q&Aやインタビューで聞かれる内容

ビジネスDD

ビジネスDDという企業精査のメニューの1つの中に、Q&Aやインタビューが組み込まれます。

ビジネスDDでは、事業の強み等の特徴、市場の見通し、競争状況等を正確に把握し、過去の財務的成果との関係性を確認します。市場・競争環境という条件下で、持ちうる経営資源(ターゲット企業+バイサイド企業)をフル活用すれば、どのようなプラスのインパクトを得られるか、どのような事業上のリスクがあり、どのような対処方法があるか、最悪ケースでどのようなマイナスのインパクトがあるか、という重要テーマの答えを探すというプロセスです。

専門家DD(会計、税務、法務)

専門家DDという企業精査のメニューの1つに、Q&Aやインタビューが組み込まれます。専門家DDは、会計DD、税務DD、法務DDが基本となります。時に不動産価値に重要性があれば不動産鑑定、環境汚染の虞れがあれば環境DD等、ケースに応じて専門家DDが加わることがあります。

専門家DDは、基本的にリスク要素を発見し、未然に財務的な被害を防ぐことを目的とします。つまり、無謀なM&Aなら破談推奨、実行するとしても安値買収に落ち着かせるための根拠探し、治癒の処方箋とそのコストや負担の保守的見積もりに傾きがちです。一方で、有能なDDベンダーの中には、税務ストラクチャーを工夫することで税務費用という社外流出を制限する方法を考案したり、法務面での潜在リスクを発見し、未然に予防する手段を発見したりしてくれることもあります。

バイサイドが質問する目的

企業価値を最大化するための事業計画の策定

セルサイド、バイサイドの共通目標である企業価値の最大化の方法をあるゆる角度から模索し、最終的に実現可能性の高い事業計画(単独ではなく結合後事業計画)に落とし込み、買収後の統合活動(PMI)での内容や分担を検討できる状態にまで理解を深めることが、Q&A等の最上位の目的です。当事者意識を持つべき、受け身ではいけません。

成長可能性とそれに必要な経営資源や具体的施策の把握

今使える経営資源に何があって、それらをどう使えば企業価値が最大になるのか、また、必要だけど足りない経営資源は何か、どうやって調達するか、経営資源にどのような欠陥があって、どうすれば治癒できるか等について、さまざまな関連情報とともに調査・分析し、事業計画策定の材料とすることです。

業績悪化リスクと対処方法の把握

一方で、失敗するリスクについて、どのような落とし穴があり、最悪どういう状態に陥るかについて、さまざまな関連情報とともに調査・分析し、事業計画の材料とすることです。新聞等で説明されるDD目的は、この一面にクローズアップしたものが多い印象があります。

ファイナンスの可能性の把握

事業計画を実現するために必要な経営資源のうち、資金面での不足がある場合等、資金調達の可能性を検討することです。銀行等から借入金(デット)もあれば、自らが第三者割当増資等で自己資本(エクイティ)として資金注入すること、さらには外部第三者の資金も視野に入れて検討する場合もあります。

EXITでの成功可能性と成功度合の評価

買収後、第三者への売却も視野に入れるバイサイドの場合(投資ファンドの場合はほぼ100%そうなります。)、数年後のEXIT(出口)戦略も具体的にイメージしておく必要があります。EXIT時(例えば、5年後)における企業価値がどれくらいになっているかを概算評価するということです。セルサイドとしては、バイサイドにEXITの可能性があると思うなら、そのニーズも汲み取って情報開示をしたり、条件交渉したり、ストラクチャーを検討することが重要です。

Q&Aやインタビューのタイミング

Q&Aやインタビューは、M&A交渉の中盤に行われるものがもっともボリュームも多く、性質的にも重要です。機密保持契約を締結し、さらにインフォメーション・メモランダムを見たうえでLOIを提出し、コストのかかるDDステージに進むという一種の覚悟を持つバイサイドに対して、より具体的に、ターゲット企業の価値を高める意思と能力を備えたバイサイド候補からの質問に対し回答するものです。

★マークがついているのが、バイサイド候補からの質問に対する文書回答であるQ&A、バイサイド候補からの質問を受けて口頭で回答するマネジメント・インタビューのタイミングです。多くのセルサイドオーナー様は、この段階になると相当な現実味を感じ、多少なりとも緊張することが多いようです。

Q&Aやインタビューでの質問数

単体経営

200問は覚悟しておきましょう。1問3秒で回答できる軽い質問もあれば、データを抽出して集計したり、関連法令等を確認してからでないと回答できない重たい質問も含まれます。

連結グループ経営

子会社が増えるので質問数も概ね比例的に増えます。

海外子会社

海外での市場、商慣行、競争環境、法制度や税制等が加わるので質問数は増えます。

インフォメーション・メモランダムの品質

高品質なインフォメーション・メモランダムを開示しておくと、質問数をグっと減らすことができますし、「IMの〇ページをご確認ください」という回答で済むケースも増えます。

正しい回答を作るためのマインド

採用試験

以前、「マネジメント・インタビューは、採用試験みたいなものですね。」とコメントしたオーナー社長がいました。正解でもあり、不正解でもあると思います。社長の人物面を見るというのはバイサイドからすると非常に重要です。性格や癖が会社の隅々に反映されるため早期引退予定でも重要だからです。そういう意味では正解です。しかし、もっと大事なのは、バイサイドという今後のパートナーに、ターゲット企業の企業価値を最大化してもらうための方法をしっかりと理解してもらうことです。そういう意味では、マイナス面を隠し、表面上の見栄えを無理に取り繕うよりも、目的の範囲内で悪い部分も上手に伝えるべきですし、この期に及んで困りたくないなら、事前の準備で欠陥を治癒しておいたり、成長の礎を構築しておけばよいということになります。

ユニークさの光と影

ユニークさが強みとして発揮される光の面だけではなく、影の面についても深く検討した上で、リスク対処方法を論理的に伝えられるように準備しておきましょう。多くの人は、他人と違うことをする以上、なんらかのリスクが潜んでいると考えるものです。答え方を間違えると、不要な誤解(過少評価)を招くことになります。

バイサイドの知識レベル

バイサイドからの質問を眺めてみると、その時点でのバイサイドの理解度を把握できますから、バイサイドに誤解されないように、理解不足と思われるポイントについては、特に丁寧に回答するという姿勢が必要でしょう。異業種や投資ファンドへの回答の際には重要な姿勢です。

質問意図の表と裏

バイサイドは質問する以上、具体的な質問意図をもって質問しています。ダイレクトに聞いても信頼性の高い回答を期待できない質問も沢山ありますから、遠回しに、複数の質問に分割して、最終的に総合評価するといった賢い確認の仕方をするバイサイドも多いものです。そのため、それぞれの質問の真の質問意図を想定しながら、ピントの合った回答をすることが重要です。また、質問意図を想定しておくと、アピールもれを防止し、効果的なアピールが可能になる点も重要です。

良問と愚問の見極め

外部のDDベンダー(会計士、税理士、弁護士、経営コンサルタント等)が作成する専門家DD関連の質問も多数含まれます。困ったことに、専門家DDの質問の中には、多数の愚問が潜んでいることがあります。特に、中小企業のM&Aの場合には、若手士業の修行の場として利用されるケースも多く、ピント外れ質問や、インパクトの小さい些事質問等と対峙しなければなりません。DDを担当する士業は、ビジネスもファイナンスも経験していないケースが多いので、仕方ない面もありますが、ベテラン士業だとしても愚問を出してくることがあります。瞬時に見極め、良問は質問意図を考慮して聞かれたこと以上に、愚問は最低限のマナーレベルで、効果的かつ効率的に回答することが大事になります。

クローズドクエスチョンとオープンクエスチョン

質問は、YESかNOかを問うクローズドクエスチョンと、5W1Hのオープンクエスチョンに分類できます。クローズドであってもオープンクエスチョンのように丁寧に回答することが重要なケースがあります。アピール不足というもったいない事態に陥らないようにしましょう。

頼りになるM&Aバンカーの能力条件

ズレ回答やモレ回答を撲滅するには、事業、ファイナンス、M&Aという3つの視点からチェックする、回答内容の検証機能が必要です。事業の専門家ではあっても、ファイナンスやM&Aについては素人というセルサイドオーナーは、自分の事業について短期間で深く学んでくれそうで、ファイナンスとM&AのプロであるM&A助言会社を選んで、密に相談しながら、正しい回答を心がけましょう。

ところで、この観点を重視するならば、絶対に片手M&A業者(FAタイプ)を選ぶべきです。この段階は期待と不安で一杯になるタイミングです。「絶対的味方がいる」という安心感を持っておくべきです。

会社を長年経験していれば、良いことも悪いこともあったでしょう。Q&A等は、すべての事実を洗いざらい開示しないといけないわけではありません。レプワラ・インデムのリスクと比較考量し、「不要な誤解を避けておくべき」という判断も、時に必要なものです。M&A的に開示すべきか、開示するならどう開示すべきかを、目的に合わせて的確に判断し続けることが必要になるのです。

セルサイド特化型FAの弊社が、クライアント様からよく言われるのは、「Q&Aの段階になってみてはじめて、片手FAのありがたみに気づいた。」という声です。片手であるがゆえに、安心して相談できるからだと思います。