前回に続き、ChatGPTにM&Aに関する質問をしてみたいと思います。

今回は、M&Aで会社売却を成功させたい売主さんが、まず一番に気にしないといけないことについて、ChatGPTに聞いてみたいと思います。

そうです。「取引相手の買主の心配事」をまず第一に気にしなければいけません。あらゆる対策や準備がピント外れになってしまいますからね。

M&A会社売却とは、売主(=販売者)が対象会社(=商品)を買主(=顧客)に売る、と言い換えることができます。つまり、お客さん(=買主)の願望、悩みや心配を深く知るというマーケティングの第一歩、ペルソナの設定と理解、という作業に近いものになります。

ちなみに商品である対象会社は、対象会社の株式ではありません。対象会社の固定資産でも純資産でもありません。対象会社の経営を担うことによってもたらされる「将来への期待」(とそれに付随するリスク)が本当に売る「商品」です。

このペルソナの設定と理解という最初のステップを省いてしまうと、偶然、相手が見つかり、何も指摘されず、満足いく価格で買ってもらえることを願うだけの「受け身のM&A」ということになってしまいます。もちろん、受け身では本当の勝利は手に入りません。本当に勝てるのは「主体的なM&A」です。

マーケティング手法(=M&Aの相手探しや打診の方法)が「工夫も準備もろくにせず、大量の買主候補に打診しまくる」となり、結果「欠陥を指摘されて大幅ディスカウント」「アピールし忘れて公正価値の半分」で妥協するしかなくなる可能性が高まってしまいます。ペルソナの理解を怠ったツケは大きいのです。

ChatGPTに関する基本的な説明は、以下の記事の冒頭にまとめてますから参考にしてみてください。

目次

ChatGPTに聞いてみた「M&A買い主の心配事」

ChatGPTの回答

こんな風にChatGPTに聞いてみました。

M&Aの買主(Buyer)が一般に心配することを10個挙げ、それぞれ簡潔に説明してください

それに対する回答は次のとおりです。

- 1.ターゲット企業の実力や評判:

買主は、M&Aによって取得するターゲット企業の実力や評判が、将来的な事業展開やブランド価値に影響を与えることを心配します。 - 2.財務状況:

買主は、ターゲット企業の財務状況がM&A後にどのようになるかを心配します。特に、負債やキャッシュフローなどの要因が将来的な業績に影響を与える可能性がある場合には、慎重に検討します。 - 3.合併・買収後の経営チーム:

買主は、合併・買収後にどのような経営チームが担当するかを心配します。特に、ターゲット企業の経営陣との協調性や文化の相違が問題となる場合があります。 - 4.法的問題:

買主は、M&Aによって引き継ぐターゲット企業の法的問題が、将来的な事業展開に影響を与える可能性があることを心配します。特に、訴訟や知的財産権などの問題が懸念されます。 - 5.業界動向:

買主は、M&Aによって取得するターゲット企業が所属する業界の動向を注視します。競合他社や新興企業の進出、法規制の変更など、業界全体に影響を与える要因がある場合には、慎重な検討が必要です。 - 6.資金調達:

買主は、M&Aに必要な資金調達に関する問題を心配します。特に、借入金利の上昇や資金調達の困難さなどが懸念されます。 - 7.顧客・従業員の反発:

買主は、M&Aによってターゲット企業の顧客や従業員が反発する可能性があることを心配します。特に、ブランドイメージの変化や雇用情勢の変化が影響する場合には、対策が必要です。 - 8.合併・買収後の文化統合:

買主は、M&Aによって統合する企業文化の違いが問題になることを心配します。特に、企業文化の相

途中で切れてしまったので、こんな風に。

続きをお願いします

性によっては、統合後のチームビルディングや意思決定のプロセスが円滑に進まない場合があります。

- 9.規模の違い:

買主は、M&Aによって取得するターゲット企業と自社の規模の違いが問題になることを心配します。特に、大企業が中小企業を買収する場合には、経営スタイルや業務プロセスの違いが問題になる場合があります。 - 10.その他の問題:

買主は、M&Aに関するその他の問題についても心配することがあります。例えば、M&A後の市場シェアやブランド価値の変化、税務・会計の問題、調達先や取引先との関係性の変化などが挙げられます。

ChatGPTの回答の検証

さて、1つ1つ見てみましょう。

1.ターゲット企業の実力や評判

1.ターゲット企業の実力や評判:

買主は、M&Aによって取得するターゲット企業の実力や評判が、将来的な事業展開やブランド価値に影響を与えることを心配します。

ターゲット企業というのは、売却対象企業(売り手企業)のことを指します。つまり売主が売ろうとしている会社、買主が買おうとしている会社のことです。

少し抽象的なので、ChatGPTにこう聞きなおしてみます。

1.ターゲット企業の実力や評判について、もう少し具体的に内容を教えて

すると、こう返ってきました。

ターゲット企業の実力や評判について、買主が心配することは以下のような点が挙げられます。

・市場シェアやブランド価値の変化:

買主が買収する企業が、市場でどの程度のシェアを持っているかや、どの程度のブランド価値を持っているかが重要です。買収によってシェアが増えた場合や、ブランド価値が高まった場合には、買主にとっては有利な状況となります。

・技術や製品の強み:

買主は、買収する企業が持っている技術や製品の強みがどの程度あるかを慎重に検討します。技術や製品の強みがある場合、買主は買収によって自社の事業を強化することができます。

・競合他社との差別化:

買主は、買収する企業が、競合他社との差別化をどの程度図っているかを重視します。差別化が図られている企業であれば、買主は市場での競争優位性を維持することができます。

・従業員の質:

買主は、買収する企業の従業員の質を慎重に検討します。優秀な人材が集まっている企業であれば、買主は事業展開において有利な状況となります。

・社会的信頼性:

買主は、買収する企業の社会的信頼性が高いかどうかを検討します。買収する企業の社会的信頼性が高い場合、買主はリスクを減らすことができます。

つまり「欲しいもの(=買収目的)がターゲット企業の中に本当に存在してるか?」と言い換えるとよいのかもしれません。何が欲しくてM&Aをするのか、欲しいものが無ければ時間と資源の無駄になりかねない、といったところではないでしょうか。貴重な経営資源は、最も優れた投資機会に投じるのが望ましいのは当然です。

工場を建設するのか、海外進出するのか、人材採用するのか、新規事業を開始するのか、新商品を開発するのか、店舗を増やすのか、広告を増やすのか、色々な選択肢の中から「M&Aで成長する」を選ぶには、他の選択以上の魅力が必要なのです。

ChatGPTは、一般的に買主はこういう要素を欲しがりますよ、と言ってくれています。これらの魅力が大きければ、買ってもらいやすく、また高く評価されやすくなるでしょう。売主としては、これらの魅力を高める、魅力が低いと評価されかねないなら現状を変え、それから売却活動を開始する方が望ましい結果を得やすいはずです。

市場シェア:

市場シェアが大きくなると、様々な経営上の恩恵に浴することができるでしょう。例えば、仕入購買力が高まりますし、製造効率も向上します。販売面でもより多くの顧客を獲得でき、集客効率も向上するでしょう。さらに、ブランド価値に転ずることができれば、粗利率も向上できます。市場シェアを高めることを買主が重要視するのは当然ですね。しかし、これは、通常、大規模M&Aの場合であって、中堅中小M&Aの場合、そこまで重要視されないかもしれません。ただし、ニッチ市場の場合では、売上が数億円程度でも業界トップ級になることもありますから、その場合には同業他社や関連業界の買主にとっては大きな魅力になりうるということです。

ブランド価値:

ブランド価値は、すでに知ってもらっているので、周知のコストを抑制できるうえ、買ってもらい易くなることで、集客コストの低減にもつながりますし、高めの価格設定をしやすくなるため粗利率の向上が見込めます。M&Aによってターゲット企業を取り込んだ結果、ある属性の顧客に受け入れられているブランド価値があれば、有利な事業展開が可能となります。

技術の強み:

「技術」といっても色々あります。製品やサービスの「開発フェーズ」「製造フェーズ」「販売流通フェーズ」それぞれの中で、利益を高める「技術」を持っているターゲット企業であれば、これを自社グループに取り込むことにより、シナジー効果(相乗効果)が見込めます。つまり、ターゲット企業の「技術」を既存事業に融合させることで、商品価値の向上や製造や物流・販売コストの低減につながることが期待できます。IT関連の技術のみならず、昨今重視される環境面の技術も高い価値が見込めます。

製品の強み:

製品の持つ「機能」「品質」「デザイン性」などは、顧客が商品を選択する基準になりうるものです。強い製品を持っているということは、競争において非常に有利になりますから、買主から高く評価してもらえることが期待できます。

競合他社との差別化:

中堅中小M&Aにおいて、ニッチ市場でトップクラス(ニッチトップ)は非常に高く評価されます。特にグローバルニッチトップは、他に存在しない価値を内包してますので、特に高い評価を期待できます。差別化に成功すれば、少ない競争の中で価格競争に巻き込まれずに、長い期間、潤沢なキャッシュフローをエンジョイできます。

従業員の質:

企業の価値の源泉はヒトです。従業員の質が高いかどうかは、買収後の価値創造の底力を映しますから、買主は非常に重視することでしょう。

社会的信頼性:

社会的信頼性が低いと、さまざまな局面で想定外のコストや売上減少といったダメージを覚悟しなくてはなりません。逆に社会的信頼性が高いと、顧客ロイヤリティが高まってリピート率が向上したり、より優れた取引先とつきあいやすくなったり、優秀な従業員を採用し雇用を繋ぎ留めやすくなります。

2.財務状況

2.財務状況:

買主は、ターゲット企業の財務状況がM&A後にどのようになるかを心配します。特に、負債やキャッシュフローなどの要因が将来的な業績に影響を与える可能性がある場合には、慎重に検討します。

ターゲット企業が財務的に健康で、堅牢なキャッシュローを稼ぎ続けるであろう会社と評価されるか、は買主にとって非常に重要な評価ポイントとなるでしょう。

つまり、過去数年の売上や利益を見ると、安定している、微減傾向にある、かもしれないが、買収後、ガタガタと業績が悪化し、赤字が続いて債務超過に陥り、親会社として増資や貸付をしないと会社を存続できなくなる、というリスクが具体的にあると思われてしまえば、普通は買ってくれません。買ってくれても非常に安い価格になるでしょう。

年買法(純資産に営業利益数年分)という評価方法は、ある意味、こういうリスクをダイレクトに反映している評価方法です。数年後に倒産することを前提に、数年後に資産を全て売り払えば損だけはしない価格、というのが年買法の基本スタンスです。ブランド、ノウハウ、顧客リスト、技術、そして何より経営陣や従業員といった人材という「無形の価値」をゼロ評価するのが年買法です。

こういう評価をされないようにするには、継続企業の前提になんら懸念がないことを、売主が積極的に証明しなければなりません。ここは大事です。買主が売主に都合よく「ターゲット企業は永続する」と思い込んでくれだろうと、売主が希望を持つのは(非常によくあることですが)やはり厳禁、証明責任は会社を売る売主サイドにある、ということです。

「逆の立場」に立ってみれば、即座に理解できると思います。

「もし、どこかのだれか、知らない人が経営してきた会社を、あなたが買収するかどうか検討することになったとします。合理的な根拠もろくに示されないまま、会社が長く存続するという前提で大金を払う気になりますか?」ということですね。

数ページの事業説明と、財務諸表数年分の開示をして「はい、評価して」では全然ダメなんですね。

現実的にM&Aの準備をできる時間は限られますから、M&Aや事業経営やファイナンスに習熟した本物のM&Aのプロとじっくり相談して、どの準備に力を入れるか(何は諦めるか)を決定し、効果的かつ効率的に最大の成果を目指すと、最高の結果を得られると思います。

3.合併・買収後の経営チーム

3.合併・買収後の経営チーム:

買主は、合併・買収後にどのような経営チームが担当するかを心配します。特に、ターゲット企業の経営陣との協調性や文化の相違が問題となる場合があります。

これは、買主にとって本当に重要なポイントでしょう。

買主が「このターゲット企業を是非とも欲しい」となった後、ふと「でも大丈夫かな?」と考える一番重要なポイントが、この「ターゲット企業の経営キーパーソンが、意欲高く、ちゃんと機能してくれるか?」だと思います。

ヒトが力を発揮しなければ、全ての前提が崩れてしまうからですね。

売主が、オーナーであるとともに経営者である(オーナー社長)ことが大半の中堅中小M&Aでは、売主が引退を希望している場合、経営者が不在となるケースも非常に多いです。ある程度、経営機能を部下に禅譲しているとしてもトップがいなくなった後がどうなるかは心配でしょう。売主が経営者のまま残ってくれる場合も、はたして大金を手に入れた後の売主が経営者として全力を尽くしてくれるかは心配なはずです。

通常、M&Aの前後で、ターゲット企業の経営幹部のメンバーは変動があります。親会社から役員を受け入れたり、外部から経営幹部を採用したり、一部の役員や幹部社員は辞めてもらうこともあるかもしれませんし、逆に慰留かなわず退任や退職される人が出るかもしれません。

そういう意味で、M&Aの準備として重要なのが、M&A実行後も残って機能発揮してもらうべき重要キーパーソンを、どういうメンタル状態に仕上げていくか、不足する経営スキルや知識をどう補うか、です。

これは非常に難しい課題です。弊社も毎回頭を悩ませて対策を検討します。

同じ会社の人でもそれぞれ個性があるし、ましてや別の会社とうまくやっていってもらうため、高く評価してもらうために、どのような準備を短い期間で実行するかは、個別性が強い分野の筆頭でしょう。

そのため、M&Aアドバイザーは、「人間」について深く探求することが求められるのです。

4.法的問題

4.法的問題:

買主は、M&Aによって引き継ぐターゲット企業の法的問題が、将来的な事業展開に影響を与える可能性があることを心配します。特に、訴訟や知的財産権などの問題が懸念されます。

こういう重大な法務リスクがあるのか、リスクがあるとしてどの程度のリスクなのかを調査するために法務DDが行われます。法務DDというのは、通常、買主が弁護士チームを雇って実行しますので、バイサイド法務DDと呼ばれます。

高評価で売りたいはずの売主さんが「買主が勝手に後で法務DDで調査すればよいだろう」という他人事気分では、取り返しのつかない事態に陥るかもしれません。説明責任も事後的な損害賠償責任も、負うべきは原因を作った売主になるからです。

中堅中小M&Aでは、圧倒的多数が非上場オーナー系企業です。つまり、社長親族の他には、せいぜい税理士と銀行くらいしか外部からの批判的検討の視線を浴びることがありません。

しかし、M&Aというのは、3段階ある企業発展ステージの2段階目です。

つまり、①非上場オーナー系企業から②M&Aでグループ企業入りや投資ファンド投資先、最終的に③自社が上場というステージの中の②M&Aでグループ企業入りや投資ファンドの投資先に、に相当します。

①から③に移行するにつれて、企業のパブリックな責任が増していきます。一般投資家、債権者、取引先、各種ルールが徐々に厳格になっていくわけです。保護すべき人が増えていく、保護の必要性も増えていくからです。

①の時代では「他の会社も普通にやってることだし、別に私がやってもいいでしょ」という軽い気持ちでの行動も、②のステージでは「違法行為」と見做される可能性があるということです。積極的な摘発のない違法行為はたくさんありますから、法律を破って楽して儲けようなんて気が一切なくとも、気づかないうちに違法行為をしてきた会社のオーナー社長という烙印を押されてしまうリスクもあるんですね。

過去は変えられませんし、隠蔽してM&Aをすべきではありません(結局、後でペナルティが発生します)が、少なくとも法務DDでバイサイド弁護士が初めて発見する、という最悪の事態はなんとしても回避したいところです。

M&A法務や法人経営に関する法務に詳しいセルサイドFA等が、事前に精査していれば、多くの法的リスクは把握でき、適切な対処をしてから売却活動に入ることができるでしょう。半額ディスカウントを1割ディスカウントで済ましてもらえるかもしれません。

大事なのは、信頼でき、専門性を具備しているセルサイドFAを起用して、本音で相談して、善処策を練りこみ、確実に実行し、絶妙な表現方法を駆使した開示資料でしっかり守りながら情報開示し、それから売却活動を始めることです。バイサイド法務DDが始まってからでは遅いので。

5.業界動向

5.業界動向:

買主は、M&Aによって取得するターゲット企業が所属する業界の動向を注視します。競合他社や新興企業の進出、法規制の変更など、業界全体に影響を与える要因がある場合には、慎重な検討が必要です。

買主企業は、当然のことながら、買収すべきか、買収するならどういう条件で買収するかを検討します。短期的な視野の買主企業もいれば、長期的な視野の買主企業もいます。買収目的がどこにあるのかに従って、評価対象期間(時間軸)の長さも変わってくるでしょう。

買主が、長期的な視野で検討する際、非常に重要になるのが、事業環境の変化です。

単独企業レベル(ミクロ)では問題がなくとも、市場環境や競争環境(マクロ)が大きく変わると、期待できる成果は大きく変わってくるからです。

もちろん、今後も長期的に拡大が予想される市場の方が望ましいですし、その市場に参入してくる競合が少ない方が望ましいわけです。

魅力的な成長市場には多くの新規参入を覚悟しなければなりませんから、市場が競争的であれば、市場環境と競争環境はトレードオフ関係になりますが、通常、きれいな形でトレードオフされることはなく、なんらかのズレは残ります。市場が完全に競争的になることは考えにくいからです。集団で集まった人間が、時間の経過に関わらず完璧な存在であり続けることが不可能なため、完璧トレードオフにはならないと考えるべきです。

つまり、常にズレはあり、常にチャンスは転がっていると思ってよいでしょう。冷静に分析し、チャンスと思ったら即座にトライし続ける姿勢の経営者には、女神が微笑んでくれるという構造です。

ここで重要になるのが、成長している市場の中で、他の競合企業に明白な差をつける独自能力の存在でしょう。「ユニークな会社」であれば、ある意味で、成長市場の中に、ニッチ独占市場を作ることもできる場合があるわけです。

そうなれば、競争に頭を悩ませることもなく、安定して高収益を継続できるわけですね。

そこまで理想的なケースは稀にしても、現時点でどのレベルにあるのか、今後どのレベルに向かっていくのかを買主企業は評価するということです。

規模を狙うのか、差別化を狙うのか、ターゲット企業がM&A市場で高く評価されるためには、ポジショニングを意識して経営しておくことが望ましい、ということを示唆しているのでしょう。

6.資金調達

6.資金調達:

買主は、M&Aに必要な資金調達に関する問題を心配します。特に、借入金利の上昇や資金調達の困難さなどが懸念されます。

これは、ChatGPTが欧米先進国の情報に強く影響を受けて作成した回答であって、必ずしも日本の中堅中小企業M&Aの買主の心配事としては、しっくりこない面があります。

と言いますのも、通常の先進的な資本主義国では、株主利益を重視するため、企業が余剰キャッシュを必要以上に持っていると株主から批判が来ます。もしROE 10%を約束している経営者であれば、2%の銀行預金という低い利回りの投資をしていることになり、批判されるのも当然と言えば当然です。そのため、M&Aで多額のキャッシュが必要になる場合、多くのケースで資金調達をするわけです。クイックに調達するなら銀行借入になるでしょう。これは、事業会社でも投資ファンドでも同じです。

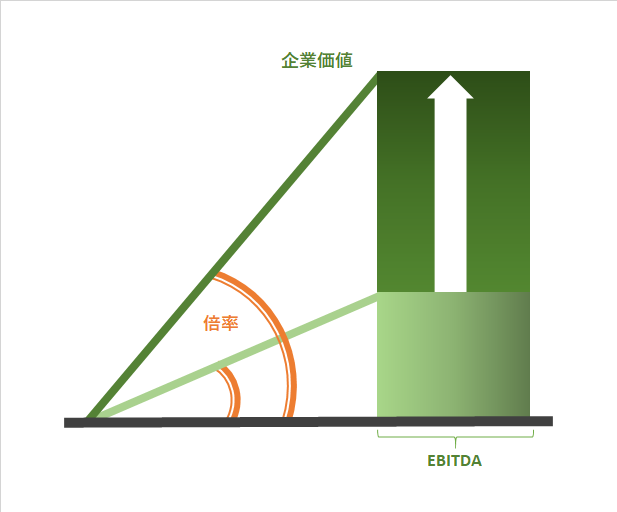

具体的な例(税金は無視します)で説明しますと、ROA10%のM&A投資機会があるとして、借入金利が3%で総投資額の70%を借入可能とすると、買主がこのM&Aで享受できる利回りは、レバレッジ効果によって、ROE 26%(税前)になります。財務リスクが管理可能と評価されるなら、レバレッジをかけることで投資効率がジャンプアップするのです。ROE 10%の約束が果たされます。

他方、日本の場合、余剰キャッシュを貯めこんでいると批判されつつも、なかなか投資に回らず、それが成長投資という名目にフィットしやすいM&Aに回ってきているという状況がありますから、M&Aのために資金調達をしないといけない買主というのは、多数派ではないかもしれません。もちろん、日本にも、株式利益の最大化に配慮して、不必要な余剰キャッシュを持たず、M&Aをするときには資金調達をするケースもたくさんあります。また、投資ファンドであれば、できるだけ投資効率を向上するためにLBOファイナンスによってレバレッジをかけるケースが多いでしょう。

さて、売主としては「買主が資金調達できるかどうか心配している」というのはとても困る話ですね。お金がない人に大事な会社は売れません。

しかし、優れた買主というものは、概して資金調達の心配をする立場に自ら置いているものである、は真実でもあります(単に金欠の買主候補もいますから、お金がないから良いというわけではありません。買主企業の財務状況を分析して評価すべきです)。

売主としてできることは、ターゲット企業を「銀行から評価されやすい会社」に育成し、M&A前に「銀行目線からの欠陥等」があれば治癒しておくこと、と言えるでしょう。エクイティ投資家からも、デット投資家からも高く評価されるように育成しておくことは、百利あって一害なし、です。

買主はエクイティ、銀行はデットと、基本的なリスクリターンのポジションが異なりますから、気にするポイントも当然大きく異なります。対銀行対策を、M&A交渉の佳境に入ってから始めているようでは遅いですから、早めにデットファイナンスに詳しいM&Aアドバイザーに相談しておくとよいでしょう。選択肢を狭めずに済むはずですし、より多くの資金調達ができるなら、すなわち「高い評価で会社の株を売れる」に直結します。

実は、優れた買主であるほど、市場環境・競争環境の分析に力を割く傾向があると思います。ターゲット企業が、現在の経営体制から、買主企業のリソースや経営能力を加えることで、改善できる自信があるとしても、その環境が悪化しては骨折り損になってしまうからです。優れた買主は、自らの能力に自信を持ち、将来の果実にフォーカスするからです。

中堅中小企業M&Aでも、非常に重要な論点です。

7.顧客・従業員の反発

7.顧客・従業員の反発:

買主は、M&Aによってターゲット企業の顧客や従業員が反発する可能性があることを心配します。特に、ブランドイメージの変化や雇用情勢の変化が影響する場合には、対策が必要です。

この論点は、非常に複雑な要素が絡み合うわけですが、わかりやすいのは、顧客や従業員が「買主企業が、ターゲット企業と完全にライバル関係にあり、ターゲット企業は好き、だけど買主企業は嫌い」という立場の顧客や従業員がたくさんいる、つまり、明確な対立構造が確認できる場合でしょう。

このような場合、今まで「買主企業に負けないように頑張ろう!」と叱咤激励してきた上司の皆さんは困ります。ターゲット企業のファンであった顧客も「買主企業の製品に対する姿勢がどうしても好きになれないからターゲット企業の製品を選んできたのに」となってしまうわけですね。

ここまで明瞭な関係がないとしても、程度の差こそあれ、特に従業員にとっては、自分の最終ボスが変わるわけですから、心の底から共感できる価値観が揺らぐリスクを懸念するかもしれません。顧客にとっても、特にBtoC事業であれば、ブランド名称が変わってしまったり、商品・サービスの内容が大きく変わったりすれば、購買姿勢を大きく変えるかもしれません。

ライバル関係以外にも、もし買主企業がなんらかの不祥事などを起こした過去があったり、買主企業の経営者の経営方針が特殊な場合など、ターゲット企業の顧客や従業員になんらかの化学反応が起きても不思議ではありません。

もちろん、これがプラスに働くこともあるでしょうし、マイナスに働くこともあるはずです。

これは、第一にM&Aアドバイザーが、最適な買主を紹介できたかどうか、もし最適ではない買主を手っ取り早く買収してくれそうという一点で強く推奨してきたのであれば、ある意味で、この悩んでいる買主企業も被害者です。

こういう悩みを抱く買主に売るかどうか検討せざるを得ない状況に陥った売主も不幸かもしれません。こういう悩みは、評価額を引き下げる方向に力が働く場合があるからです。

場合によっては、顧客が離れ、従業員が離脱しターゲット企業が衰退しても、同業の数が減る、つまり競争環境が緩やかになることを通じ、買主企業としては長期的にハッピーになるケースもありえます。

売主として、M&Aの目的をどう設定し、その際の制約条件をどう置くのか、によって、取りうる対策は変わってくるでしょう。

8.合併・買収後の文化統合

8.合併・買収後の文化統合:

買主は、M&Aによって統合する企業文化の違いが問題になることを心配します。特に、企業文化の相性によっては、統合後のチームビルディングや意思決定のプロセスが円滑に進まない場合があります。

これは「3.合併・買収後の経営チーム」及び「7.顧客・従業員の反発」で述べた内容と重複しますので、コメントは割愛します。

9.規模の違い

9.規模の違い:

買主は、M&Aによって取得するターゲット企業と自社の規模の違いが問題になることを心配します。特に、大企業が中小企業を買収する場合には、経営スタイルや業務プロセスの違いが問題になる場合があります。

売主としては、優れた買主にターゲット企業を買ってもらいたいと願うケースが大半でしょう。優れた買主の方が経営能力が高く、将来の果実を得る能力が高い分、高い評価額を提示してくれる可能性が高まるからです。ターゲット企業の将来に対する心配も一気に減るはずです。

しかし、これは簡単な問題ではありません。買主企業にとって、規模が圧倒的に小さい会社を買収するというのは、思いのほか負担があるし、それに見合う貢献を期待しづらいのです。

単純に規模が問題のケースも多いでしょう。つまり、ある優れた買主企業の経営目標として、一定の期間の中で一定額以上の売上を達成することを掲げているとしましょう。こうなると、M&Aという手間のかかる行動を取るには、相応の売上取り込みインパクトが必要不可欠となりますから、そもそもこの優れた買主企業に買ってもらうことは難しいと思われます。縁がなかった、ということです。

しかし、規模の取り込みではなく、キラリと光る商品、ノウハウや知財、優秀な人材や地盤・顧客層、を取り込みたいケースなど、規模が大きく異なっても買ってもらえるチャンスはあります。

しかし、価格は安い、というケースが非常に多くなってしまいます。規模の大きな会社だから、たんまり払ってくれるだろうと期待するのは甘すぎます。立派な買主であるほど、無駄なコストは徹底的にカットするのです。

では、なぜ、価格が安くなるのかと言えば、買収後の手間がかかるから、が典型的な理由の1つです。

つまり、多くの中堅中小M&Aのターゲット企業は、非上場オーナー系企業です。

ワンマン社長の会社も多いでしょうし、その方が一気に会社を成長させるために望ましい体制だった可能性も高いです。

しかし、大規模な買主企業は、一般株主から銀行等債権者の多様なステークホルダー関係を持っており、コンプライアンスやコーポレート・ガバナンス等の法律だけでなく、多様なレギュレーションを守らねばならない立場にいます。一度問題を起こせば、とてつもない規模で問題が拡散する立場にいるわけです。

そのため、非上場オーナー系企業の経営体制は、大規模買主企業から見ると「何もない」状態に見えてしまうわけです。

能力重視で取締役が選任され、合議制の取締役会や各種経営会議体が設置運営され、監査役が睨みを効かせているガバナンス体制、業法や労務等のリーガル・レギュレーションの管理体制、公正な会計基準に準拠した会計処理、合法な税務処理、四半期毎に経営の成果を外部にレポートできる体制が整っているかといえば、非上場オーナー系企業でこんな体制が整っている企業は見たことがありません。例外としては、IPOの準備をしたけど挫折した直後の会社、上場する意味がないから上場していない超優良企業くらいではないでしょうか。

これを全部充足してからM&Aをするのかと言えば、それはさすがにやりすぎです。しかし「何もない」状態のままM&Aに突き進むのもまた愚策としか言いようがありません。

10.その他の問題

10.その他の問題:

買主は、M&Aに関するその他の問題についても心配することがあります。例えば、M&A後の市場シェアやブランド価値の変化、税務・会計の問題、調達先や取引先との関係性の変化などが挙げられます。

どうやら、ChatGPTは、買主の心配ごとを9個挙げた段階で力尽きたようですね(笑)。

他にも、ケースバイケース、個別性の極めて高いM&Aという取引では、買主企業が心配することは多種多様なものがあるはずです。

売主としては、買主が満足してくれるようにターゲット企業を育成しておき、M&Aで適切に情報開示をして、誠実に交渉の席に着くことで、満足できる条件を獲得できるわけですから、戦略的に計画を立て、適切な準備をしてM&Aという高い頂に挑戦してください。