今回と次回の記事で、ChatGPTに聞いてみたシリーズ①「M&A売り手の心配事」でChatGPTが筆頭に挙げていた「評価額の低下」を深堀りしてみたいと思います。具体的には「価格を高めるにはどうしたら良いか?」と「どんな落とし穴を避けると評価減を避けられるか?」に大きく2つに分けて解説したいと思います。

ChatGPTについて簡単な説明を読みたい方は、

の前半にまとめてますので、ぜひご一読ください。

目次

ChatGPTに聞いてみた「M&Aで会社を高く売る方法」

ChatGPTの回答

こういう風にChatGPTに質問してみました。

M&Aで高く売れるターゲット企業(中堅中小企業)には、どんな特徴がありますか?10個挙げて簡単に説明してください。

これに対するChatGPTの回答はこんな風です。

M&Aで高く売れるターゲット企業(中堅中小企業)には、以下のような特徴があります。

- 1.成長性がある:

売却時点で成長性が高く、将来的なポテンシャルを秘めていることが望ましい。 - 2.安定性がある:

売却前後の安定した収益性や経営基盤があることが望ましい。 - 3.強固なブランド力がある:

市場でのブランド力や評判が高く、競合他社に対して優位性を持っていることが望ましい。 - 4.顧客基盤が広がっている:

広範な顧客層に対して製品やサービスを提供していることが望ましい。 - 5.有力な競合優位性がある:

市場や業界において優位性を持つ特別な製品、技術、ノウハウ、特許、ライセンスなどを有していることが望ましい。 - 6.潜在的な成長市場がある:

新しい市場や顧客層に進出する潜在力があることが望ましい。 - 7.将来の収益性が高い:

将来的に高い収益性が見込まれるビジネスモデルを持っていることが望ましい。 - 8.組織が効率的である:

組織体制や人材配置が適切で、効率的に業務が遂行されていることが望ましい。 - 9.財務的に健全である:

財務面が健全で、現金余力や安定した資金調達ルートを持っていることが望ましい。 - 10.経営陣が優秀である:

優秀な経営陣がいて、ビジョンや成長戦略を持っていることが望ましい。

ChatGPTの回答の検証

高い評価をしてもらえる会社の特徴を10個挙げてくれました。このような特徴をターゲット企業に備えさせておけば、会社は高く売れるはず、と読むことができるはずです。

なんとなくグループ別に整理できそうですね。こんな風にグルーピングしてみたいと思います。

会社が高く売れる要素グループ①: キャッシュフローの特性

1.成長性がある

2.安定性がある

7.将来の収益性が高い

会社が高く売れる要素グループ②: キャッシュフローの特性の背景

3.強固なブランドがある

4.顧客基盤が広がっている

5.有力な競合優位性がある

6.潜在的な成長市場がある

8.組織が効率的である

10.経営陣が優秀である

会社が高く売れる要素グループ③: 貸借対照表の状況

9.財務的に健全である

つまり、M&Aの価格評価モデルをそのまま言語化してくれた、ということになります。

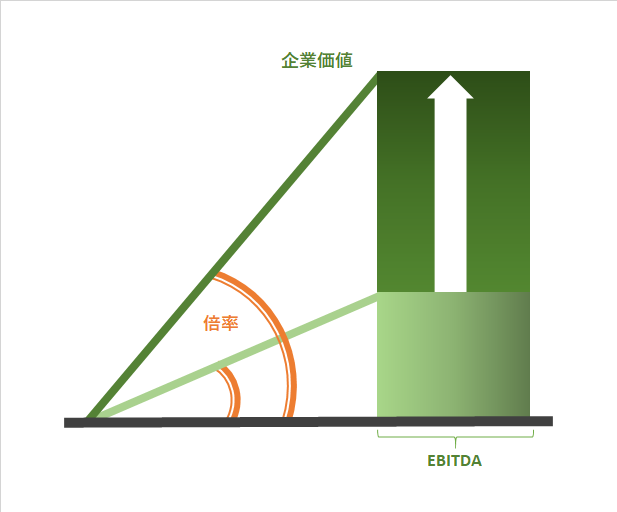

最も理論的に妥当とされるDCF法(期待フリーキャッシュフローを、リスクに応じた割引率で現在価値に戻したもの)と、このDCF法の簡便法として世界的に主流な評価法となっている調整EBITDA倍率法(償却前営業利益を継続価値ベースに調整し、調整EBITDAに、上場類似会社の企業価値とEBITDAの関係(倍率)を乗じて算定する方法)のいずれも、評価モデルの最重要ファクターは、キャッシュフローとキャッシュフローの変動要因(リスク)ですから、ChatGPTの回答はなかなか良い線を突いているいると評価できます。

グループ①がキャッシュフロー、グループ②がキャッシュフローのリスク(変動要因)です。

DCF法、調整EBITDA倍率法のいずれも、キャッシュフローを基礎に事業の価値を算定したうえで、事業以外の価値を加算して評価します。つまり、事業外資産(余剰キャッシュ、事業上現金化可能な流動資産・固定資産)を加算します。

つまり、グループ③が事業外資産です。

ガラパゴス化している日本の中小零細M&Aでは「年買法(=純資産+営業利益×3年)」が主流派になってしまっていますが、年買法の主要素である「純資産」について、ChatGPTは一言も触れていないのが面白いところです。ChatGPTが収集している情報の多くが、欧米の理論的背景がしっかりした文献等で、日本のM&A仲介会社の公式ホームページ等の効率ばかり追求するための情報は、根拠がないので無視しているということではないでしょうか。

年買法は、「倒産寸前の会社」の評価としては高すぎ、「将来の明るい会社」の評価としては安すぎの評価になります。唯一妥当なのが、「零細・個人事業で、特別な強みもなく、5年くらいは事業継続できるであろう会社」に限られます。

しかし、年買法で優良企業を買収できてしまう以上、年買法をハッキリ覆さないと、公正な評価(まともな評価)を獲得することができないわけです。つまり、欧米で会社を公正価値で売るよりも、日本で会社を公正価値で売る方がかなり大変なわけです。

経営者である売主(オーナー社長)としては、このような「M&Aで高く評価されるための追加的な取り組み」を、現業をこなしながら考案、実行し、結果を出して、買主候補にわかりやすく「見える化」するためには、なかなか大変な負担が発生するはずですので、そういう時に大事になるのが外部パートナーの存在となります。

M&Aに習熟しているのは当然のこと、M&A評価額を高めるための事業経営、専門領域やファイナンスの改善や工夫にも習熟しているM&Aアドバイザーを選ぶ、信用でき、腕の立つM&Aをアドバイザーを選び、早めに相談して、準備活動を開始する、が最良のアクションになるというわけです。

会社が高く売れる要素グループ①: キャッシュフローの特性

キャッシュフロー(営業利益に減価償却費や運転資本増減や調整額(一時的費用や過大費用等)を加減算したもの)が将来どうなるのかは「成長性」「安定性」「収益性」という3つの基本特性に整理することができます。

売上が拡大しそう(成長性)、下振れしなさそう(安定性)、投下コストに対し儲けが厚い(収益性)、と言い換えることもできるでしょう。

いずれM&Aで会社を売ろうというゴールをお持ちのオーナー社長さんとしては、会社経営のゴールが「キャッシュフロー(EBITDA)の規模を大きくする」となるわけですが、「規模」に加え「成長性」「安定性」「収益性」にも配慮すると、さらに高く評価してもらいやすくなるということです。

しかし、それをどうやって実現するか、簡単にできることではありませんね。そのヒントが次のグループ②になります。

会社が高く売れる要素グループ②: キャッシュフローの特性の背景

グループ②は、こんな内容でした。これらを具備する会社であれば、グループ①が向上し、会社の価格も高くなるはずです。

3.強固なブランドがある

4.顧客基盤が広がっている

5.有力な競合優位性がある

6.潜在的な成長市場がある

8.組織が効率的である

10.経営陣が優秀である

これを見て、どう思いましたか?

「全部揃ってる会社なんて存在しないよ!」ではないでしょうか?

私もそう思います。

しかし、すべてを完璧にできなければ意味がない、と考えるのは大きな間違いです。

思考停止から価値を生み出すことはできません。

すべての会社は「すべて完璧」から「すべて落第」の「中間のどこか」に位置しているはずです。すべての要素が「すべて落第」の会社も存在しません。していたら、短期間で倒産していて、M&Aの検討をできるほどの優秀な会社のステージに上ってくることはありえません。

そうなのです。今の位置「中間のどこか」から「すべて完璧」に1センチでも近づける努力をすれば良いなのです。グループ②の中には特に注意をして時間をかけて準備すべき超重要論点が含まれています。うまく準備できれば2倍、ガタガタのまま売ったら半額、これだけで4倍の価格差になってもおかしくない論点です。

ここで問題になるのが、M&A会社売却の準備を開始してから、M&A会社売却を実行するまでの「準備期間」の長さです。もう一つ問題になるのが、M&A会社売却の準備に関して、頭と手と足を動かせる人(「準備パートナー(会社売却の可能性を明かしても良い人物で、今の仕事を無難にこなしながら、内密の専門的なミッションを追加で任せられる人物)」)が社内にいるのかどうか、です。

「準備期間」が、半年しかないなら、できることは限られますから、短期間で結果を出せそうな事のうち、キャッシュフローの期待値を引き上げる効果の高いものに絞り込んで対策を練って実行する必要があります。一方、売却まで3年の「準備期間」を使えるのであれば、できることは一気に増えますから、3年の時間軸の中で最終的に最高の形になるように準備メニュー、スケジュールを決めて実行すればよいでしょう。

この目利きは非常に難易度の高い作業になります。

「準備パートナー」に社内人材だけで困らない中堅中小企業は、まず存在しません。そもそもM&A会社売却を検討していることを、後継社長候補クラス以外の幹部に軽々に明かすべきではありません。想定外の混乱の原因になりかねないからです。もし、優れた準備パートナーが社内外にいるとしても、果たして肝心かなめの「M&Aで評価されやすいように準備する」を上手にできる人は稀なのが現実です。

ピント外れの準備は無意味で済めばラッキー、場合によっては有害にもなりかねません。

ここで大事になるのが、信用でき、腕の立つM&Aアドバイザーとなるわけですね。

ビジネス、ファイナンス、会計・税務・法務、IT、労務といった幅広い関連領域について、「M&A的にプラス評価されるように、マイナス評価されないように、改善・成長策を立案し、実行役に橋渡しする役割」を担えるM&Aアドバイザーを探して、仕事を依頼すれば、幹になる部分は解決します。一部は外部ベンダー等を利用すれば、さまざまな「準備」を効果的かつ効率的に実行できるでしょう。

要は、PEファンドが投資後に何をして、投資期間で2倍3倍に価値を成長させ、多額の売却益を獲得しているのか、を学習してみると良いと思います。PEファンドの人ができて、オーナー社長ができないはずがありません。

弊社は、日本初のセルサイド特化型FAで、「ユニークな会社を高く売る」をキャッチコピーに採用し、「準備期間」に応じ「準備パートナー」とし企業価値を向上させる「企業価値向上コンサルティング」と、欧米独立系M&Aハウス流の実際に高く売るための「セルサイド特化型FAサービス」を、クライアント様のニーズに合わせ、オーダーメイドで最適な組み合わせにしてご提供しています。

3か月(準備せず)で20億円以上で売却に大成功したこともあれば、2年程度の準備期間をかけて準備開始時点の年買法評価額の10倍以上での売却に大成功したこともあります。ターゲット企業の現況と潜在能力、クライアント様のニーズを総合的に勘案して、支援メニューを決定します。

M&A、どうせやるなら10億以上