弊社は、堂々と「会社を高く売る」という業務目的を看板のように掲げ、セルサイド(売り手)であるクライアント様にとっての最高の結果を引き出すことに特化した珍しいタイプのM&A助言会社です。一度きりの取引関係となるセルサイドよりも、頻繁に仕事をくれるバイサイドとの関係を重視することが一見合理的なので、圧倒的多数のM&A助言会社は、程度の差こそあれ、バイサイドとの関係性を良好に保つことに腐心していると思います。弊社は、その圧倒的多数が進む道と真逆の道を突き進んでいるように見えるかもしれません。

先日、弊社に依頼しようか迷っていたクライアント候補のオーナー社長様が、ズバリ質問してきました。「会社を高く売るM&A助言会社からの提案は、買い手が警戒するんじゃないのか?」と。心配になるのはごもっともです。弊社に依頼したせいで、売りにくい状況に陥ってしまっては、高いも安いもありません。

「まったく問題がありません」とお答えしました。簡単に要旨をご説明します。

目次

ターゲット企業を一定の条件で選んでいる

弊社は、量ではなく質を狙うM&A助言会社です。

質とはすなわちターゲット企業(売り手企業)の将来性であり、それに付随して増加する売却価格です。企業経営と投資銀行業務の伝統的王道にこだわり、中堅・中小企業向けの独特な要素を加味して、「よい会社をもっとよくするためのM&A取引」を実現させることのみに集中してます。

M&Aをしたからといって、どんな会社でも状態を大幅に改善できるわけではありませんし、M&Aを活用して飛躍させたくても、適したバイサイドがM&A市場に参加していなければ元も子もありません。弊社は、最低でも10年以上の投資銀行流M&A助言業務の経験者で構成されており、自ら起業した事業経営の経験者の集まりでもありますので、「ビジネス目利き力」「M&A目利き力」は投資銀行業界内でも高いほうだと自負しています。

SCAは、ターゲット企業をしっかり選んで、M&A案件としての完成度の高さを保証できるようなM&A助言業務の受託の仕方をしているため、そのことを知っているバイサイドは、安心して弊社からの提案を真剣に検討してくれているのだと思います。

ターゲット企業の統合リスクを抑制してくれるならメリットがある

バイサイドにとって、もっとも大事なのは、「ターゲット企業の将来性」です。自社の一部となるターゲット企業を含めた、連結ベースでの企業体の将来性に最大の関心を払うのは当然です。

ターゲット企業を良い状態にキープしておいてくれたり、悪い部分を治癒しておいてくれたり、飛躍させるための糸口を根拠とともに整理しておいてくれるM&A助言会社は、意外なほどありがたい存在なのでしょう。

このような売却前の改善サービス(Pre-M&A 企業価値向上コンサルティング)等を、中堅・中小企業に対して提供するM&A助言会社は稀有なため、「買収価格が安すぎる」というバイサイドにとってのメリットはないものの、それを補って余りある別のメリットをより高く評価していただいているのです。

バイサイドは高品質な情報を基礎に検討したいというニーズがある

バイサイドは、セルサイド提出資料や様々な公表・有料情報等を基礎としてセルサイドM&A助言会社が準備する開示情報を基礎として、「買収するかどうか」、「買収するとしたらどういう条件にするか」、「買収した後でどのような施策を打っていくか」等を検討します。

もし、開示される情報が間違いだらけだったり、重要な情報が欠けていたりすると、いちいち疑心暗鬼の中で検討し、裏取り作業も広範囲になり、評価も厳しく保守的にしなくてはいけなくなってしまいます。この点、弊社が用意する各種の開示資料は、中小企業案件であっても、業務を受託させていただいた以上、大企業向けの投資銀行以上のクオリティを常に目指しており、受領されるバイサイドから大変ご好評をいただいております。

一般的な投資銀行が、簡易コメント中心の20-30ページの資料で済ますところ、弊社は、理解を促すグラフィックを多数盛り込みながら平均70-100ページ程度の充実した文章量の資料(弊社独自の中小企業専用のM&A開示資料フォーマット)を準備しています。なぜかというと、未公開で非メジャービジネスを担う中小企業の方が、公開情報が充実しているメジャービジネスを担う大企業よりも、M&A専用開示情報の重要性が高く、また、「短時間で網羅的に状況を正確に把握したいニーズ」があるためです。

過去に、成約いただいたり、ご検討いただいたバイサイドからは、「M&A的に重要なポイントを網羅し、かつ正確である点で安心できるし、客観的根拠も付しているので納得感もあり、検討に余計な手間がかからず非常に助かる」というお声をいただいております。

バイサイドは低品質なM&A助言サービスに辟易している

ろくに説明できない営業マンから、ピントのズレた提案を受け「〇〇円で買ってください」と迫られても、正直、迷惑ですよね。「営業マンにアメとムチを与え、訪問数重視、情報提供料等の非貢献型報酬の多寡を重視させるタイプのM&A助言会社」では、ターゲット企業の状態、潜在的な可能性やリスクについて最低限しか確認していない、または確認する方法すら知らないとしか思えないケースもあるそうです。

「もしかしたら掘り出し物かもしれない。もったいないから念の為、調べておこう。」とはならないのがM&Aです。99%時間の無駄、しかも、超重要な仕事を抱える超多忙な人の時間をたくさん奪ってしまうのですから。まだ一部でしょうが、上場会社のM&A担当者の方の中から「両手のM&A仲介会社から情報提供料を要求されると本当に腹が立つ」「M&A初心者を積極採用しているM&A業者からの提案は一切受けないことにしている」「マッチングしかしていないのに5%は高すぎる料率だし、セルサイドからもさらに5%受領するなんてもっての他」という声まで聞こえてくる事態になっているようですので、低品質・高額サービスにウンザリしてきた方がいるようです。(つまり、セルサイドの立場から見ると、M&A助言会社の選択で失敗してしまうと、せっかくの売却先候補が提案前に消滅してしまうというリスクもあるということを意味します。)

M&Aを活用して会社を成長させようとしているバイサイドは、当然のことながら暇人ではありません。むしろ、高度な判断を要求される業務を担当している以上、優秀かつ多忙な方が担当しているケースが圧倒的なのです。

バイサイドは高いと思ったら買わなければよいだけ

弊社が「本当は5億円の価値しかない(ホンネ)」と思いながら、「10億円なら買収できますよ、今だけ限定です(ウソ)」と、ホンネとウソを使い分け、バイサイドを高値買収誘導しようとしても、買収義務のないバイサイドにしてみれば、無視すればよいだけです。無理に買わせるなんて、絶対無理です。相手は優秀なビジネスマンなのですから。

「高くても買収せざるを得ない状況」というものは、たしかにM&A市場内に実在しますが、それは極めて例外的なシチュエーションであり、圧倒的多数の中堅・中小企業の売却では、当てはまるケースは少ないのが現実です。よほどの最先端独占的技術等でももっていない限り、中堅・中小オーナーの方は考慮する必要はないでしょう。

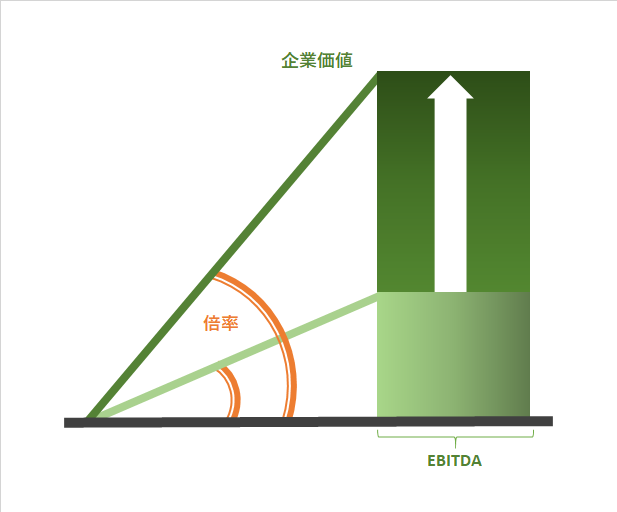

弊社が、バイサイドにご提案する際の目安と考えられる経済条件(価格等)は、「潜在可能性やリスク」、「今後の改善施策の具体的プラン」をご納得いただいた上での「適正価格(フェバリュー)」であるため、そもそもが「本来あるべき企業価値」に過ぎませんし、単純な計算式にあてはめて出てきた数値、つまり「安すぎる価格よりはたしかに高い」だけです。相応の価値があるので当然ですね。安すぎる価格の3倍の価値があれば3倍の価値で売却するべきですし、5倍なら5倍です。

実は、合理的かつM&A能力のあるバイサイドから「高すぎる」という理由で提案した案件を謝絶されるケースは非常に少なく、今後の方針等にフィットしない等の社内都合による謝絶が多いのが実態です。このような謝絶理由はセルサイドでは管理可能(コントローラブル)ではありませんから、どうしようもありません。ただし、管理可能な要素については、極限まで良い状態にしておく。つまり、人事を尽くして天命を待つです。

「M&A能力が最高のバイサイドにターゲット企業を最高に伸ばしてもらうこと」がM&A売却の目的であり、「高い価格で売却できた」はM&A売却の目的を達成できた場合に自動的に付随してくる結果なのですね。

バイサイドから一切報酬をいただかない

弊社は片手業者のFAであり、かつ、セルサイド特化型を謳っているので、弊社に対して、バイサイドはお金を1円も支払う必要がありません。弊社からM&A案件の説明を受ける分には、高額の情報提供料、着手金、マイルストーンフィー、成功報酬等を支払うことがありえないのです。

バイサイドも予算や制約があるわけで、ある程度、確度を確認してから費用等を支出するというステップを踏みたいに決まっています。安心してM&A案件を検討できるという具体的なメリットがあるのです。

ちなみに、売り手に付くセルサイドM&Aアドバイザーが、バイサイドから1円も受領しないというのは、本来のあるべき姿です。

情報管理を徹底する姿勢の方が、良いバイサイドから評価されやすい

バイサイドとしては「傷物」になってしまったターゲット企業を買収するのは腰が引けてしまいます。M&A能力の高いバイサイドは、ターゲット企業を買収後成長させることを真剣に検討しており、できるだけ問題のないキレイな状態で引き継ぎたいと考えているわけです。

M&A助言会社が、バイサイド候補に無差別提案したり、仲間のM&A助言会社を通じてその動きに拍車をかけたりすると、「ターゲット企業が売りに出ている」という状況が相当広範囲に知れ渡り、特に差別化に成功したターゲット企業を、同業や周辺企業に対して無差別提案する場合には、せっかくの差別化要素がライバル企業に漏れたり、財務状況に不安があるという憶測だけが業界内の噂として流通したりと、ターゲット企業の企業価値を棄損することにつながりかねないことを、M&A能力の高いバイサイドはよく知っているのです。

そのため、しっかりとターゲット企業の現況と今後の可能性を見極めたうえで、「競争環境」と「情報管理」の両方を維持しつつ、しっかり厳選したバイサイド候補に、深い理解を基礎にしっかりと説明する姿勢を持っているM&A助言会社を好む傾向にあり、逆に、無差別提案に走るM&A助言会社からの提案は門前払いする傾向にあるのでしょう。

M&A能力の高いバイサイドは、M&Aによって企業価値を向上させる能力が高いバイサイドであり、そのため、相対的に会社を高く買う余力を創りやすいバイサイドとも言えますから、未来志向M&A(ユニークな会社を高く売る)において最も望ましいバイサイドと言えます。具体的には、フリークエント・バイヤー(頻繁に買収を検討するためにM&Aプロを専属配置している事業会社)や投資ファンド(プライベート・エクイティ・ファンド)からのお問合せをいただいております。

その意味するところは、M&A能力の高いバイサイドは、ユニークな会社を適正価格(将来の可能性を加味したフェアバリュー:純資産ベースの安値価格よりも相対的に高い価格)でも、本当に価値のある会社を、しっかりと事前に評価した上で安心して買収したいというニーズがあるということでしょう。