実は、「中堅中小企業」という会社の規模感は、M&Aアドバイザーにとって、一番やりがいのある規模感で、M&Aアドバイザーの腕次第で、結果に大きな差が生まれやすい規模感と言えます。弊社(シェルパ・キャピタル・アドバイザリー(株))が、中堅中小規模に特化しているのも、一番「手触り感」があって、大きな「達成感」を得られるためです。

弊社の主要メンバーは、グローバルな巨大企業のM&A案件に従事した経験も、零細企業のM&A案件にも従事した経験もありますが、やはり口を揃えて「一番面白いのは中堅中小企業のM&A案件」と言い、「大事なのは課題発見力だ」と言います。

目次

- 1 中堅中小M&Aで「課題発見力」が重要な理由

- 2 「課題発見力」とは?

- 3 「課題解決力」とは?

- 4 「課題発見力」のあるM&Aアドバイザーの条件とは?

- 5 【関連記事】M&A助言会社「選び方の視点」集

- 5.1 セルサイドM&Aチームの「メンバー編成」について

- 5.2 セルサイドM&Aアドバイザーは、サラリーマンではなく独立経営者から選ぶべし

- 5.3 セルサイドM&Aアドバイザーを「交代」する際の留意点

- 5.4 売り手がM&Aアドバイザーと業務委託契約を締結する際に注意すべきこと

- 5.5 全タイプ徹底比較:レーダーチャートでピッタリなM&A助言会社を選ぶ(ネット系M&A仲介から外資系投資銀行まで)

- 5.6 M&A会社売却で怖いブラックボックス:M&Aと利益相反(コンフリクト)

- 5.7 M&A会社売却の報酬(着手金・中間金・成功報酬)が無料(安い)の対価

- 5.8 売り手は「独立系」のM&A助言会社を選ぶべし

- 5.9 M&Aアドバイザー豆知識:売り手FAはわかるけど、買い手FAって何?

- 5.10 何か変?M&A会社売却の成功報酬計算方法

中堅中小M&Aで「課題発見力」が重要な理由

なぜなら、環境変化の激しい昨今、全ての企業が何らかの「軽くない経営課題」を抱えています。しかし、大企業過ぎると短期間で変えるのは困難を極め、零細規模だと日々のオペレーションだけで手一杯、しかし、中堅中小企業の規模感なら、多少の余裕があり、危機感も共有しやすく、短期間のM&A準備とM&A実行後の施策で別会社のように生まれ変わらせやすい規模感だからです。

つまり、M&Aの準備・提案・交渉次第で、大きなプラス変化を創造しやすい規模感と言え、M&Aアドバイザーとしてやりがいのある規模感と言えるわけです。

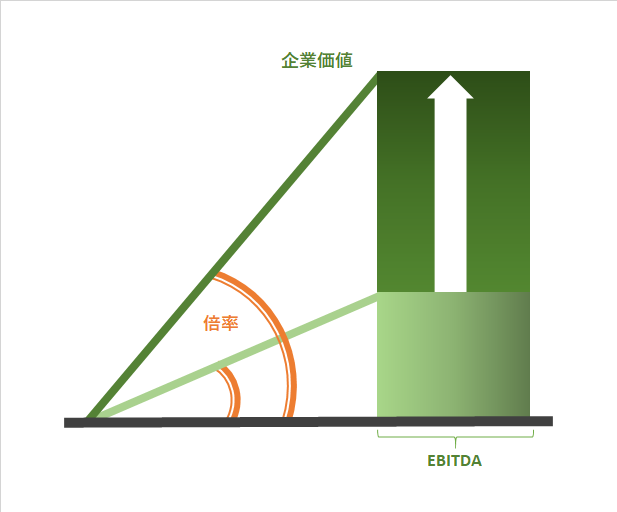

ところで、M&Aでは外部第三者との取引ですから、なによりも客観性が重要です。M&A的観点、つまり企業価値、コーポレートファイナンスの観点から、どこに課題があって、どうすれば解決できそうかがわからないと、M&Aの譲渡先選びも、事前の改善・欠陥治癒もままなりません。単独経営の観点と全然異なる「M&A用の課題発見力」が必要となるわけです。

単に買ってくれそうな相手に手当たり次第に打診するような売り方では、企業価値が高まりようもないため、自動的に売却価格は、公正価値(フェアバリュー)よりも大幅に安くなってしまいます(典型的には「純資産」を使う倒産前提の価格で売るしかなくなる)。

しかし、企業価値を向上できそうな「M&Aストーリー」をクリエイティブに紡ぎ、最適なバイサイド(買い手)に丁寧に説明、提案するなら、高めの公正価値(フェアバリュー)で売れ、関係者全員がWin-Win-Winとなるのです。

「課題発見力」のあるM&Aアドバイザーを見つけられたかどうかが、セルサイドオーナーの天国と地獄の分かれ道とも言えるでしょう。

「課題発見力」とは?

企業は、企業理念、ビジョン、事業計画といった経営目的を達成するため、日々努力するわけですが、常に変化する環境へ適応し、自前の経営リソースと相談しながら、競合企業との競争や差別化に努めないと、じり貧になるのが今の、これからの日本です。

つまり、市場環境・競争環境と、経営リソースという制約条件の下で、企業の各種の経営目的を達成するために、どこに課題があるか、について仮説を立てる能力が「課題発見力」と言えると思います。簡単なようで、実際に改善効果を生むピントの合った「課題発見力」は一朝一夕に身に付くものではありません。

「課題発見力」がないと、「課題解決力」があっても意味がないので、M&Aアドバイザーには、特に「課題発見力」が求められます。

「課題発見力」がないと、ズレた譲渡先選び、低品質な情報開示、陳腐な提案しかできないからです。「課題解決力」の方は、自力でできるものは売却前にやっておくとしても、バイサイド(買い手)に任せるべきものも多いでしょう。しかし、そこを気にする必要はなく、それこそがM&Aをする目的とも言えるので、やはりM&Aアドバイザーに求めるべきは「課題発見力」です。

後で説明しますが、①ITスキル、②組織リーダー、③起業の経験がある人がメイン担当者になると、M&A会社売却の結果(売却価格)、M&A後の会社の将来(従業員の未来)の双方が大満足できるカタチにしやすく、結果としてバイサイド(買い手)も満足してくれる可能性が高まります。

「課題解決力」とは?

発見した課題に対し、こうすれば解決できるだろうと仮説を立てて、実際に解決する能力のことを「課題解決力」と言います。これは、利用可能な経営リソース(社内になければ社外リソースを使ってもよい)を駆使して解決すればよいため、少なくとも、PDCAのPlanとCheckが自力でできることが「課題解決力」があると評価するための条件となるでしょう。

さらに「課題解決力」の高いM&Aアドバイザーを見つけることに成功したら、事前の準備で企業価値を高めておくことも可能です。想定外の高値で売れたM&A案件は、事前の準備を怠らず、過少評価を避け、ポテンシャルを発揮しやすい状態に仕上げながら、売却交渉を進めたからですので。

ろくな準備もせず、正月のマグロの競りのような感覚で、価格がグイグイ上昇していくということを期待してはいけません。多数の会社が、喉から手が出るほど欲しい新技術や特許などを持っているならいざ知らず。具体的なM&Aストーリーが魅力的で説得力を持つから、しぶしぶ公正価値(フェアバリュー)で買収してくれる、という感覚の方が実態に即しています。逆に言えば、ちゃんとやるべきをやればよいだけです。

マッチング効率向上に集中するM&Aアドバイザー(件数を誇るタイプ)は、課題の発見も解決も、100%買い手に丸投げするため、企業価値が上がるかどうかは運任せのギャンブルとなってしまいます。しかし、事業経営の経験、システム開発の経験、組織リーダーの経験、経営コンサルタントの経験等、「課題発見」や「課題解決」につながる経験を持つM&Aアドバイザー(結果や品質を誇るタイプ)も、少数派とはいえ、存在しています。

「課題発見力」のあるM&Aアドバイザーの条件とは?

初対面のM&Aアドバイザーが、「課題発見力や課題解決力をもった」使えるM&Aアドバイザーか、「課題を発見する気も解決する気もない」単なるマッチング屋さんかを見極めることは、簡単ではないように思えます。

M&A助言会社と業務委託契約を締結してから気づいても、テール条項等の契約の仕組みがあるため、通常、遅きに失するため、数回の面談だけで「使えそうか使えなさそうか」見極めなければなりません。

多芸なM&Aアドバイザーが、これからの時代の中堅中小企業のセルサイドM&Aアドバイザーとしてフィットすると言えます。特に、ITスキル、リーダー経験、起業経験を重視すべきでしょう。中堅中小企業の規模がある場合は特に「企業価値最大化のためのM&Aを創案・実現する努力」を脈々と続けているM&A助言会社を選びましょう。

ターゲット企業(売り手企業)やセルサイドオーナー(売り手)のニーズ次第で、必要とされる「課題発見力」や「課題解決力」も違ってくることもあるでしょう。しかし、典型的ないくつかのポイントだけは外さない方がよいと思います。中堅中小規模のM&A案件ですと、通常、1人もしくは2人による助言体制が基本と思いますので「メイン担当者が典型的なポイントを外していないか」が重要なチェック項目です。

①ITスキル

これからの時代、企業が生き残るためには、ITを無視するわけにはいきません。そのため、できればシステム開発等に従事した経験のあるM&Aアドバイザーが望ましいと言えるでしょう。バイサイド企業におけるITシステムとの相性という視点もなければ、最適なM&Aのカタチは見えてきません。M&Aアドバイザーが、IT領域の大事な話をしているときに、ポカンと口を開けられていても困ります。

②組織リーダー経験

会社の企業価値とは、あえて言い切りますと、人間集団の知恵と努力の結晶と言い換えることができます。人間は、それぞれが欲望と恐怖を感じながら、日々、組織の中で自分の役割を演じています。組織リーダーになった経験があれば、どのような変化が組織メンバーにどのような影響を与え、M&Aという大きな変化をプラスにもっていくことも予想しやすくなり、M&Aストーリーを練り込みやすくなります。上司の命令を素直に聞くだけのフォロワーが、M&Aアドバイザーに就任すると、頼りなく思うのは、リーダー気質が不足しているからでしょう。安くはない報酬で助言を依頼するので、「普通は」とか「みなさんは」とかの無価値な助言はいりません。迫力の籠ったオリジナルの意見を聞きたいはずです。

③起業経験

M&Aの交渉が進んでいくと、想定外に様々な悩みや不安が生まれてきます。そこで、自分で起業した経験があるM&Aアドバイザーであれば、自分で足を動かし、リスクを負って、人を雇用し、社会保険料を納付、確定申告をして、不動産を探し、保証人となり、各種契約を締結し、と事業にまつわる様々な経験をしていて、それらとM&Aがどう絡み、どのようなリスクが生じるかを何百何千回とシミュレーションし、それらをM&A助言で実際に駆使した経験を積んでいます。そういう人にM&Aアドバイザーに就任してもらえれば、進めば進むほど複雑な悩みや不安が生まれるM&Aプロセスで、なんでも相談に乗ってくれる相棒になってくれるでしょう。