会社をM&Aで売却する際には、株式譲渡が最も多く利用されますが、株式譲渡が常に最適な方法とは限りません。株式譲渡は持ち主である株主が変わるだけで、ターゲット企業(売り手企業)に変化が生じない「そのまま売却」です。

ターゲット企業に「なんらかの変化をさせて売却」した方が有利になったり、問題を回避できる場合もありますので、総合的に売却の際の取引スキームを検討する必要があります。

今回は、「ターゲット企業を2つに分ける」方法である会社分割および事業譲渡を、セルサイドにとってのメリットの視点から説明してみたいと思います。

会社を2つに分けるメリットとは?

会社分割は、4つの方法に分類できますが、細かい論点(手続・税務等)の説明は抜きにすると、とどのつまり会社を2つに分けることができるわけです。事業譲渡も同様で、会社を2つに分けることができます。

■ 分社型新設分割

■ 分割型新設分割

■ 分社型吸収分割

■ 分割型吸収分割

■ 事業譲渡

という5つの中から使うツールを選ぶことになります。上記基本形以外の亜流スキームがありますが、ここでは割愛します。

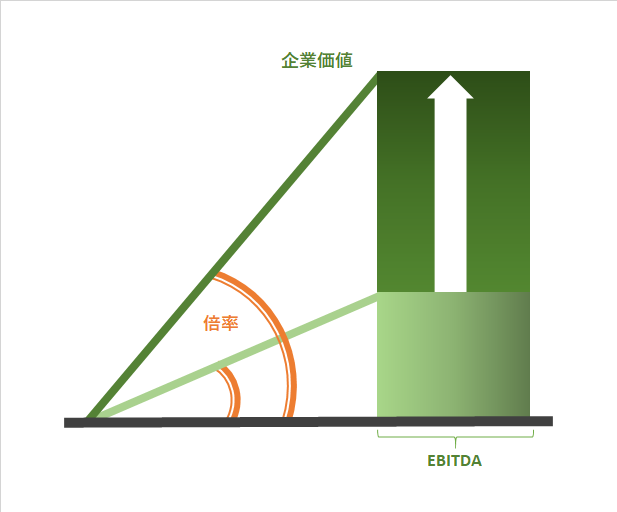

セルサイドにとって大事なのは、企業価値向上のための相手選びと提案内容ですので。「2つに分けるとよい場合と理由」を説明します。

会社はイキモノです。1つの頭、2本の腕、2本の足というのがイキモノ1セットとしますと、そうではない腕が3本ある会社や、複数のイキモノが同居する会社もいます。また、経営に不要だけど価値のあるモノが付属していたり、むしろ邪魔になるお荷物を抱えていたりすることもあります。特にオーナー系企業の場合には、個人的な想い等が会社に反映されるのでしょう。

つまり、異なる2つの事業の混在がバイサイド選びや提案を難航させる原因になったり、バイサイドの負担となったりするケースがあるのです。「そのまま売る」とマイナス評価される可能性が高いのであれば、「買いやすくしてから売る」とセルサイドにとってプラスに影響することがあるのです。バイサイドの負担を減らすことで好条件を狙うということです。もしくは、2つに分けたうえで、それぞれを別々のバイサイドに買ってもらう方がよいケースもあります。

逆に、セルサイドとしてターゲット企業の一部を自分の手元に残しておきたいケースもあるでしょう。はたまた、将来のオーナー親族への相続時の不安を考慮すると、一工夫して売却したほうがよいケースもあるでしょう。セルサイドの多様なニーズに応えるためにも「2つに分けてから売る」は利用できます。

コングロマリットや財テクを崇拝していた昔はいざ知らず、性質の大きく異なる事業を複数抱えたいというバイサイドは、今となっては少ないですから、バイサイドの立場から望ましい売り方をすることが、セルサイドの立場から望ましい結果を得るための近道である点を意識してください。

許認可等が絡んだり、商号・屋号が絡んだりすると、別の問題につながることもあります。キーパーソンの所属問題もありますので、早めにM&Aのプロに相談されると打てる手を狭めずに済むと思います。

また、組織再編税制はかなり複雑で、税務当局の判断で決まる面も多く、M&A税制に詳しくない税理士に相談してしまった結果、悲惨な結末を迎えたオーナー様も少なくないと聞いています。

特に税制適格要件を充足しないスキームを採用してしまい、株式譲渡なら20%の税金で済んでいたはずが、ちょっと工夫して会社分割したせいで、税金が3倍になってしまった等という悲惨な事例もありますので、組織再編税制に詳しい税務のプロをチームに入れておかねば「スキームの工夫をすると危険」であると頭に入れておいてください。

M&Aでもっとも大事なのは、事業(ビジネス)の将来であり、それを実現するためのM&Aと資金面(ファイナンス)ですから、本来、税務(タックス)はオマケの位置づけですが、スキームを工夫する場合(株式譲渡という単純なスキームではないスキ-ムを採用する場合)、税務の巧拙によって想定外の税金支払いが生じてしまうことを念頭に、適切なM&Aアドバイザー(まずはビジネス・ファイナンス・M&Aに関する能力を持っているか、さらにニーズ充足のためにスキームの工夫が必要かを早めに相談して、その場合、適切な税務判断ができる税理士がチームにいる/適切な税理士を紹介できるアドバイザー)を選びましょう。