EBITDA倍率法やDCF法によって、セルサイドFA(売り手のガイド役)が絶対正しいと思うM&A会社売却価格を計算しても、バイサイド(買い手)から「高すぎて出せない」と言われてしまえばジ・エンドです。高く売りたいと競争入札への参加を求めても「競争入札なら止めた」と言われて一巻の終わりです。

しかし世の中では、1つの価格に落ち着いて、多数のM&Aが成立していて、なかには非常に高い評価、なかには非常に安い評価が混在しています。事後的に検証しても、合理的に説明できない意味不明な値付けがなされた事例も多い。

なぜでしょうか?

公認会計士が実施するEBITDA倍率法やDCF法などの個別の株式価値評価より、もっと上位の概念、M&A価格を決定づけるダイナミックなメカニズムが存在するはずです。今回は、これの言語化を試みました。M&A初心者のセルサイドオーナーでも簡単に理解してもらうように配慮したつもりです。

かなり長いですが、3回繰り返し読み込んでいただきたいです。30分×3回=1時間半で、M&A後の人生の選択肢が様変わりするかもしれませんので。

特に、中堅中小企業のM&A会社売却は、安めに評価されやすいバックグラウンドがあり、セルサイドオーナー(売り手)は、最低限の知識を得てからスタートしないと、取返しのつかないことになりかません。今回の記事を参考にしていただければ幸いです。

アンケートもご参考にどうぞ。

目次

はじめに

本題に入る前に、少しだけ弊社の説明等をさせてください。(すぐ本題に進みたい方はコチラ(「一般な資産の公正価値とは?」))

弊社(シェルパ・キャピタル・アドバイザリー株式会社、以下「SCA」)が、日本初のセルサイド特化型の片手FAとして誕生した2015年当時は、零細企業向けM&A市場から、中堅中小企業向けM&A市場に、1つクラスを上げて参入してきた両手タイプのM&A仲介会社が存在感を増した時代で「友好的」とか「情熱と涙」などの「日本独特の風潮を有効活用した、情緒面に訴えかける営業手法」が広く普及してきた時期です。当然、そこには当該両手タイプのM&A仲介会社が効率的にお金儲けするための「商いの秘訣」が隠されているわけですが、弊社が掲げる「ユニークな会社を高く売る」というキャッチコピーは、当時の大きな流れの真逆を行く賭けでした。

- ①:大きな企業を売却するM&A案件で利用される投資銀行流の本格的M&A助言サービスを中堅中小企業向けにも提供したい

- ②:未上場オーナー系中堅中小企業ならではの様々な問題を「解決しながら売る」ための独自の新サービスも提供したい

- ③:でも中堅中小企業のオーナー社長が問題なく負担できる報酬体系で①と②を両方提供したい

という事業者としてのコストや効率を度外視した差別化戦略だったからです。

しかし、SCAは、M&A価格決定メカニズムを熟知していて、それを一定条件の下、クライアントに有利になるよう作用させる方法も熟知していたので「チャレンジ(壁)はあるが、十分に勝算を見込める」と差別化戦略を決行したわけです。幸運にも、着実に大成功事例、成功事例を積み上げています。

日本の中堅中小企業M&Aの当事者が正しいと信じている常識は、合理性からかけ離れていることも多いと思われます。とても大事なことなので、このズレについて、少し解説してから本題に入りたいと思います。

M&Aにまつわる常識のズレ

残念なことに、日本には「会社を売らずに死ぬまで従業員の生活を守ろうとする社長が賞賛されやすい」「多額の会社売却代金を受け取ろうとする創業オーナーは、仕事や部下よりお金を愛していてけしからん」という、感情面を煽るマスコミ的二分法、それを常識と信じる大衆圧力が存在します。「ルールを守って、リスクを負い、お金をしっかり儲けるビジネスを、一定規模まで育て上げた創業オーナー社長は、誰よりも社会貢献してきた」という圧倒的賞賛を受けるべきなのに、です。

日本のM&A市場に入ってきたアングロサクソンが驚愕するのはまさにココです。資本主義先進国では、合理主義が感情主義を明らかに凌駕しています。バブル期に世界1位だった日本の1人当りGDP(≒国民の豊かさ)は、なんと世界22位(2019年時点)まで落ちてしまいました。理性より感情を優先し、目先の安全を求め、課題解決の先送りを繰り返したからです。日本もアングロサクソンに倣うべきは倣うべきでしょう。M&Aは合理主義の世界で力を発揮する企業成長ツールです。アングロサクソンは、セルサイドになるときも、バイサイドになるときも、フェアネス(公正性)を重視します。その方が合理的に考えて、結局メリットが大きくなるからです。

もっとも高い公正価値(フェアバリュー)でM&A会社売却するということは、ターゲット企業(売り手企業)がもっとも社会貢献できる新しいカタチを探すこととほぼ同義です。上か下かにかかわらず、公正価値と乖離のあるM&A価格で取引が実行されるたび、M&A市場が歪みます。市場が歪むほど、社会的損失が拡大します。セルサイドオーナーには、高い評価を目指す「義務」と貰うべきは貰う「義務」があるとマインドセットしてください。「権利」ではなく「義務」です。もし、お金がいらない、多額の遺産を残したくないなら、好きな団体に寄付したり、目をかけたい若手経営者に資金支援すればよいだけです。

あるべき公正価値を大きく下回る価格で買収できてしまう中堅中小M&A市場の歪みが存在することを通じ、比較的容易にバイサイド企業(買い手)の連結利益をかさ上げする手段としてM&Aが広く普及したという現状には、良い面もあれば、悪い面もあると思います。しかし、上底(あげぞこ)状態にあるわけで、バイサイド企業にとって長期的には悪い面が目立ってくるのではないかと危惧しています。バイサイドもより高い公正価値、つまり、もっとも大きな潜在可能性を秘めたターゲット企業買収の機会を求め、それ以上の経済的成果を追求すべきでしょう。

公正価値(フェアバリュー)によるM&A買収でも、市場平均を凌駕する成果を高い確度で叩き出すために何が足りないかを考えて行動に移す事が、日本企業にとって今本当に大事な事だと思います。そして、この変革はM&Aのようなディールから始めることが現実的かつ実効性を見込めます。

こうやって世界の資本主義社会では革新と成長が目下着々と進んでいるのに、日本のM&A市場が歪んだままだと、日本経済のダウンサイドリスクをじわじわと高めるだけではないでしょうか。1人当りGDPが世界50位になっても、マスコミは「輸出立国我が国日本のGDPは堂々の世界4位を維持」などとズレた情報を発信するはずです。

SCAは「歪みの原因の1つと考えられる、セルサイドオーナーのM&Aに関する知識不足をなんとかして補いたい」と、微力ながらも激務の合間を縫ってM&Aに関する多くのジャンルの記事を無料公開してきました。「対面で聞き出しにくいセルサイドオーナーの本音」を確認する術として有効なのは、匿名世界であるインターネット上のランキングです。やはり、常にダントツ上位にランキングされるのは「お金に関する記事」です。みなさんやはり、実は、安値で大事な会社を手放したくないのです。でも、自分よりM&Aの知識と経験を持つ多勢に囲まれると妥協してしまうのでしょう。

ところで、SCAとしては、常時トップ閲覧数の記事「調整EBITDAの計算方法」「EBITDA倍率法の倍率」「DCF法の基礎と限界」に要点をまとめている個別の評価法は、実はカケラに過ぎず、M&Aにおいて最も大事な「値決め」の参考要素に過ぎないと考えています。

本記事においては、個別の評価手法の上位概念である公正価値(フェアバリュー)を説明するとともに、さらに学術的な世界を離れ、M&A交渉現場における価格決定力学である「値決め」まで、できるだけかみ砕いて説明したいと思います。

大枠だけでもM&Aの本質を理解してから動く必要性(動いてから勉強するでは手遅れ)

多くの方が、ターゲット企業(売り手企業)の財務諸表上のいくつかの数字を、ある計算式に当てはめると、ポンとM&A株式価値が出てきて、それで会社を売ったら貰える金額が決まると思い込んでいるようです。DCF法とか調整EBITDA倍率法とか取引事例比較法とか純資産法とか、様々なM&A評価手法、つまり計算式がありますが、残念ながら、これら計算式に数字を入れてもポンとM&A公正価値(フェアバリュー)は出てきません。だから複数の評価手法が今に至るまで共存し、目的や用途等に応じて使い分けられ、バイサイド企業は安くないお金を払って「株式価値算定評価書」を買うのです。

中堅中小企業のM&A市場には、基本構造上、前述の市場の歪みも手伝って、ほぼ常に「買い手市場(買い手が強い市場、高く売るのが大変な市場)」に寄っていく圧力が存在してますので、実際の取引価格が、学術的に計算された理論価格より下方に乖離しやすいわけです。

しかし、一方で、理論と実践は相互に深く関係します。これらの大枠だけでも知ってから動かないと、手遅れに陥ります。セルサイドオーナー(売り手)は、M&A会社売却を検討し始めて、いきなり身近な金融機関や税理士に相談したり、M&Aマッチングサイトに登録するのは止めましょう。まず自分の頭でM&Aの基本的な法則をしっかり理解しておくべきです。紹介料が高く紹介者のメリットが大きいM&A業者に誘導され、セルサイドオーナーの利益は二の次になるのがオチだからです。

大枠の勉強をしておかないと、業者都合で話が進んでいく状況に陥った際、自ら違和感を感じ、自らの意思で危険地帯から脱出することができなくなります。「万が一、ダメなM&A業者だったら後で替えればいいや。」という考えは危険です。M&A助言契約(業務委託契約)におけるテール条項や機密情報漏洩等、取返しのつかない被害のリスクを除外することは大変だからです。

できるだけ自分の頭で「M&Aの本質である価格決定力学(値決め)」を理解してから最初の一歩を踏み出すべきです。「身近な人に相談する」が失敗の原因になりやすいのは「M&Aの本質」を理解している人が身近にいる確率が極めて低いからです。値決めメカニズムに代入する「インプット」もM&A準備の中身次第で変わります。身近な人が、会社の現状を詳細に把握しているケースも、一番大事なM&Aストーリー(後述)にまで考えが巡っているケースも、ほぼ皆無でしょう。

大枠を理解し、その上で、M&Aマッチングサイトに登録することが正解であると自分なりに確信できたなら、それが正解でしょう。身近な人が知っている「あのM&A業者」に依頼すれば成功可能性と成功時の期待値が高いと自分なりに確信できたなら、それが正解でしょう。なによりも後悔しないで済みます。

セルサイドオーナー(売り手)とバイサイド企業(買い手)は立場が異なり(売る人は高く売りたい、買う人は高く買いたくない)、個別事情も千差万別ですから、安易なパターン処理で売ろうとするとまず間違いなく弱い立場(通常セルサイド)にしわ寄せがきます。「本来あるべき公正価値(フェアバリュー)の考え方」を知り、その考え方を具現化させるための方法「自分が不利にならないような値決めの仕組み作りの方法」を理解していないと、立場の強い方の主張が採用されすぎて、セルサイドオーナーは不測の大損害(売れても異常に安い、結局売れない)を被りやすいわけです。

DCF法やEBITDA倍率法もしくは純資産法など、色々な名前のM&A評価方法が巷にあふれていますが、「根源的な資産価格の考え方」にまで遡ったうえで、どういうシチュエーションだと、セルサイドオーナーが「弱い立場(買い手市場)」になりやすく、「強い立場(売り手市場)」になれるのか、を知っていただきたいと思います。

使えるM&Aバンカー(片手タイプのセルサイドFA、腕が立ち、信用でき、相性がよいセルサイドFA)は、誰よりも深くターゲット企業の財務構造等を理解し、クライアントであるセルサイドオーナーにとって重要な判断事項に関し、自信をもって「こうすべき、なぜならこうだから。」と当事者意識に基づく具体的な提言を提供してくれます。その提言が正しいか、何か伝え漏れてる事はないのかを吟味し、セルサイドオーナーが後悔のない最終決断(1つや2つではありません。たくさん決断しないといけません。)を下すためにも、やはりM&Aに関する大枠の理解は必要不可欠です。

前置きが長くなりましたが、これから「大枠」を説明したいと思います。

「自己保存の欲求」と「M&A会社売却」は相性が悪い

普遍的に、あらゆる生物に宿る本能の中で、最優先に発動するのが「自己保存の欲求」でしょう。食欲に始まり組織行動に至るまで「自己保存の欲求」が人間の行動を基本的に支配しています。これがあるから、人間は前向きに頑張るし、また問題を起こします。

「自己保存の欲求」は強い欲求であるため、意識的に理性を稼働させ続けないと、つい安全確実に偏りすぎ、変化やチャレンジを過度に嫌う思考・行動に陥りやすくなります。それが「素の当たり前の人間」なわけです。しかし、一方で、変化やチャレンジは、資本主義経済で生き残るための自己防衛策でもあり、「変化そのもの」であるM&Aこそ、その象徴とも言えるでしょう。全てのM&A関係者も人間なので当然この根源的欲求を持っていて、理性によって言動をコントロールしないと、M&Aという厳しい山登りでの成功は覚束なくなってしまうわけです。

「非連続的な大きな変化(=企業価値の非連続的かつ大幅な向上)」を合理的に徹底追及することを通じてのみ、創業者利潤がそのポテンシャル上限に近いM&Aディールを実現できるわけですが、このM&Aプロセス全般において合理性が要求されるため「M&A会社売却プロセスは、つまり本能との葛藤」とも言い換えること可能です。M&Aプロセスは短くないので、途中で不安や恐怖を感じない人はいません。

本来、M&Aは「非連続的な大きな変化による企業価値向上」のために実行する取引です。そこでは本能的欲求に逆らって歩み進める「勇気ある理性」が要求されます。その報酬が「ポテンシャルに近い創業者利潤」です。特にM&A取引の成否を左右するキーマン(セルサイドオーナーとその助言者であるセルサイドFA)は、本能に基づく感情を努めて抑制しながら、理性に忠実なM&A戦略を立案・実行していかねばなりません。しかし、一方で、M&Aは、人間の集合である会社を売却するものであって、人間を動かすには感情も非常に重要です。理性に忠実に行動することを絶対の大原則とし、しかし、必要な場面で情緒的な対話をもって大事を成す、といった「理性と感情の上手な使い分け」が必要になります。いわゆるクールヘッド&ウォームハートが、M&A会社売却では特に重要になるわけです。

真の意味で、M&A会社売却を成功させることは簡単なことではありません。しかし、だからこそ、険しい山の高みに挑戦するセルサイドオーナーが1人で悩むことのないよう、高みへの道を見つけてガイドするシェルパ、つまりM&Aバンカー(セルサイドFA)が存在するのです。

合理主義に徹した企業価値向上の追及こそが大事、つまり企業価値という数字を増大する方法を探す・創ること以上に大事なことはない、数字以外のニーズは、まず企業価値を大きくできそうなM&Aストーリーを3つ確保してから悩めばよい、という考え方を強く持つことが大事です。それでも、従業員を守る、企業文化を守る等といった数字以外のニーズも、十分に満たされるはずです。

しかし、M&Aの公正価値評価は、M&A初心者にとって敷居の高さを感じさせるものです。M&Aに従事している人でも完全に理解している人は少数派です。しかし、見た目は難解そうでも、その本質は、意外とシンプルなものでもあります。

まずは、もっと身近に感じる資産の価格決定メカニズムから考えてみたいと思います。

一般的な資産の公正価値とは?

公正価値とは何かについて、いきなり難解な定義を持ち出してもややこしいだけですので、まず、身近でイメージしやすい資産を売るとき、どう考え、どう売ると、いくらで売れるか、を考えてみたいと思います。

M&Aの価格計算のアプローチや計算方法は、次のように分類でき、一般的な身近な資産の計算方法と大きな違いはありません。3つに分類されます(M&Aの各評価手法も各アプローチに紐付けてあります)。

1.コスト・アプローチ(≒取得価格/再調達価格)

1.1.純資産法(会社をバラ売り弁済するときの倒産価格)

1.2.純資産+営業利益数年分(数年内に倒産バラ売り前提の価格)

2.マーケット・アプローチ(≒処分価格)

2.1.市場株価法(上場会社が自社株式を評価する際に使う方法)

2.2.類似会社比較法(十分練る場合にはDCF法の簡便法に)

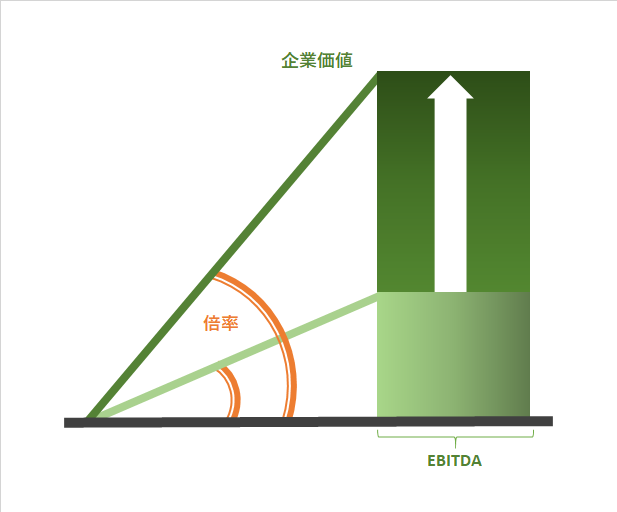

調整EBITDA × 倍率 = 事業価値

2.3.取引事例比較法(過去の類似M&A事例での倍率を使用)

3.インカム・アプローチ(収益還元価格)

3.1.DCF法(将来の事業収益力と事業リスクを反映)

コストアプローチ

簡単な事例から入りましょう。

例えば、売り手A君から「僕の車を100万円で買ってくれない?」と持ち掛けられたらどう考えるでしょうか?打診を受けたB君はこう質問するでしょう。「その車、買ったときいくらだったの?」と。売り手A君は「5年前に100万円だった。」と答えます。すると、B君はどう反応するでしょう?「おいおい、5年も使って消耗した車を同じ100万円で売ろうっていうのか!高いでしょ。5年の消耗分を引いた価格にしてくれよ!50万円なら買うよ。」こんなやり取りが起きそうですね。

これがコスト・アプローチです。M&Aの評価手法としては純資産法と呼ばれるものです。民法の所有三権の「使用権」だけ考慮したものです。個人的に使うモノ(パーツ)の購入代金というイメージです。

マーケットアプローチ

次に、売り手A君がこう説得します。「でも、この車種は、中古車市場で人気が高くて100万円以上で取引されてるんだ。だから100万円は高くない。適正だよ。」と。B君は「なら100万円でもいいかな。中古車売買のネットを調べたけど似ている中古車がたしかに105万円で値付けされてるみたいだから。業者の査定がない分5万円を引いた100万円なら妥当かな。」

これが、マーケット・アプローチです。M&Aの評価手法としては、全く同じ車種・年次・色・状態の市場価格が観察できるなら市場株価法、類似車種の市場価格が観察できるなら取引事例比較法とか類似会社比較法になります。民法の所有権の「使用権」と「処分権」だけ考慮したものです。売却すればすぐに受け取れる価格までなら払ってよい、というイメージです。

ここが重要なのですが、買い手候補のB君は、個人の一般消費者で、ここまでの評価方法は一般消費者(個人)向けの値段の付け方と言えるという点です。個人の一般消費者は「使う」か「売る」しか「用途」がないので、その「用途」に応じた公正価値を計算したのです。

インカムアプローチ

ここで、売り手A君に、偶然、事業者C(プロ)に車を売るチャンスが巡ってきたので「いくらなら買いますか?」と逆に聞いてみることにしてみました。事業者C(プロ)は当然「儲ける」ために中古車を買います。「この中古車の最高に儲かる使い方は何だろう?」を事業者Cは徹底的に考えます。「もし、この自動車をレンタルしたら、この車種なら年間60万円の利益が5年間は出るだろうな。」同時に「もし、このお金を別の似た投資に回したら年10%の投資利回りだ。比較して、この車を買った方がよいと思える価格までなら買った方が儲かるな。60万円÷(1+10%)+60万円÷(1+10%)2乗+・・・60万円÷(1+10%)5乗=227万円と計算できる。」ここで事業者Cは売り手A君に「200万円なら買いましょう。」と言います。

「100万円で売れればラッキー」と思っていたA君は大喜びです。事業者Cも「27万円も安く買えてラッキー」で売買が成立しそうになります。これならWin-Winです。しかし、話がここで終わるとは限りません。

さらに、売り手A君の友人D君が、A君のためになりそうな事業者Eを紹介してくれました。この事業者Eは、この自動車を使って弁当販売をしようと思っていて、この車種・カラー・グレードがベストと思ってずっと探していました。友人D君が、事業者Eに「あなたの欲しがってる車を見つけたので、弁当販売できますよ。でも、あなたは弁当の他にスイーツも作ってますよね。あなたが一番儲かるのは、この車をこう細工して、スイーツを原宿で売りまくることでしょうね。」と耳打ちします。「この車で弁当販売の商売をすれば年70万円儲かると思ってたけど、なるほど原宿でスイーツか、なら80万円は見込めるな」と。友人D君はさらに追い打ちをかけます。「この車は希少で、他にも欲しがってる事業者さんがいるんです。」と。すると「仕方ない。300万円なら買いましょう!!」となるわけです。

また別の「用途」と「儲けの仕組み」が見つかるかもしれません。紹介者D君のアイデア次第です。「欲しい→仕方ない」という思考が発生したなら、その買い手にとっての適正価格である証拠となります。

また、金融市場、事業環境等が変化して、類似投資利回りが10%から5%に下がったらどうなるかというと、事業者Cは259万円、事業者Eは346万円まで出してもよい、ということになります。つまり金融緩和やバブル状態に近づくと、資産の価格は上がります。

これが、インカム・アプローチです。M&Aの評価手法としてはDCF法(Discounted Cash Flow Method)と呼ばれるものです。民法の所有権の「使用権」「処分権」に加え「収益権」まで考慮したものです。実際には、DCF法は難解で手間もかかり客観性に乏しい欠点もあるため、DCF法の簡便法である調整EBITDA倍率法を使うケースが多くなります。しかし、DCF法の簡便法という基本構造を完全に理解してる人が操らない限り、EBITDA倍率法も個人向け価格になりやすい点は要注意です。元々個人向け価格の計算方法ですので。

どれが公正価値か?

50万円から346万円まで、広いレンジの価格が計算されました。これのどれが公正価値(フェアバリュー)なのかが問題ですね。

正解は「すべて正しい。すべて公正価値。」です。

それぞれの買い手ごとに、それぞれの「用途」を考えて、出せる範囲のお金を計算しているからです。B君に50万円で売った場合が「売り手に一番不利な、B君にとってのこの車の公正価値」となり、「儲けるため」と「用途」を正直に教えてくれた事業者Eに346万円で売った場合が「売り手に一番有利な、事業者Eにとってのこの車の公正価値」となります。

つまり、売り手A君が、「個人的な使用」と「用途を偽った事業者Eに」50万円で売っても、事業者Eの「本当の公正価値」ではないものの、売り手A君が公正価値であると納得しているなら、お互いに満足するでしょう。だから、常に、安値買いの機会を探す買い手は存在しますし、その方が儲かる紹介者がいれば「用途を偽る/隠す買い手」を売り手に紹介するでしょう。売り手の自己責任なので仕方ありません。友人D君がA君の利益を第一に考えてくれたから346万円という可能性が浮上したのです。友人D君が誠実に立ち回ってくれなければ、事業者Eの「用途」を売り手A君は知る由もなかったでしょうから。

公正価値(フェアバリュー)とは、バイサイド毎に独立して存在するものなのです。ここの理解が非常に重要です。車の価格は、それ自体では決められず、買い手が登場して「用途」と「儲け」がわからないと決められない、ということです。そして公正価値は、セルサイドが把握できる立場にないため、色々推測しながら最適と思われるカタチを暗中模索で売るしかないわけです。

年代物フェラーリの場合には?

ところで、もしA君が売ろうとしたのが、年代物フェラーリだったらどうでしょう?

クラシックカー収集マニアの、まさにこのフェラーリを長年探し続けていた大富豪なら、10億円でも20億円でも買ってくれるかもしれません。一方で、圧倒的多数の平凡な一般人(サラリーマンや専業主婦)に購入を打診しても「維持費に年間500万円もかかるの?1円でも買いたくありません。」と丁重にキッパリと断られます。「1000万円くれるなら考えましょう。」と逆提案を受けるかもしれません。この場合、この年代物フェラーリの価格はマイナス1000万円です。

「ユニークな資産は、買い手を選ぶ」という点も大事な点なので、頭の隅に入れておいてください。大富豪の20億円も、専業主婦のマイナス1000万円も、ともにその買い手にとっての公正価値です。

もし友人F君に紹介を頼んだら?

友人D君は、この車のことを徹底的に調べ、原宿の他様々なエリアでの事業可能性を調べ、弁当・スイーツ以外の商いの可能性を調べ、最終的に「原宿×スイーツ×事業者E」のコンビネーション(=M&Aストーリー)がベストと確信し、事業者Eを上手に口説いてくれました。そして登場したのが300万円です。

もし、売り手A君が「何もしないでいいよ。後は僕がやっておくから。」と言ってくれた友人F君に車の売却を一任したらどうなるでしょうか?

友人F君は、中古車販売のチラシにA君の車を載せて、露出を高めて反応がきたら買い手と商談する効率重視の作戦を採用するとします。もし、事業者Eがこのチラシを見たとしても「特注提案情報もない、チラシの1アイテム」なので、他の中古車との比較感で50万円から100万円の前提での問い合わせしかしません。「原宿×スイーツ」というストーリーは日の目を見ることはないでしょう。そもそも弁当販売・スイーツ販売担当者が気づいてくれるかもわかりません。営業車用の中古車を探している総務担当者が見たなら、もっと小回りの利く燃費の良い車の方が欲しいはずです。

「紹介者が、誰(具体的な担当者レベル)に、いつ、どうやって提案するか(紹介者の売却方法)によって、資産の売却価格は大きく変わる」という点も非常に大事な点の1つです。

公正価値バリュエーションと使えるM&Aバンカー

事業者Eに対するスイーツ販売のような儲け話を「M&Aストーリー」と言います。

友人D君のように、車や様々な事業者を「分析」して、「M&Aストーリー」とともに最適な買い手を見つけて説得してくれる人が、使えるM&Aバンカー(セルサイドFA)です。セルサイドオーナーが合理的な決断を下せるよう、いろんな場面で、いろんな事を助言し、相談に乗り、山頂までの道をガイドしてくれます。

友人D君も、A君の車の価値が200万円以上は固いと評価できたからこそ、もっと高い価格で買ってくれそうな事業者Eを探して、交渉してくれたのでしょう。友人D君が実施した単独ベースの価値評価200万円の事を「セルサイドバリュエーション」と言います。300万円前後を「友人D君が予想するこの車の最大売却可能額(ポテンシャル)」と言います。そして「ポテンシャルで売ること」を目標に、1件1件丁寧に仕事をする人だけが「M&Aバンカー」と呼ばれます。

一方で、50万円とか100万円で拙速に売ってしまうことを「安値売り」と言います。分析したり創案するのが面倒に感じると、「安・近・短パターン」に陥りやすくなります。「安・近・短」紹介者もよくわかっていて「近・短」というメリットを前面に宣伝します。50万円や100万円で十分、むしろ年間10台以上の車をテキパキ捌きたい、単価ではなく数で勝負、と思っている紹介者にとっては、非効率なポテンシャル売りを目指すより、安値売りで10件処理した方が、安定的により多く儲かるということです。

まれに10倍以上、10分の1未満の価格差が生まれるのは、こういうメカニズムがあるからです。「高値だけどWin-Win」にもなりうる。しかし一方で「デフレマインド」が浸透する日本では買い叩くマインドの人も多く「のれん」を理由にM&A評価を下げようとする変な習慣もあるため「安値からさらに下落」もありえます。そうなると巡り巡ってバイサイド自身の首を絞めるため「安値なのにLose-Lose」にもなりえます。

価格がポンと出てこないのが何故かわかってもらえたでしょうか?実際のビジネスの結合構造はもっと複雑ですから、公正価値を評価する、高い公正価値を見出すバイサイド企業を探す、高い公正価値で売る、のいずれも簡単ではない、安易な方法で売ろうすると安易な価格でしか売れない、ということを理解してもらえれば十分です。

大変そうに思ったセルサイドオーナーは安心してもらって大丈夫です。大変なのはM&Aバンカーなので。面倒はイヤだからと、簡単そうな方法を採用しても、実は楽して儲けられるのはM&A業者、かえって大変(外注費用、作業負担が増える)になるのがセルサイドオーナーだったりします。

「M&A公正価値(フェアバリュー)の実態」とは?

車の例えではしっくりこないという方のため、M&Aの公正価値の実態について、もう少し深堀りしたいと思います。モノでも差が生まれる、イキモノである会社の場合、どうなるか、です。

公正価値と提示価格は別モノ

買い手Aがある会社の買収を検討しているとします。買い手AがセルサイドFAを通じて取得した情報を基礎に、DCF法や調整EBITDA倍率法を駆使して公正価値を評価すると150~250という計算結果になりました。同様に買い手Bは100~125と計算しました。このように、買い手の「用途」「経営能力」「リスクテイク姿勢」等によって違う結果になるのが当たり前です。

さらに、買い手が売り手に「この金額で買いましょう。」と実際に言う提示価格は「公正価値の上限以下の金額」となります。買い手Aなら250、買い手Bなら125という「上限」の「以下」です。買い手Aが、状況を見て、上限近辺の225と言ってきても、150以下の80と言ってもおかしくありません。

公正価値は、買い手次第で変わる、情報次第で変わる、さらに提示価格は別モノという点を理解してください。

売る会社のユニーク度と公正価値の分布

さて、ここが超重要です。

売る会社の「規模」や「特徴」次第で、「買い手の公正価値」がどう分布をするのか、です。分布が広ければ、努力のしがいもあるはずです。

「セルサイドバリュエーション(EBITDA倍率法等)」は、「単独での将来の儲け力」を反映しますので、M&Aで買い手がつくような会社であれば、まず間違いなく「コストアプローチ(純資産法)」よりも上に位置します。緑色の帯がそれを表します。

理解を容易くするため、あえて強引に、売る会社を4タイプに分けます。4タイプに対し、多数の買い手が、どんな公正価値評価をするのかを、セルサイドバリュエーションを基準として、その相対比でポツポツとプロットしていくと、上に凸の東京タワーのような形(線の内側にポツポツ点があって、まとめると東京タワー状の形)になります。

それぞれ説明します。売り手と買い手の数は、ともに超平凡が一番多く、右にいくほど、どんどん少なくなります。

①超平凡(零細・特徴なし)は、買収してすぐ倒産するかもしれないし、零細企業を買収する会社も資金力が乏しいケースが多いので、安めのコストアプローチ周辺に集まります。買える会社は多いので横に広がりますが、セルサイドバリュエーションで売ろうとしても難しいでしょう。とはいえ通常2倍程度の価格差はあるので、少しでも上を目指すのみです。調整EBITDAが数百万円以下ならば、両手M&A仲介かネットマッチングに相談してみるとよいと思います。「小さな買い手企業のグリップ数が多いM&A業者を雇えたか」で決まるのがこの超平凡タイプです。外資系投資銀行に依頼しても普段接点がないので探せません。

②平凡(中小・特徴なし)では、それなりに資金力がないと買収できないので、底辺の数は減りますが、セルサイドバリュエーションの範囲内に踏み込んできてくれる買い手が時々見つかります。上下の幅が広がっている点がポイントです。通常3~5倍程度の価格差があります。調整EBITDA(≒調整営業利益)で5000万円~1億円以上あれば、M&Aバンカーが担当してくれる可能性が出てきます。相談して受けてくれなかったら、ネットマッチングか両手M&A仲介に相談してみましょう。

③ユニーク(中堅中小・特徴あり)は、さらに横が狭く、縦に長くなります。同業の買い手の目からは「扱いにくい特徴」と映るケースもあり、下限は「平凡」よりも下になりがちです。大事な点は、売り方次第で「セルサイドバリュエーション」を上回る公正価値の買い手が見つかりやすい点、売り方次第で「コストアプローチ」を下回る公正価値の買い手に売ってしまいかねない点です。通常、5~10倍程度の価格差があります。調整EBITDAが2~3億円以上あれば、上が目指せるので、絶対にM&Aバンカーに任せるべきです。独立系M&Aハウスの中に適任者(友人D君)が見つかるはずです。

④超ユニーク(大企業・特徴あり)は、さらに横に狭く、縦に長くなります。前述のフェラーリのような状況で、信じられない高価格が付くのはこのタイプです。買ってくれそうな人を探そうにも世界に数十社くらいしか候補がいないのもこのタイプです。通常10倍以上の価格差があります。調整EBITDAが数十億円以上あれば外資系投資銀行、5億円以上であれば一流の独立系M&Aハウスに任せるべきでしょう。

「ウソを付け」という声が聞こえてきそうですが、5倍や10倍などの価格差は、本当に本当です。弊社は下図の「ユニーク(オレンジボックス上)」をメインターゲット、「平凡(オレンジボックス上)」をサブターゲットにしてますが、買い手をかなり絞り込んだ後においても、数倍の価格差が確認できるのが通常ですので。SCAのクライアントはみなさんビックリしてます。

「SCAへの依頼前、非M&Aバンカー数社に、想定売却価格を聞いたところ、全員示し合わせたように同じような価格レンジだった。でも、その数倍で売れた。」も「SCAあるある」です。

無理やり4パターンに分けたので、例外は色々あります(零細規模だけど超最先端技術という特徴があって超高額で売れる等)が、そういう例外を除けば、大枠として、こういうカタチがM&A市場で浮かび上がるという点、それに対し売り手としてどう対策を打つかが大事という点だけでも理解してください。

徹底的な分析とM&Aストーリー創りによってセルサイドバリュエーションのさらに上を目指すのがM&Aバンカーです(外資系投資銀行や独立系M&Aハウス等)。M&Aストーリーを創る楽しさ、それが数字として結果に表れるスリルがあるからこそ、M&Aバンカーは寝食を忘れて激務に身を投じるわけです。

一方、そこまで踏み込まず、働き方改革の範囲内でパターン処理するM&Aコンサル(国内中堅中小金融機関等)や、効率重視で件数を重視するM&A仲介(ネットマッチングや両手タイプのM&A仲介会社等)が非M&Aバンカーで、キレイに買い手の数、つまり「商売のしやすさ」に応じ、M&A業者が分布してます。つまり、絶滅危惧種?M&Aバンカーがオレンジ(上)ボックス内にチラホラいて、オレンジ(下)ボックス内に圧倒的多数を占める非M&Aバンカーがいる、オレンジ(下)ボックスの右上エリアにM&Aコンサルが、ボックスの左下エリアにM&A仲介が分布しているイメージです。

概ね企業価値5億円から10億円のオレンジボックス(上)(下)重複ゾーン(調整EBITDA1~2億円くらい)が、M&Aバンカーと非M&Aバンカーが入り乱れるゾーンです。例えば、調整EBITDA2億円の会社(純資産1億円)なら、まずM&Aバンカーに依頼し15~20億円を狙えそうか探ってみて、ダメそうなら非M&Aバンカーに依頼し5~8億円で確実重視で売る、コスト重視で自分が動くならネットマッチング、面倒なら両手M&A仲介、という検討順序が正解でしょう。

同じ会社を、同じ時期、同じ買い手に「M&Aしませんか?」と打診しても、同じ金額が提示されるとは限りません。買い手は「安く買える機会と見たら、安い価格を提示する」に決まっています。M&Aバンカーが丁寧に紡ぐ「M&Aストーリー」&「売り手市場の形成(後述)」しか頂上(オレンジボックス(上))への道はありません。

M&A会社売却の「相場」と称されるものの正体はコレだ

SCAは「M&Aに相場はない」と常々主張していますが、多くのセルサイドオーナーが、まず「相場」を知りたいという気持ちも分かります。

では、M&A会社売却における「相場」とは何なのか、ですが、さきほどのコストアプローチ周辺、多くの買い手が集まっているエリア(オレンジのボックス(下)近辺)を「相場」と言っているのでしょう。

たしかに「相場」も、自己保存の本能に忠実な買い手が本気で「公正価値」と思っている金額かもしれませんし、少なくとも「平均値」としての意味はあるでしょう。しかし、差が大きなM&A、最終的に1人に売るM&Aにおいて「平均値」は無意味です。「最終的な買い手1人からの評価」で全てが決まるからです。

しかしながら、やはり、理論値であるセルサイドバリュエーションよりも下である以上「相場」と呼ぶことに強い抵抗を感じます。そのためSCAは「どれくらいで売れそうですか?」と聞かれたら、ある程度の分析をさせていただいた後、セルサイドバリュエーションを実施し、上下どれくらいのレンジの広がりがありうるか、それがなぜか、を丁寧に説明することにしています。

M&Aにおける「高値掴み」「安値売り」とは?

日本人のセルサイドオーナーは性格が良い方が多いので「理屈はわかったけど、他の人が100と言ってるのに、250で売るのは気が引けるなあ。」という風に良心に苛まれる方がいます。しかし、これは2000%勘違いです。

おそらく250で買った人が後で「高値掴みをしたと後悔するのでは」というお人好しな心配でしょうが、「高値掴み」とは下の図の赤い点の状態(公正価値の上限よりもさらに上)で買った場合(例:上限250に対し300)を指します(「のれんが大きい」とかは公正価値とも高値掴みとも無関係ですよ)。買い手Aの公正価値は、売り手にはわかりません。売り手にできることは誠実に買い手Aにとって重要と思われる情報を開示し、ディスカッションするのみであって、公正価値の範囲内で買ったかどうかを検証するのは買い手Aの責任です。「高いと思うなら買わない自由」があるなかで250で買う気になってくれたなら、有難く250で売りましょう。

250で買った結果、不幸なことに、多額ののれん減損が発生、M&A失敗という結末になってしまったとします。これもセルサイドオーナーが気にすることではありません。第一に、公正価値の範囲内かどうかを検証するのは買い手の責任、第二に、せっかく獲得した儲け話を計画通りに実行できなかった買い手の意欲と能力の問題だからです。

情報開示さえ適切にやり切っていたら「投資は自己責任」なのです。

例えば、工場を新設して失敗したら経営者の責任になるのと全く同じです。建設会社や機械設備メーカーに「高すぎた」と後から文句を言っても笑われるのは経営者でしょう。両方とも儲けのための投資です。もし、売り手がそういう事後ストーリーを嫌うなら、DDセッションの中で、買い手の意欲・能力を逆に評価し、価格だけでなく意欲・能力を併せて最終評価し、ダメだと思ったら、別の買い手候補に切替えればよいだけです。使えるM&Aバンカーはイヤな顔一つせず相談に乗ってくれます。

そもそもデフレマインドが沁み込んでいる日本において「高値掴み」は、巨大クロスボーダー案件ぐらいでしか発生しません。 おそらく、海外の大企業を日本の大企業が買収する際、名誉欲やアングロサクソンの勢いに負け、冷静さを欠いてしまうケースでしょう。だから、中堅中小企業や零細企業の売り手は、心配しなくてもOKです。

優良なバイサイド企業は、優良なM&A投資案件を切望しています。「安いけど魅力がよくわからない。リスクも評価できない。」といったスカスカ提案を受けても、どう判断してよいのかわかりません。「ちゃんと情報開示をしてくれるなら、ちゃんと公正価値(フェアバリュー)を払う」というスタンスの優良なバイサイド企業もたくさんいて、そういう声(アンケート結果)が徐々に大きくなっています。高値掴みをさせようというなら問題ですが、公正価値(フェアバリュ-)で買ってもらうだけですので、後ろめたさを感じる必要はありません。

むしろ心配してほしいのは「買い叩き=安値売り」の方です。100と言われたら「うちの会社を買い叩こうとしやがって!」と軽く怒るくらいで丁度よいです。大事なのは「買い手毎の公正価値(フェアバリュー)」という基準ラインを、M&Aバンカーに予想させておくことです。セルサイドバリュエーションともまた異なる数字ですが、買い手の顔色を窺いながら推測してくれます。

さて、公正価値(フェアバリュー)の算定までは、学術的な世界、売り手が勝手に想像するフィクションの世界です。もっとも高い公正価値を見出しそうなバイサイド企業に「当りをつけて」、M&Aバンカーが打診に動くわけです。

最後に、M&A交渉の現場における「値決め=価格決定力学(売り手市場、買い手市場がどうやって形成されるのか)」を説明したいと思います。

売り手市場と買い手市場と価格決定力学(ダイナミック・メカニズム)

「売り手市場を創ること」が、売り手の願いを叶えるための山頂に続く唯一の道です。

「M&Aにおける売り手市場」とは?

次のうちどれが「売り手市場」かわかりますか?

市場①:買ってあげてもよいと思っている買い手(上から目線)が1人だけいる

市場②:買ってあげてもよいと思っている買い手が複数いる

市場③:ぜひ欲しいと思っている買い手(対等の関係)が1人だけいる

市場④:ぜひ欲しいと思っている買い手が複数いる

正解は「売り手市場と言い切れるのは1つもない」です。

市場①と②は完全に「買い手市場」です。各買い手の公正価値は無視され、買い手が「売り手はこの金額でも手放すだろう」という予想に基づき低めの価格が提示されるはずです。M&Aの場合、パーツ価格である純資産ベース価格になるはずです。残念ながらビジネスとして評価してもらえなかったものの「かかったコストは回収できるでしょ、これで廃業しないで済むのだから満足しないとバチが当たるよ。」と言われるわけです。1人だけではなく、たとえ100人もの買い手がいても、価格差はせいぜい2倍以内のはずです。

市場③は「やり方次第で売り手市場」にもなる可能性がなくはありませんが、買い手が1人しかいないことを買い手が知ってしまったとたん「買い手市場」になるでしょう。つまり公正価値は無視されます。おそらく純資産ベース価格です。

市場④だけが「売り手市場」になる可能性が高いです。複数の買い手の中に、高い公正価値でも払うつもりの買い手が複数いてくれたら「売り手市場」になるでしょう。ただし「ぜひ欲しい」人が「いくらまでなら払ってでも欲しい」と思って市場に参加しているかが大事なわけです。「ぜひ欲しい、でも高いならいらない」と思っている買い手が何人いても無意味です。こうなると純資産ベース価格です。しかし「ぜひ欲しい、高くてももっと儲けられる自信があるから、ぜひ欲しい」と思っている買い手を2~3人連れてこられたら確実に「売り手市場」を形成できるでしょう。

M&Aは高額取引で、買収に失敗するとバイサイド企業の責任問題に発展しますから、上図の左エリアのように多数の買い手がコストアプローチ周辺に集中したなら、逆に危険シグナル、つまり「買い手市場」を形成してしまっている可能性が高いです。逆に、上図の右エリアのようにセルサイドバリュエーションの範囲内もしくはそれを上回る価格が提示されているなら「売り手市場」の可能性が高いでしょう。多数のバイサイド企業が高い期待値形成をしてくれるケースは稀なので、数社(多くて5社)が満足できる価格を提示してくれているなら「売り手市場」の形成に成功したと判断してよいと思います。この状態を「M&Aストーリーが刺さっている」と呼びます。

とにかく大事なのは「参加初期から期待値の高い買い手が単数か複数か」です。「DDに入る前、LOIを受領する時点で勝負は概ね決まってしまう。」とSCAが度々主張するのはこういうメカニズムがあるからです。「DDで詳細な情報を見てもらって、プラスの材料が見つかったら、価格に反映してくれるんじゃないの?」と思ったセルサイドオーナーは、性格の良い方なのでしょうが、騙されるタイプです。

LOIに書かれた安値価格を、仮とはいえ承諾してDDに進んでもらった以上、妥協ラインを知られてしまった事実を軽く見過ぎています。プラス材料を見つけたバイサイドが、親切にセルサイドに教えてくれるかも疑問です。ときにDD中に増額成功できるケースもありますが、相手が親切に価格を引き上げてくれることを期待するのは非現実的です。

このように「まず打診。細かいことは後で考える。」は、平坦で楽な道かもしれませんが、山頂へたどり着かないどころか、麓に戻ってしまう道です。そうではなく「徹底的に分析し、M&Aストーリーを練り込みながら高品質なIMを作り、その中から要点を抽出して高品質なティーザーを作り、同時に打診先も絞り込み、M&Aストーリーという使える登山グッズを携えてからの最良の相手への打診開始」が、山頂へと続く道です。ティーザーを見る初期打診の段階で、バイサイド企業の期待値形成が概ね固まってしまうからです。

競争入札(ビッド)の是非

実は、中堅中小M&A市場で無理やり競争入札(ビッド)をしてもあまり意味がないのも、このメカニズムがあるが故です。実質(=高い期待)を備えさせるための下拵えを怠け、形式(=競争入札)だけ整えても、結局「買い手市場」の範囲に収まってしまうのは「参加初期の高い期待値の形成」に失敗しているからです。

買い手毎にアレンジした、買い手の役に立つ具体的な情報を伝え、その買い手にとっての公正価値を高めに形成してもらってから、市場に本格的に参加してもらうことが大事なのです。

もちろん、競争入札が適したシチュエーションであれば競争入札を実施すべきです。使えるM&Aバンカーと相談して、デメリットを上回るメリットを期待できるなら、競争入札を断行しましょう。ただし、優良なバイサイド企業の多くは、競争入札によって不用意に価格が競り上がる案件に手を出したがらない傾向が強まっていますので、状況をよく判断して、M&Aバンカーとよく相談して、本当に競争入札をすべきかどうか検討してください。

ショートリストの長さと競争環境のバランス

優秀なM&Aバンカーであるほど、実際に打診するバイサイド企業をリスト化したショートリストは短いものです。なぜならピンポイントで狙い撃ちする方が、買い手に役立つ情報をしっかりと伝えられるし、売り手の危険も減らせるからです。また、バラ撒く必要がないよう、徹底的に分析し、想定バイサイド企業にとって魅力的なM&Aストーリーを紡ぎあげることに最大の労力を割きます。特に急いで売らないといけない背景があれば別ですが、無駄な打診は避け、第一ラウンドがダメだったら第二ラウンドというやり方が、攻守バランスの取れた打診スタイルです。

機密情報漏洩に気を配る必要が高く、ポテンシャルが上方修正されやすいユニークな会社の場合に、特にあてはまる法則です。

結局、最終的には1人に売るので、その1人がいくら出すつもりで買いに来たのか、その1人にとって値切りにくい環境を用意しているのか、です。

つまり「高い目線の買い手同士による競争環境」が「売り手市場」の必須ファクターです。

高い売却希望価格をノンネームシートに書くってマズいの?

マズいです。

面倒な事はしたくない、でも高い価格で売りたいセルサイドオーナーのお決まりパターンが「ノンネームシートに高めの価格を書く」×「打診数」という「果報は寝て待て戦略」です。

99%失敗します。この戦略を採用すると、誠実で優秀なバイサイドが消滅し、二枚舌のバイサイドだけが残るからです。

高い期待値形成をしてくれるかもしれない買い手は、通常、M&Aのプロ、相当な手練れです。つまり、いつも、ものすごい数の案件を提案され検討しています。そのため、こういうスカスカなのに高い希望の提案はスルーします。検討するに値する案件かどうかを瞬時に見抜きますので、セルサイドFAが本当に理解を深めて効果的に打診しないと、入り口でジ・エンドです。

ノンネームシートに書いた高めの価格に応じ、LOIを入れてくれる「二枚舌の買い手」も時々います。DDセッションで見つけた悪材料を使い、売り手をギリギリのギリまで追い込んでから、強烈な値下げ交渉に巻き込む、が基本戦略です。

セルサイドとしてもっと正しい売り方があります。ココはM&Aバンカーに任せた方がよいパートです。

売り手本人が前面に立つと逃げ場がなくなります。ターゲット企業その他関連情報を頭に叩き込んだM&Aバンカーなら、その場の雰囲気で匂いを嗅ぎ取りながらM&Aストーリーを提案し、うまく期待値形成してくれます。セルサイドFAを雇うメリットの1つ「自分の代わりだけど第三者として立ってもらうと上手く躱せる。」です。

こういうのがダイナミックな値付けの瞬間です。

一般的な資産の値付けと本質は同じ、でも「買う人に伝えるべき情報の深さ・幅」が全然違う、買う人の「安く買いたい真剣度」が全然違う、「紹介者の影響度」が全然違う、というM&A会社売却の成功のための秘訣を、煮詰めに煮詰めたポイントが今回の記事となります。