暖簾(のれん)とは、企業が苦労して築いた競争優位の証です。

「企業価値を最大化しよう。」「上場株式の株価を上げよう。」「お客さん満足度(CS)を向上しよう。」「従業員の満足度(ES)を上げよう。」

これらは通常「良いこと」とされます。

「のれんが大きいのは悪いこと」であるかのような完全に間違った説明を散見しますが、実は、これら通常「良いこと」と「のれんを大きくしよう。」はほぼ同義です。

のれんの計算

M&Aで会社を売却した際にセルサイド(売り手)がバイサイド(買い手)から受け取った対価、

つまり売却額(A)は、

バイサイドによる連結会計の中で、

売却額(A)= 純資産(B)+アルファと分解され、

このアルファの部分が「のれん」と呼ばれます。

※厳密にはもう少し複雑ですが、理解を歪めないので無視します。

ところで、

売却額(A)は、キャピタルマーケット(資本市場)で、セルサイドとバイサイドの間の合意によって決まります。

どんな会社であっても、バイサイドが払ってよいと考えるなら1兆円でもOKですし、セルサイドが我慢できるなら1円でもOKです。

マーケットで決まった金額から、会計で決まっている金額を引き算すると「のれん」になります。

のれんの会計処理

問題になるのは、のれんを計上した後の会計処理です。

財務諸表利用者が、財務諸表を信頼して取引をした結果、不測の損害を受けないよう、

「収益は小さく・費用は大きく・資産は小さく・負債は小さく」なるように、会計の世界に「保守主義の原則」というものがあります。

「のれん」は資産です。

その資産性の根拠は、M&Aマーケットで取引された際に決まった売買金額になります。売買金額は将来キャッシュフロー予測に基づきます。

のれんは、将来予測値が、過去の取引の累積である純資産(B)からはみ出た金額にすぎません。将来予測が過去を上回るからこそ、M&Aが起きるので、のれんが出ること自体は正常で健全です。

しかし保守主義の原則により「もしもM&Aマーケットで決まった金額(=将来予測)が高すぎたら、のれんは資産性が乏しいものになる」、したがって「保守的な処理をすべき」という発想が生じます。

つまり、「のれん」の会計処理は、買収直後に一定の償却期間を決め、その一定期間で機械的に費用化(償却)されていき、ゼロになります。

そのため、資産は小さくなり、費用は大きくなります。保守的な会計処理なわけですね。

連結会計上、のれんの償却期間は最長20年とされています。

ただし、20年に論理的な意味はありません。

私は、200年続き、今も元気な和菓子屋さんを買収する際の価格に含まれるのれん(暖簾)を、20年で償却するのは短すぎると思います。

たったの20年で、200年間競争優位を維持している「暖簾」が無価値になるとは到底思えないからです。

逆に、変化スピードが速く、参入障壁の低い、模倣リスクの高い成長事業などは、あっという間に「過去ののれん」は価値が目減りすると見込むべきでしょう。次々と事業に新しい要素を加味して「新のれん」に入れ替えていかなければ競争優位を維持できず、収益性は逓減していくリスクがあります。

ほとんどの事業は、この中間に位置するという事実を忘れてはなりません。

ちなみに、のれん償却期間で一番多いのは、5年程度のようです。

これも論理的な意味は一切ありません。

適切な期間を設定するのが難しいので、「なんとなく5年にしている」「他社が5年だから」「会計士が5年が妥当と言ったから」というケースが大半だと思います。

さらに、買収した企業のキャッシュフロー創出能力が大きく減ってしまったら、減損処理という臨時の一括費用化もなされます。

これが悪者扱いされる「突然の財務悪化」の象徴とされています。

今まで色々な議論があって、紆余曲折なのですが、今のところ、償却すべきという流れが優勢と考えられます。

のれんの本質

筆者も公認会計士のはしくれですので、保守主義に基づく償却・減損が、常に間違っているとは思っていませんし、会計の目的上、たしかに適切なケースがあることも多いことを知っていますが、ときに、この考え方のせいで、不測の損害を受ける人がたくさんいることも知っています。

要は、歪んだ説明を鵜呑みにしない、事実をしっかり理解してから動くことが重要です。

そもそも「のれん」とは、買収した会社に秘められた、人・知恵・経験・信頼等の、お金では買えない「かけがえのない無形の価値のかたまり」であり、

「のれん」に価値があるからこそ、キャピタルマーケット内でターゲット企業(売り手企業)は高く評価されたのであって、

その「かけがえのない無形の価値のかたまり」が時間の経過によって減額したり、減損せざるを得なくなった「原因がどこにあるのか」の議論を抜きにした、

のれん悪者論=バイサイド被害者論=セルサイド金の亡者論=M&Aはマネーゲーム論は、偏向的主張にすぎるからです。

すべての企業は、毎日の企業活動の結果、ブランドや信用といった「のれん」が形成されたり、崩れたりしているはずです。

しかし、貸借対照表に「のれん」を計上して、日々、増額、減額の調整をすることはありません。

恣意性の塊になりそうで、正確に計算するのが難しいからです。まず銀行が困りますね。

M&Aで「キャッシュ」が介在された結果、会計の絶対ルール「貸借バランス」の都合上、仕方なく計上されてるものが「会計上ののれん」です。しかし、全ての会社はこの目に見えない「のれん」を大きく育てることのために頑張っているといっても過言ではないのです。

例えば、同時期に300万円という資本金でスタートした2つの会社が、

片や10年後に大企業になり、

片や倒産してしまうのも、

結局「のれん」を形成できたかどうかです。

こういう目に見えないのれんを「自己創設のれん」と呼びます。

貸借対照表に計上しないですが、企業が毎日頑張る目的と言っても過言ではないのが「のれん」なのです。

大きな「のれん」があれば、商品の売価を引き上げることも、店舗を増やすこともできるでしょう。従業員は将来を安心して見通せることになります。

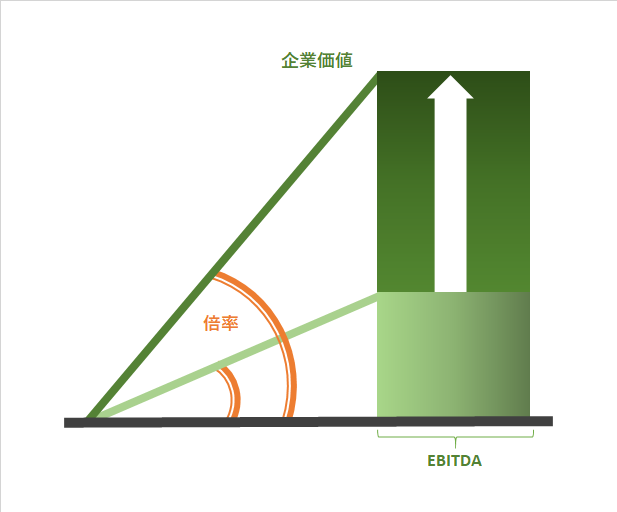

上場企業は、株式市場で株価が評価されて時々刻々と決まります。

株価 × 発行株数 = 株式時価総額ですね。

株式時価総額とは、いわば、純資産の時価評価額です。

株式時価総額 マイナス 純資産 イコール 「自己創設のれん」です。

つまり、「「のれん」はリスクだ、大きい「のれん」はけしからん!」と主張する人は、

「すべての上場会社の株価は、PBR1.0倍以上になってはいかん!、自己創設のれんが計上されてしまうぞ!」と言っているのと同じです。

私には意味がわかりません。日々の努力を否定するのと同義だからです。

M&Aで発生したのれんの正しい扱い方

M&Aで生じた「のれん」はせっかくの価値の塊なのですから、

「「のれん」が小さくならないように、バイサイドは責任をもって、より大きな「のれん」に育てるべきだ!」がどう考えても健全です。

例えば「この材料をうまく加工して、新商品として売り出せば、わが社は成長できる」と信じて、材料を購入したものの、うまく活用できずに陳腐化させてしまい、廃棄処分をしたら、悪いのは材料販売業者でしょうか?仕入れて売るこの会社に、販売益という名のチャンスがあり、その見返りとして支出という負担があるわけで、販売業者が廃棄処分した材料を賠償すべきだ、と、責任を押し付けるような主張は不健全です。

大事なのは、材料の成分や品質等を適切に開示したかどうかであって、あとは買った人の自己責任ではないでしょうか?リスクを負うから成功時のリターンを得られるわけで、ダウンサイドリスクから解放されたいなら、リターンもあきらめる、がフェアとなります。あるバイサイド企業にとっての公正価値(フェアバリュー)の上限を上回る価格での買収、つまり「高値掴み」は良くないです。しかし「のれん」を理由に「買い叩き」をするのも同様に良くないです。

望ましい販売業者は、買った人が失敗しないよう、顧客の声やオススメ加工法等の情報提供をすることもあるでしょう。顧客満足を高める努力が重要なのはM&Aも同じです。セルサイド(オーナーやセルサイドFA)もそういう努力を怠るべきではないでしょう。

バイサイド企業は、公正価値(フェアバリュー)の上限以下で買収したのかを冷静に自己判断する義務を負っているでしょう。しかし、あとはバイサイドの責任です。フェアバリューの上限以下かどうかを検証するために必要な高品質な情報を事前に開示する責任がセルサイド(売り手とセルサイドFA)にある、という関係が、健全なM&A市場の在り方だと思います。金融の世界で「自己責任の原則」と呼ばれるものです。

M&Aで取引されるのは、人の集合体である企業です。バイサイドはまず、買収した会社を「もっと生かす方法」を徹底的に考え尽くして、バイサイド自身が満足でき、ターゲット企業の中で働く役員・従業員も満足でき、結果として売り手も満足できるM&A取引を目指してほしいと切に願います。

そういう意味で、M&A能力の高いバイサイドをしっかりと見極めることは、セルサイドが後味の悪さから解放されるためにも、非常に大事なプロセスです。健全な思考を持たないバイサイドと交渉しても望ましい結果は見込めないからです。

そういう良し悪しは、M&Aバンカーの仕事ぶりで様変わりします。M&A助言を生業にするM&Aバンカーの存在意義は、「のれん」を中心にとらえると分かりやすくなるとも言えるでしょう。

「「ターゲット企業の既存のれん」を余すことなく活用してくれるバイサイド企業を探索し、「成長・改善・シナジー含みの新のれん」を最大化する方策を、M&A交渉期間中に構築するサポートをすることで、セルサイド、バイサイド、ターゲット企業内の役職員、その他ステークホルダーが全員HappyになるM&A取引を作り上げること」が、M&Aバンカーの存在意義ではないでしょうか?

単なるマッチングだけでは実現不可能な、個別性の高い、高い付加価値をもたらす助言サポートにこそM&Aバンカーの存在意義があるのです。

IFRSでののれんの考え方

ちなみに、国際会計基準(IFRS)では、「のれん」の構成要素を次のようなものとしています。

私としては、納得感のあるものです。

のれん悪者論が正当化されるのは、以下の構成要素5と6だけです。「市場の失敗」ともいえます。競争入札が過熱すると過大支払いが起きやすいとありますが、自社のシナジー創出能力を客観評価して、降りるべきなら降りるべきでしょう。

上記で説明した「自己創設のれん」は、構成要素3の「継続企業のれん」です。

ターゲット企業が用意した経営資源が、適切なバイサイドによってシナジーとして生まれかわるのであれば、構成要素4(シナジーの一部)がセルサイドに支払われることもよくある(少なくともIFRS採用国では)ということを裏付けています。

のれん構成要素1: 取得日時点の被取得企業の純資産の公正価値が帳簿価額を超過する部分

のれん構成要素2: 被取得企業が以前に認識していなかった他の純資産の公正価値(例えば、測定上の困難のために認識されていない無形資産)

のれん構成要素3: 被取得企業の既存の事業における継続企業要素の公正価値。当該純資産を別々に取得しなければならなかったとした場合に予想されるよりも高い収益率を、単独の事業としての取得企業が、構成される純資産の集合体に対して稼得する能力を表している(「継続企業のれん」と呼ばれることが多い)

のれん構成要素4: 取得企業と被取得企業の純資産及び事業を結合することにより期待される相乗効果及びその他の便益の公正価値(「結合のれん」と呼ばれることが多い)

のれん構成要素5: 提示する対価を評価する際の誤謬により生じた、取得企業が支払った対価の過大評価

のれん構成要素6: 取得企業による過大支払又は過小支払

まとめると、

のれん構成要素1はターゲット企業の保有資産・負債の含み益のことです。

のれん構成要素2はターゲット企業の過去の努力の結晶。

のれん構成要素3はターゲット企業が過去の努力を使った、これからの経済的価値を恩恵。これは、成長余地や改善余地の評価が大きくかかわる。

のれん構成要素4はM&Aの主要目的の一つであるシナジー(相乗効果)の一部。

のれん構成要素5や6は失敗なので修正すべく最適な価格交渉を経るべき、その前に価格交渉の前提となるターゲット企業に関する情報をしっかりと授受して咀嚼すべきということです。

適正な会社売却額 = 純資産 + 適正なのれん

ということですから。適正なのれんがいくらかが重要です。

重要なのは、構成要素3と4です。相手が変わると構成要素4が変わるので「適正のれん」も変わります。売却後の経営戦略で3も4は大きく変わりますし、バイサイドの意欲や能力でも適正のれんは変わってしまうのです。

あるべきセルサイドFAとは?

弊社は、セルサイド特化型FAとして、弱い立場に立ちやすいセルサイドのために、片手報酬で「M&A会社売却の成功」を導くことがミッションです。

「M&A会社売却の成功」とは、弊社の場合、基本的に、「会社の価格を高く評価してもらうこと」であると考えています。

なぜかと言えば、客観的評価軸として、貨幣以外のものがなく、セルサイドにとっての満足最大化を客観評価するには、貨幣価値を高めることが一番わかりやすいからです。

よく誤解されるのですが、弊社の場合、小手先テクニックや情報操作等による高値売却、つまり、バイサイドに「公正価値よりも高い価格(=高値掴み)」で売りつけることを「よし」としません。

むしろ、ありとあらゆる可能な限りの努力をして「公正価値自体の引き上げ」に尽力します。これなら全員Win-Winになるはずです。

具体的には、構成要素3と4を最大化するための事前準備のサポートと、相手選び、交渉のサポートです。

短期間でバイサイドがターゲット企業を深く理解し、最高の成長を支援できる状態にすること、

つまり、どこに改善・成長余地があって、どうすればリスク抑制できるのかを「見える化」「実現化」することがセルサイドFAの大事な仕事だと考えています。

そして、単なる仲介(マッチングのみ)だけでは、改善・成長余地を発見することも、見える化・実現化のサポートもできません。「のれん」を育成する方法がわからないとM&A会社売却成功もできません。そのため、セルサイドFA(M&Aバンカー)は、事業経営を経験した人が望ましいと考えられます。