M&Aでの税金負担は、スキーム(取引形態)によって変わってきますが、多くのM&Aは単純な株式譲渡でも問題がないケースが多いので、まず、株式譲渡のケースにおける税金負担について理解しておくべきでしょう。ターゲット企業(売り手企業)の現株主が、個人(個人オーナー企業)、法人(法人オーナー企業)なのかで、オーナー個人の税金負担の形が変わってきますので、それぞれのケース毎に説明します。

現株主が個人のケース

現株主が個人であるケースで、株式譲渡をした場合の税金負担は、個人の所得税(株式譲渡益課税)が基本になります。

■ 売却代金(M&Aで受領した金額)

■ 取得費(個人が株式を取得するために支出した金額)

■ 委託手数料(個人が株式を売却するために支出した金額)

を整理します。

税額は以下の計算式で計算できます。

税負担 = 所得 × 税率

所得は、売却代金から必要経費として取得費と委託手数料を控除したものです。取得費は会社に出資した金額、委託手数料には、株式を売却するために必要と考えられる費用(個人負担したM&A助言費用等)を含めることができます。

法人にM&A助言費用を負担させた場合には、個人の所得から控除する額に含めることはできませんが、そもそも、法人に成功報酬を負担させることができるのは、法人に所定額以上の余剰キャッシュがある場合、M&Aと同時にバイサイドからの増資や銀行からの借入等によって余剰キャッシュを作ることができる場合に限られます。バイサイドからすると、M&A報酬額相当の預金が会社から流出するならば、それだけ会社の株式価値はスライドして減額されることになりますし、M&A報酬を払うために増資等の手続きをするのは手間になるので、法人としての損金増加による節税価値相当と増資等の手続きや投資総額の増大に伴い追加される手間や費用増加等を比較し、バイサイドが許容してくれる範囲で、セルサイドとしてどちらに負担させるのが得策かを総合的に検討して決めるべきでしょう。

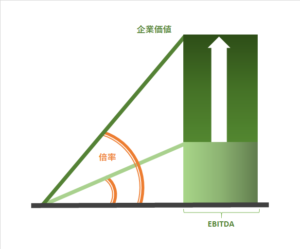

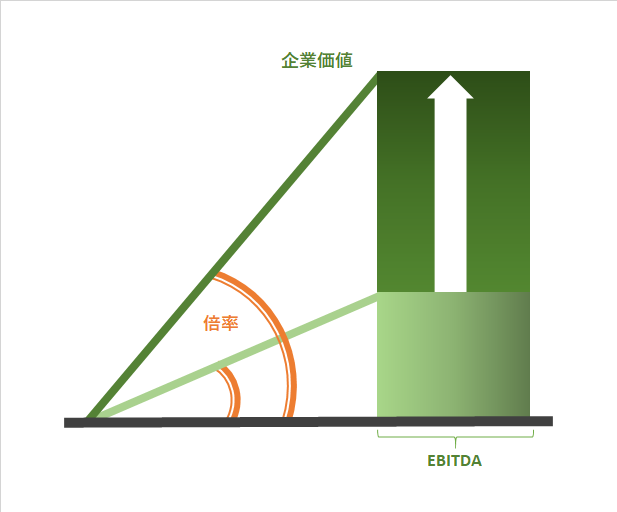

税率に関して言うと、所得税の10種の所得分類の中で株式譲渡所得には特別な恩恵があります。申告分離課税なので累進課税の適用外であり、他の取得(給与所得等)と合算ベースの高率が適用されずに済みます。M&Aによる会社売却時の税率は概ね20%です(正確には復興特別所得税が加算されるので20.42%です)。

現株主が法人のケース

売却した株主が法人であるケースの税負担は、株式を保有している法人の法人税等(法人税の他、法人税額をベースとする法人住民税や法人所得をベースとする法人事業税)として反映されます。つまり、法人税や法人住民税等を申告納税する際、売却益が法人所得として追加計上されることになり、法人税等が増加します。

税率は通常の法人税等の税率になります。法人税の実効税率は30%強(記事作成時点)と、20%で固定される個人の所得税の税率よりも高くなりますので、全額を株式対価とせずに、法人に役員退職慰労金やM&A助言報酬等の追加的な損金を負担させて法人所得を小さくする等、税額負担を小さくすることも総合的に検討するとよいと思います。セルサイド(売り手)としては、何を誰に負担させると自分の手取りが増えるかについて、M&Aバンカーの助言を受けながらしっかりと理解しておくことが大事です。もちろん、バイサイドが許容してくれる内容でなければ話になりかねませんから、しっかりとしたM&Aバンカーと相談して、問題が起こらず、不要な税負担をしないで済む方法を模索しましょう。

タックスメリットは、政府と非政府間でのゼロサムゲームになるわけですので、非政府グループであるセルサイドとバイサイドは利益相反関係にはなりません。セルサイドとバイサイドが双方経済的メリットを享受できる取引形態を選択することも検討に値すると思います。

税と必要経費の負担者

個人が株主の場合、税負担は個人になります。

法人が株主の場合、税負担は法人になります。

ポイントの1つは、個人が株主の場合、必要経費(M&A助言会社や弁護士への報酬等)を法人に負担させるか、個人に負担させるかを選択できるという点でしょう。

また、個人株主の場合、売却時に取締役を辞任する等をして、役員退職慰労金として株式対価の一部を受け取ることも可能です。退職金課税は税制上優遇されているので、勤務期間等が長い場合、株式譲渡よりも税負担を明確に軽くすることができる場合もあります。この場合も支払うのは法人なので、余剰キャッシュがある場合にはやりやすくなります。

状況に応じて、節税策を検討しましょう。M&Aと税金に詳しい税理士や公認会計士をチームに入れるか、税金に詳しいM&Aバンカーを起用すると、様々なタックスプラン(節税方法の検討)を助言してくれるはずです。節税方法をストラクチャリングに取り入れるという高度な技術もありますので、M&A助言会社の選択時の1つの比較ポイントにするとよいと思います。

税金を多く払いたくないのはノーマルな思考と思います。責めるつもりはございません。わたしも税金を払うのは嫌いな方です。しかし、ここが重要なのですが、M&Aでは「マーケット(市場・競争)」・「ビジネス(事業)」・「ファイナンス(金融)」がメイン(主)であり、「タックス(税金)」はサブ(従)に過ぎないということです。メイン(主)の面で腕の立つM&Aバンカーに依頼することが重要です。通常、ちゃんとしたM&Aバンカーであれば、M&Aに関する税金・会計・法律というM&A関連制度については習熟しているはずです。

また、株式譲渡以外のスキームを採用することでも、メイン分野での成功可能性を高め、成功時の果実を増やすことにつながるケースがありますから、相対的に小さな論点である税金負担に固執し過ぎず、2つ3つ高い次元から全体を鳥瞰すると間違えないで済むと思いますよ。ついつい目先の支出削減に目が行ってしまいがち、トータルで損に陥りがちですから気をつけましょう。