今回は、2019/12時点に集計した、M&A取引の当事者(売り手と買い手)のアンケート結果(2019/12時点)をまとめています。

まず、アンケート内容をご紹介する前に、ここ10年で日本のM&A業界で起こった大きな変化を振り返ってみたいと思います。

大きな変化は次の4点に集約できると思います。

①両手仲介タイプ登場(売り手からも買い手からも報酬を受領するタイプ)による零細・中小企業M&Aの大量処理

②報酬無料化(着手金さらに成功報酬まで無料化)による集客(売り手契約獲得)重視の動き

③ネットやAIの活用(人間による分析・判断から機械による自動マッチングへ)

④売却ニーズ開拓手法の拡大(会社への直撃テレアポやDMバラマキ)※従来は水面下の紹介がメイン

リアルな口コミ情報が今回の記事ですが、M&A会社売却を成功させるためのロジックをギュっとまとめた記事がコチラです。

目次

10年前のM&A市場はこうだった

ほんの10年前まで、M&Aアドバイザーといえば、大きな金融機関(投資銀行等)または7年以上修行したメンバーで構成される独立系M&Aハウスにしかいない高度専門人材であり、非常に広い領域について、高い専門性を具備する、トップクラスのプロフェッショナル人材として扱われてきました。

各業界のプロ、財務会計・管理会計のプロ、税務のプロ、法務のプロ、ファイナンスのプロ等がチームとなって、1件1件のM&A案件に関わるクライアント(売り手又は買い手のいずれか)に対し、クライアント利益の最大化を目的として、完全オーダーメイドの高度専門サービスを提供していたわけです。

業界・事業・専門知識を持たずに走り回るM&Aアドバイザーも、当時から存在していました。「わたくしM&Aをやってまして」が口癖なので、「M&Aオジサン」と揶揄されていたものです。

M&Aオジサンは、バイサイドとして、扱いに困る営業マンに分類されていました。もしかしたら、お宝案件を発掘してくるかもしれないけれど、事業内容を全然理解していないので、具体的な事業内容等について質問してもろくに説明してくれず、本格的に検討しようがない案件の持ち込みばかりだからです。

両手M&A仲介というスタイルも当時から存在してましたが、どちらかと言えば、大規模企業統合をなんとかして円満にまとめるため(偉い人の椅子取り、社名・システム等をどっち系統にするか等の超複雑連立方程式は、片手助言のぶつかり合いでは永久に解決できない)、仕方なく両手スタイルを採用していたにすぎませんでした。

結局、10年前までは、一定規模以上の案件だけが、プロM&Aアドバイザーによって扱われていて、零細・中小案件は、売り手が自ら近親者を相手に動く以外、会社売却が難しかった時代と言えます。

10年前からM&A市場はこう変わった

零細・中小企業向けに、両手仲介タイプが一気に拡大したのはここ10年程度の話です。

理由は、2倍の実質料率(売上2倍)にでき、かつ、両手なので専門サービスを提供しなくてよい(コスト半額)ためです。4倍儲けやすくする発明とも言えますが、負担がセルサイドオーナーにしわ寄せされる点が最大のネックです。

つまり、相手探しだけでよく、専門人材の人件費負担も不要で、件数さえこなし、様々な名目で報酬をもらえば、採算が成り立つという、ビジネス的な発明が、団塊世代の一斉引退と絶妙にマッチしたために生まれた流れと言えます。

まず、効率重視・件数重視の両手仲介タイプが、団塊世代引退の流れに乗って多数派になり、さらにもっと効率を高めたネットM&Aマッチングが盛り上がっています。

件数が露出量となり、露出量が信用を擬制する、というのは、他のビジネスと同じです。

マーケティングの世界では、「Awareness(認知)、Distribution(配荷)、Preference(顧客選好)によって売上が決まる」と言いますが、M&A助言の場合、無形サービスなので配荷問題はなく、調べて比較するのも困難な専門サービスであるため顧客選好も問題になりづらく、結局、いかに露出量を増やし、偶然にも案件受託できる可能性を増やせるか、という単純な認知(大量露出、接点強化)の勝負になったわけです。

新聞広告、テレビCM、雑誌広告、ネット広告などあらゆるメディアにM&A関連の広告が登場したのは、「認知勝負の世界」に変化したからです。

地銀、税理士等のオーナーのよき相談相手を抱き込むB to B仕入ネットワーク化で案件受託する両手仲介もいますが、これも認知勝負を見据えた一種の囲い込み活動と言えるでしょう。

M&A助言という専門サービスが、気づいたら、一般消費財や汎用サービス(コモディティ)と同じ仕組みになってしまった、というのが、この10年の動きと言えるわけです。

理由は、

・「M&A助言会社の仕事の質を調べて比較するのが困難で面倒だから」という売り手オーナーが多数派であるから、

・「質強化のために苦労するよりも、件数重視。とにかく儲かるうちに儲ける方がよい」と考えるM&A業者が増えたから

です。

これも一般的な財・サービスと同じですね。

ところで、この変化によって、以前は、身近な元請企業に少額で身売りしたり、廃業するしか道がなかった零細・中小企業オーナーに、外部第三者への売却という選択肢が提供される時代になったというプラスの面もあったと言えます。

「バイサイドがゾンビ企業案件を全て拒絶できる程度の情報開示」がなされているのであれば、後継者難に悩む優良中小零細企業の廃業を減らし、日本経済に貢献していると言えるでしょう。

市場の変化自体は悪いことではない

ところで、このような変化が、良いのか悪いのかは、需要サイド(お客さんである売り手と買い手)が決めることです。

供給サイド(M&A助言会社)が決めることではありません。

すなわち、「誰も損をしていない」、「付加価値の高いサービスが提供されている」と両手タイプやネットタイプに対し、クライアント(お客さん)が「満足」ならば、まったく問題ないはずです。

しかし、売り手や買い手が「不満」を抱え、「儲かっているのはM&A業者ばかり」では社会的に大きな問題です。

クライアント(お客さん)が、初心者である場合、問題は深まります。

これは小さな問題ではありません。

M&A助言は、大局的視点で見ると、日本経済全体における、各種経営資源(ヒト・モノ・カネ・情報)の再配置(リロケーション)と、それに伴う経営資源の新結合による価値創造(バリュークリエーション)の2つを目的とすべきものです。

言い換えると、M&A助言という仕事は、本来、社会の公器を扱う、公共性の高い専門職務であって「売れればよい」「報酬を抜ければよい」という自己中心的な姿勢が許される仕事ではないからです。

昔は、「M&Aマンは株式会社ニッポンの経営企画部メンバーである、という自負を持て!」と教えられたものです。

特に、今の日本は、社会保障と政府借金弁済という重荷を背負いながら、人口減という強烈な向かい風に立ち向かっていかねばならず、1人当りGDP(生産性)を向上するしか豊かさを取り戻す道はないと叫ばれていますから、いかに非効率な企業分布を、効率的な企業分布に再配置するかが、日本経済の行く末を左右するといっても過言ではないわけですので。

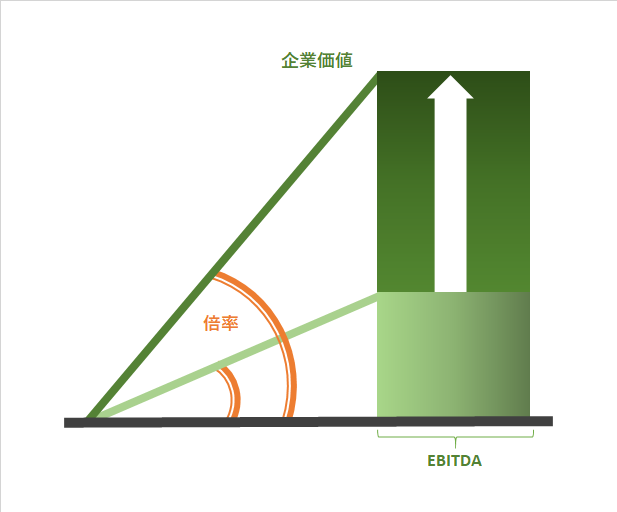

対象会社(売り手企業)が企業同士の新結合によって創造する価値は、セルサイドの貢献とバイサイドの貢献に分解され、セルサイドの取り分はセルサイドに帰属すべき、バイサイドの取り分はバイサイドに帰属すべきです。

このような調整は、M&A市場が健全に機能していれば、M&A交渉やM&Aバリュエーションを通じ、適切に調整されるはずなのです。

分解前の創造価値を最大化するために、しっかり分析し、解決策として、バイサイド候補への提案内容(M&Aストーリー)を煮詰める「創案」こそがM&Aバンカーの最大の仕事でした。

しかし、M&A交渉という超複雑系業務において、自己中心的に、効率ばかりを追求した途端、インプット(入力情報)や仕組みの理解の伴わない素人や機械に、市場調整機能の多くを任せることを意味しますから、個別案件ごとに見ていくと、悲惨な事例が発生しやすいということになります。特に悲惨になりやすいのがセルサイドオーナー(売り手)です。

特に大事な問題は、今までに起きた変化が、社会的存在意義の極めて大きなユニークな強みを持つ会社のオーナーにとって、プラスなのかマイナスなのかです。

このようなユニークな会社を増やし、伸ばすことが、イコール、日本の1人当りGDPの上昇となり、人口減等の日本の重要問題を解消してくれるからです。

前置きが長くなりました。具体的なアンケート結果に移ります。

アンケート結果

最近M&Aで会社買収をしたことのある事業会社や投資ファンドの意思決定者の方々、弊社のクライアントや会社売却にチャレンジされたことのある会社オーナーにアンケートをしてみました。

これから会社売却をしようと検討するセルサイド(売り手)の方に、参考にしていただければと思います。

ここ10年の変化が、誰にとってどうプラスで、誰にとってどうマイナスなのか、自分はどっちでどうなりそうか、を把握することは非常に重要です。

一般に、クチコミやアンケートで知りたいのは、「不満」の方だということで、なかなか表に出てこない本音の「不満」を多めにご紹介しています。「満足」の方は、各M&A助言会社のパンフレット等を読んでいただければと思います。

買い手の満足

「昔と違ってM&Aアドバイザーが精査をしないで案件を持ち込んでくるケースが増えた。勘の働く同業案件に限られるが、コスト削減余地は概要だけでも透けて見えることは多く、(節税で薄い)純資産に基づいた激安価格で買収できるケースが稀に見つかるし、表面的には魅力の薄い案件に見えても、そのおかげで獲得競争も少ないから、そういうラッキーな状況だけ手を出すようにしている。連結ベースの売上と利益をほぼ100%確実に嵩上げでき、株価向上に役立っている。ノーリスク・ハイリターンが中小M&Aの魅力だ。」

「両手仲介は、基本的に買い手からも報酬を欲しがるので、早めに相対交渉(1対1の交渉)になり、競争入札にならないのが良い。そのため、無駄なDDコストを負担することも、価格が高騰して高値掴みすることも避けられる。高値掴みは後で色々と説明が大変なので。」

「ネットで数多くの案件を並べて比較することができるようになった。最安価格の案件をピックアップして、できるだけ早く交渉に入ればよい。自分もサラリーマンである以上、リスクはできるだけ負いたくないので、こういう動きは歓迎だ。」

買い手の不満

「持ち込み案件が増えるのは100歩譲って良いとして、とにかく持ち込み案件が玉石混交。当社(買い手)のポジショニングや事業計画等を事前に勉強もせず、何が理由でこの案件を持ち込んできたのかと聞いても意味をなす回答が返ってこない。時間の無駄になる提案の割合が非常に増えた。欲しい案件情報が埋もれてしまい、ライバル会社に取られてしまったことに後で気づいたケースもある。開示情報が僅かなので、選別もできずに見送るしかない。」

「投資ファンドであるため出口を考える必要があり、出口で事業会社にM&Aで売却するときのことを考えると、純資産が薄くてのれん償却負担が重いとか、オーナー経営時代までの管理体制を上場会社レベルまでブラッシュアップさせたりと、不透明な要素があるので、結局、中小企業M&Aの件数を支配している大手両手仲介式の安めの価格でしか売れないケースも想定しないといけない。そうなると、入り口では公正価値(フェアバリュー)で買いにくいのも事実。もちろん、他の投資先と経営統合したり、兄弟関係にしたり、投資ファンドならではの工夫をすることで解決できる場合にまで、そんなわがままを言うつもりはないが。」

「安く売りたくないからと言って、これから事業構造を改善できるし、管理体制もこれからしっかりできると言われても、上に稟議を上げにくい。本音としては、重要な一部だけでも改善してから提案にきてくれ、ちゃんとした価格で評価するから、と言いたい。小さい案件ではなく、それなりの規模の案件をやりたいし、今はM&A後の改善活動のための人手が足りないので、やることやってからもってきてくれるとお互いに望ましい結果になるだろう。創業オーナーへの敬意を示したくても、示せない。」

「対象会社が、初期開示とまったく異なる状況にあることが、DDをしてから初めてわかったケースがある。その異なり方も尋常ではなかった。上場会社なら虚偽情報開示で刑事罰ものだ。DDコストは安くないし、時間も使う。仲介会社に弁償してほしいくらいだが、契約で「一切責任を負わない」となっているので、泣き寝入りだ。仲介会社の担当者も悪びれた素振りも示さず、すべてを売り手のせいにしていた。なんの理由で売り手からも報酬を取るのか意味がわからない。」

「なんでもかんでもネットマッチングという流れが強まっている。効率アップが大事なのはわかるが、不特定多数の買い手候補に売り案件情報が晒されているので、買う気が起きにくい。特に会社の「特徴」に価値がある場合はなおさらだ。ネット上で関心を示した買い手候補には、仲介会社がその大事な「特徴」の中身をある程度説明しているはず。閲覧者に競合企業も多くいるであろうと想像すると、対象会社の企業価値が棄損しているリスクも感じてしまう。マッチング効率重視も節度を持ってやってほしい。」

「両手仲介からノンネームシートを受領、なかなかよさそうだったのでCA(秘密保持契約)を締結して、IM(Information Memorandum※詳細開示資料)を受領した。しかし、IMの内容は、売り手企業のホームページをコピペしただけのものだった。「冗談はよせ」と思ったが、それ以上の情報開示の準備もないようで、即座に検討中止の連絡を入れた。検討したくても不可能だからだ。どうやって社内で稟議を通せというのか。これだと買収する相手も限られ、条件も低くなるだけだから、売り手も気の毒だ。」

「対象会社の社名を知りたければ情報提供料100万円を払え、と言われ、当社(買い手)の社長も買収に強い関心を示す事業内容のようだし、丁度よい規模だったため、情報提供料を支払ったが、実はその時点で別の買い手が買収を決断した後だったことが判明した。怒りを通り越して、呆れた。」

「中小M&A専門の上場M&A仲介会社を通じ、数社の同業を買収した。規模も小さくリスクもないと考え、のれんも出ない価格で買収できたので楽観していたが、甘かった。シナジー効果を出そうにも、事業の整備状況が上場グループ入りするレベルのはるかに下で、事業の整備を進めるにつれ、従業員が負担を感じたのか、人が辞め、売上が減り、今となっては最終処分方法を検討している。「安物買いの銭失い」はM&Aでも同じなのだろう。最低限の土壌を整備してから売却してほしい。」

売り手の満足

「自分の会社は平凡な下請け製造工場で、元請けに身売りを打診したが余裕がないと拒否されて、困っていた。なんとか引き受けてくれる同業を見つけてくれた。日本全国を駆け回ってくれたおかげ。会社を畳まずに済んだ。」

「着手金が無料なので、気軽に相談できた。経営者はお金に余裕があるわけではなく、会社にも不確かな資金流出をする余裕もない。それでもちゃんと売れたので助かった。」

「うちの会社は非常に単純なので、手続きが簡単に済む方法がベストと思っていた。とにかくお任せしていたら、あらよあらよと決まって、価格も期待通りだったので、問題なし。」

「ネットに登録して自分で交渉するスタイルに申し込んだ。今までに複数の会社を経営をしてきて、会社売却も経験したことがあるし、相手候補もある程度想像できていて、その候補の1社がネットで買収希望を出していたので、あっさりと決まった。コストも自分でやったので安く済んだ。下手に助言会社に依頼すると資料準備などで大変だが、相手が決まってから要求された資料だけを準備すればよかったので、楽に済んだ。」

売り手の不満

「DDに何カ月もかかったが、いざ契約調印という段になって半額近くに提示しなおされた。理由は意味不明なものだったが、両手仲介会社は買い手の方ばかりを向いていて全然助けてくれなかった。関心表明書(=意向表明書(LOI))には「DDで変えることもある」と簡略な記載があったが、相手は大手だったので信頼してしまった。関心表明を受け取る際、アドバイザーは売り手の立場も考慮し、後でトラブルにならないように、正確に関心表明の意味を教えてほしいと思った。もう一度相手を探し、DDをして、というのが大変だし、面倒になったので、その条件で売ってしまったが、悔しい気持ちはずっと残っている。」

「M&A助言会社に助言料を支払ってたのに、途中から別のアドバイザー(ビジネスコンサルタントとか会計士とか)を雇いますか?と聞かれた。専門的な領域の助言は含まないのに、会社売却額の5%も取るとはどういうことか?買い手からも取ってダブルインカムなんだから、売り手に二重コストを負担させるのはおかしいと思わないのか?」

「投資ファンドの方が高く買ってくれると仲介会社に説得されて投資ファンドに売却した。一部株式を残し、なんと半年後に、その投資ファンドは上場企業に売却した。その際、残していた株式も一緒に私も売却した。このときの株価が投資ファンドに売却した際の2倍以上だった。なぜ仲介会社は、はじめからこの上場企業に売却できなかったのか?半値で売却してしまったようで、成功したのか失敗したのかわからない。」

「同業への提案は不可と言っていたのに、同業への提案もされていて、機密情報が漏れてしまったようだ。実害はまだ確認できていないが、少なくとも気分を大きく害した。」

「当社の事業とまったく関連のない相手にまで打診していた。数十件の売却希望リストを作り、買い手に訪問するため、いわば御用聞きのための材料に扱われた。私の会社売却を第一に考えていないことがわかった。」

「意向表明書(Letter of Intent)を受領し、1社との専属DDがスタートし、いよいよ契約調印という段階でいきなりバイサイドの態度が豹変し、LOI価格から大幅に値下げしてきた。両手M&A仲介会社はセルサイドの味方になってくれず、速やかに調印するように仲介会社の社長まで出てきて強く促してきた。結局、そことは契約解除し、別のM&A助言会社に依頼しなおし、元のLOI価格を少し上回る価格で売却できた。」

「数多くのM&A業者に自分の会社の案件が流れていた。大事な得意先から、「身売りするのか?」と問合せがあって困惑した。聞くと、「全く別のM&A業者からSNSで提案を受けた、しかも、いきなり社名も明かして」ということで呆れた。」

「DDに進んだ際、相手(買い手)が私の希望を全然理解していないことがわかった。”これだけは会社に残してほしい”と伝えたはずなのに。買い手のやろうとしていることは、自分が数十年かけて工夫を重ねた仕組みの破壊とわかり、早々にお引き取り願った。」

「大手M&A仲介会社に依頼して安心していたが、あっという間に担当者が変わった。どうも転職をした(実質的にクビ)らしい。いままで説明してきたことをもう一度説明しなければならないので、面倒だし、また変わられると非常に困る。初心者を大量採用して、ダメだったらすぐクビにするという仕組みは、いくらなんでも自己中心的すぎないか。クライアントを大事にしていない姿勢が不安なので、契約を解除した。」

「会社売却額は数千万円から1億円程度と言われ、契約締結しようとしたが、最低成功報酬が3000万円といわれ、最悪ケースでは手取りゼロ(またはマイナス)となるため断った。1億円になる条件などを具体的に説明してくれず、売上とか純資産で、相場はこうです、倍くらいの差はよくあります、という説明だけだった。最大手クラスなのだから、クライアントの立場も少しは配慮してほしい。」

「M&A助言会社の担当者が、M&A等の専門知識がないだけではなく、ビジネスレベルの日本語を駆使できない外国人に途中で変わった。質問をしても的を射ず、想定外の苦労を強いられた。結局、数カ月間の苦労が無駄に終わった。M&A交渉は言語のニュアンスが大事なのに。何を考えて採用をしているのか。」

「無料なのはよいが、本当に何もしてくれない。Q&A回答の「てにをは」を直してくれる程度。M&Aの交渉が進むと専門知識が必要になる場面が増えるが、そのたびに「自分で専門家に聞いてください」と言われた。専門家もM&Aのこととなると人を選ぶ必要があるし、報酬もリーズナブルではない。交渉も佳境に入ると、買い手からも報酬を貰う業者には本音の相談をしづらくなる。相手は同業で、当社よりもはるかに大きな会社。当社が開発した技術が欲しかったのだろう。交渉が進めば進むほど、両手業者に依頼したことを後悔した。結局、重要情報を教える覚悟が決まらず破談となった。」

「”うちにはM&A成功事例が膨大に存在します。取引事例法という最も客観的な価格評価法で、円満にM&Aを成立できます。”と説得され、契約を締結し、事実、とても円満に会社を3億円で売却することに成功した。と思っていたが、会社を売却した後に知り合った投資銀行のM&A助言の人から「安すぎましたね。」とショックなことを言われた。”純資産法で零細企業M&Aをまとめた事例を参考にしたら、純資産法の評価と同じ。結局、あなたは大事な会社を清算価格で売ってしまったのです。それは円満になるでしょう。棚ぼたですから。円満も大事だが、交渉は交渉。僕なら最低5億、運が良ければ10億もあったでしょう。”と言われた。騙されたのだろうか?」

「”うちには御社と同じ業界出身者がいるので、買い手とのアクセスが豊富で、専門性も抜きんでていますよ。”と言われて依頼した。たしかに同業を中心に打診は順調に進んだようだが、担当者と各買い手との関係が徐々に気になり始めた。買い手との関係維持を優先され、売り手のための真剣な努力は乏しかったように思う。独立性も大事。」

まとめ

以上のアンケート結果は、公開しても問題とならない範囲に絞ってます。

アンケート結果から明らかなように、大事なことは「よく知る」ということです。

買い手は買わなければよいだけですが、売り手にとっては途中変更は非常に大変です。失敗に気づいたときには取返しのつかない状況に陥っているかもしれません。

結論的に、売り手ご自身が、大きな損害を被らないようにするには、次のように整理しておくとべきと考えられます。

①零細・平凡な会社を売る場合には、コスト重視で。まず、M&Aの勉強をして自分でできることを増やし、次に、ネットマッチング業者から情報収集し、両手仲介にも幅広く話を聞いてみる。セミナー等に参加し、できるだけ利害関係のない専門家にも意見を聞いてみるべきでしょう。

②一定規模又はユニークな会社又は急成長事業を売る場合には、質重視のM&Aプロセスで。せっかくチャンスはあるのだから、最終的な結果を徹底的に追い求めましょう。片手FAを中心に徹底的に比較することが鉄則です。結果と安心感が全く異なります。

必ず、M&A助言会社が本当に役に立つかどうか、様々な角度の質問を用意しておきましょう。回答内容の専門性、具体性も大事ですし、誠実な姿勢も非常に重要です。

こちらも大事です。ぜひご一読ください。