M&Aという取引は、「ターゲット企業(売り手企業)の経営権を売買する取引」です。

経営権を具体化するのは株式ですから「株式(エクイティ)市場」に属するものであることが大前提です。

銀行ローンが属する「信用(クレジット)市場」が「株式(エクイティ)市場」と異なるメカニズムで運営されていること、クレジット循環がエクイティ循環とは別の流れで起きること、クレジットとエクイティの組織で働く人の思考パターンが異なること等を原因として、ときに様々なギャップ(ズレ)が起こり、セルサイドは、そのギャップを上手にチャンスとして活用することで、より有利なM&A売却条件を獲得できる場合があるのです。

折角会社を売るのであれば、もったいないので、考えうるあらゆる可能性を検討し尽くしてから売却しましょう。

目次

クレジット市場

銀行ローンはクレジット市場に属する金融商品ですね。

銀行は元本を貸し付け、利息と合わせて弁済を受けることで利益を得ます。元本や利息の全部又は一部が支払われないことをデフォルト(債務不履行)といい、銀行はデフォルトを非常に嫌います。

そのため、通常、銀行の融資担当者や審査担当者は、事業について、リスクの伴う「成長性」よりも「安定性」を重視します。

つまり、急成長する可能性はあるけれど失敗するリスクの高い事業よりも、成長の可能性は小さくても間違いなく元本を返済し、利息を支払ってくれる安定した事業を好みます。ローリスク・ローリターンが基本にあるわけですね。

エクイティ市場

一方で株式投資(発行済株式売買)や増資(新株発行)といった「株式を媒体とした取引」は、エクイティ市場に属する金融商品です。

株式に投資する個人や法人は、株主となることで、成長の果実を分かち合うことができる権利(配当請求権、残余財産分配請求権、これらを背景とした株式譲渡益等)を得ます。そして、投資に失敗した場合には税金債務や優先債権(銀行ローン等)に劣後する残余財産請求権しか認められないために、保有する株式が無価値になってしまうリスクを負うことになります。そのため高いリスクに応じ、かなり高めのリターンを要求するのが株主(エクイティホルダー)です。ハイリスク・ハイリターンが基本にあるわけです。

銀行に高く評価されるターゲット企業が使える金融技術

通常の会社売却

セルサイド(売り手)としては、自分が保有している株式がいくらで売れるかが最大の関心事だと思います。

株式の価値はどうやって計算されるかですが、簡単な計算式で理解することが可能です。

株式価値(Equity Value)=企業価値(EV: Enterprise Value) - 純有利子負債(Net IBD: Net Interest Bearing Debt)

です。

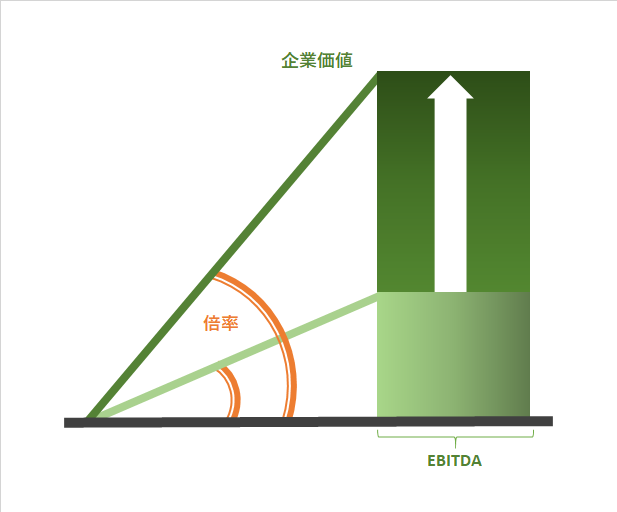

普通は、株式売却額としての株式価値を算出するために、企業価値を先に決めて、借入金を控除して計算します。企業価値は、EBITDA(償却前営業利益)に類似企業の倍率を掛け算して算定する方法が一般的です。

しかし、例外的に違う計算方法になるケースがあるのです。

LBOローンを活用した会社売却

この違うケースというのが、「銀行に高評価されている会社」、つまり「借入返済能力が高い会社」、もう少し具体的に言えば「安定性が高い事業キャッシュフローをもっている会社」が、「LBOローンを活用して売却するケース」です。

簡便なイメージの説明をしますと、この安定キャッシュロー企業のケースであれば、先に、銀行がEBITDA(償却前営業利益)の最大何倍まで貸し付けができるかを検討します。つまりNet IBDが先に決まります。次に、株式の取得を検討しているバイサイドが、必要とする投資リターンを用いて、事業から安定的に計上されるキャッシュフローでLBOローンが返済されることを大前提に、今、最大払える額を株式価値として計算します。最後に、銀行が、エクイティを財務上の余裕(バッファ)とみなし、余裕が十分かどうかを改めて検証します。ローン額に不十分であればエクイティの積み増しを要求します。ローン額と株式価値を足し算したら企業価値という順番です。通常の計算方法と違いますね。

さらに、LBOローンと株式価値の合計である企業価値が、LBOローンを利用しない場合の企業価値よりも大きくなることが多い点が重要です。

ここが大事なのですが、セルサイドが受け取る株式売却代金は、LBOローン+株式価値の合計額である企業価値となります(厳密には売却前の時点で負担する純有利子負債の金額は含まれません)。

御多分に漏れず、LBOレンダー(銀行)も主に調整EBITDAを基礎として検討します。調整EBITDAが過少評価されるような状態で検討されると、セルサイドとしては二重に大損となるわけです。また、不十分な情報開示や間違いの多い情報開示ですと、銀行からの心証は非常に悪くなりますから、充実した情報開示体制を準備する必要性が高いのです。

ステープルファイナンスを活用した会社売却

LBOローンは、クレジット市場が緩和している状況であればあるほど、銀行間での貸し出し競争が過熱することで与信額が膨らむ傾向があるので、安定キャッシュフロー事業の会社は、「投資ファンド+LBOローン」というスキームを、選択肢として想定しながら売却活動をすることで、想定以上の成果を得やすくなるわけです。

普通は、投資ファンドに案件を持ち込むと、投資ファンドがそれぞれ独自に銀行に声掛けをするのが通例ですが、セルサイドがバイサイドに先んじて銀行に相談し、LBOローンを最低でも何倍まで出せるという前提を付して売却するというステープル・ファイナンス(Staple Finance)という手法もあります。LBOローンの知識やどの銀行であればターゲット企業に良い評価をつけてくれそうかという情報を持つM&Aバンカーであれば可能となるM&A技術です。この場合は、セルサイドFAが銀行と交渉して、投資ファンドよりも先にLBOのレバレッジ水準(何倍か)を固めてしまうということですよ。先に面倒なことをやった方が交渉上有利になりますからね。投資ファンドが安心して検討してくれる、より好条件を狙いやすくなるという効果があるのです。

ところで、本格的なステープルファイナンスは手続きが大変です。案件の状況次第で、LBOローンの仕組みを知っているM&Aバンカーであれば、疑似ステープルファイナンスを実施することも可能でしょう。

やはり好条件を狙うには準備が重要

しかし、これらのLBOローンを活用した会社売却方法は言うほど簡単な手続きではありません。

なにせ、クレジット市場のプロから巨額のローンを引き出し、一方でエクイティ市場のプロからも巨額の株式投資資金を引き出すことが必要だからです。それぞれが別々の経済的動機やリスクへの嗅覚を持っているので、うまく立ち回らなければ成果は期待できません。

特に、M&Aで会社を売却する直前3~5期の(M&Aのプロの視点から一定の調整をしたうえでの)事業キャッシュフローの見栄え、今後も安定する合理的根拠が非常に重要です。

また、本来は非常に安定した事業キャッシュフローを作ることができる事業なのに、オーナー社長の意向等で、「残念ながらそう見えないケース」もあると思います。早めにM&Aのプロの診断を受け、過少評価されないような対策をしておくことも重要です。

場合によっては、事業の安定性を高める施策を打っておく、不安定の原因を取り除くといった事前準備をすることで、大きな成果を上乗せできる可能性があります。また開示資料が貧弱な状態ですとクレジット市場の人からは低評価になりやすい点も重要でしょう。バックオフィスの整備も売却する前にやっておくことで評価が大きく改善する可能性があるでしょう。